9月19日,美聯準宣布大幅降息50個基點。隨著美元融資利率相應下滑,此前一度發展迅速的人民幣出海信貸浪潮是否受到沖擊,備受業界關註。

一位中資物聯網產品研發企業海外業務部負責人向【每日經濟新聞】記者直言, 盡管美聯準降息令美元貸款融資利率有望降至5%以內,但他們仍會繼續使用人民幣境外信貸工具籌資 。一是在境外,當前人民幣融資利率相比美聯準基準利率(4.75%—5%)低了至少2.3個百分點,二是在美聯準進入降息周期後,未來人民幣匯率波動穩定性大機率強於美元,有助於降低企業的匯率風險對沖操作成本,三是越來越多新興市場國家企業願意使用人民幣支付貿易貨款,令他們用足夠離岸人民幣頭寸償還人民幣境外貸款。

一位中資基建類工程承包商向記者透露,在部份共建「一帶一路」倡議的國家地區,基建類計畫的當地政府付款貨幣構成裏,人民幣付款的占比較以往提高了5到10個百分點,因此企業也願意使用人民幣貸款先從境內采購工程裝置與材料,等到計畫款到賬後償還人民幣境外信貸本息。

在他看來,相比中美融資利率差異,當前不少新興市場國家積極推動跨境貿易投資本幣結算,也是推動人民幣出海信貸規模持續擴大的重要推動力。

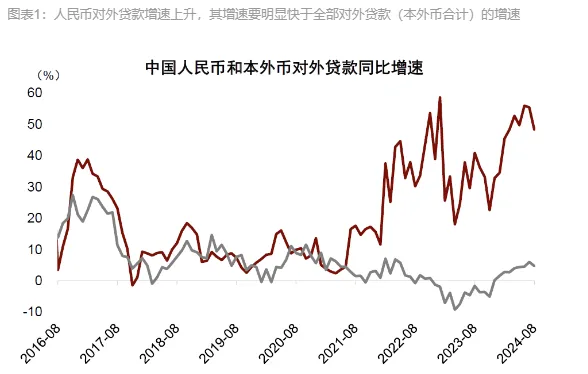

9月18日,中金公司釋出最新報告顯示,二季度以來人民幣信貸「出海」現象比較明顯。截至8月,人民幣對外貸款余額1.85萬億元,同比增速48%。今年4-8月期間,新增人民幣境外貸款占同期新增貸款的8.6%。

中金公司認為,這背後,貿易項經常帳戶「人民幣國際化」所帶來跨境人民幣支付需求上升,是人民幣信貸「積極出海」的底層動力。此外,監管政策放松則進一步促進人民幣信貸「出海」,匯率波動也是另一個重要原因。

在上述中資基建類工程承包商看來,一旦美聯準持續大幅降息令人民幣匯率擁有更大升值空間,人民幣「出海」信貸規模還將進一步擴大,因為境外企業在國際貿易投資結算環節考慮融資貨幣時,會側重選擇「強勢貨幣」,此舉令這些海外企業兌換其他貨幣的匯兌成本更低,進一步降低企業綜合融資成本。

截至今年8月,人民幣境外貸款規模同比增速達48%所謂人民幣境外貸款,主要是指境內銀行直接向境外企業發放的人民幣貸款。據悉,這部份貸款原則上套用於境外企業經營範圍內的相關支出、不得以任何形式直接或間接調回境內使用、不得用於證券投資、不得用於償還內保外貸項下境外債務;若境外貸款用於境外直接投資,應符合國內相關主管部門有關境外投資的規定。

這意味著,人民幣境外貸款主要用於境外企業的經營活動、部份可用於直接投資,但不能用於金融市場投資或以往債務償還。數據顯示,截至今年8月,人民幣境外貸款規模同比增速達到48%。據悉,一個重要因素是人民幣在國際市場貿易融資領域的套用日益廣泛。

上述中資物聯網產品研發企業海外業務部負責人告訴記者,以往企業海外業務的貿易融資主要貨幣是美元,但從去年起,他們在海外的子公司已完成多筆人民幣跨境貿易融資,主要用於向境內上遊企業采購零部件,用於海外物聯網計畫安裝,以及向海外計畫的相關合作夥伴支付貿易款項。

記者多方了解到,中資企業海外業務分支機構之所以願意使用人民幣境外信貸,另一個重要原因是相關部門放寬人民幣境外信貸的還款方式。

2022年初,中國人民銀行與國家外匯管理局釋出【關於銀行業金融機構境外貸款業務有關事宜的通知】指出,境內銀行境外貸款還款幣種原則上應與貸款幣種保持一致。例如,境外企業確無人民幣收入償還境內銀行境外人民幣貸款,境內代理行或境外人民幣清算行與參加行可為境外企業償還境內銀行境外人民幣貸款所產生的跨境人民幣結算需求辦理人民幣購售業務。境內銀行可為境外企業償還本銀行境外人民幣貸款所產生的跨境人民幣結算需求提供外匯風險對沖和外匯結匯服務。

「今年我們海外子公司一度遇到境外人民幣頭寸不足的問題,透過相關銀行的溝通,最終將美元兌換相應的人民幣資金償還了一筆人民幣境外貿易融資本息。考慮到當時人民幣兌美元匯率報價在7.2左右,我們節省了相應的開支。」這位中資物聯網產品研發企業海外業務部負責人告訴記者。即便美聯準此次降息50個基點顯著壓低了美元融資利率,他們仍將繼續使用人民幣境外信貸工具。

他透露,面對部份海外企業傾向收取美元貿易貨款,他們正在研究先使用人民幣境外貸款籌資,再將離岸人民幣換成美元用於支付相關貿易款項。

究其原因, 一是 美聯準進入降息周期後,未來人民幣匯率升值空間較大,用人民幣兌換美元完成貿易付款可以進一步降低企業的匯兌成本, 二是 在境外市場,人民幣融資成本仍較大振幅低於美元,給企業節省相應的貿易融資綜合成本。

人民幣融資利率仍明顯低於美元在業內人士看來,美聯準降息難以撼動人民幣「出海」信貸持續發展的另一個重要因素,是使用人民幣境外信貸的企業隊伍日益多元化。

2021年9月18日,人民銀行與國家外匯管理局聯合釋出【關於銀行業金融機構境外貸款業務有關事宜的規定(征求意見稿)】、在2022年正式實施。在規定實施前,境內銀行的境外計畫人民幣貸款物件僅限於境外直接投資、對外承包工程和出口買方信貸相關企業,這項規定則允許境內銀行對境外企業直接開展人民幣貸款業務,放寬了服務範疇。

一位外資銀行人士此前接受本報記者采訪時表示,目前參與人民幣境外貿易融資等人民幣「出海」信貸業務的企業,最初是中資出海企業,之後是部份跨國企業,近年東協地區當地企業也開始涉足人民幣海外貿易融資(向中國企業支付商品采購款)。

【每日經濟新聞】記者獲悉,在實際操作過程中,部份東協地區當地企業正嘗試使用本幣兌換成人民幣,用於償還人民幣海外貿易融資本金利息。隨著當地銀行提供人民幣-本幣的直接兌換業務,東協地區當地企業可以規避兩次換匯(當地本幣-美元-人民幣)的操作成本與匯率風險。

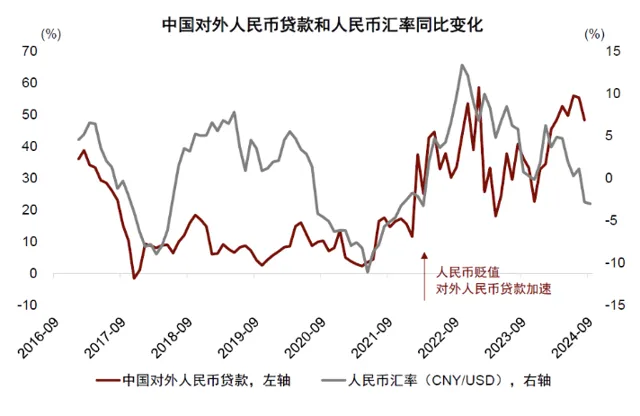

中金公司釋出的上述最新報告指出, 境外企業雖然在借貸過程使用人民幣,但是在償還貸款時未必直接使用人民幣,可能會將外匯兌換為人民幣償還貸款 。

據悉,如果境外企業先用人民幣完成境外信貸,再用美元結匯償還貸款本息,人民幣匯率貶值會相應降低境外企業的借款成本。就結果而言,人民幣對外貸款的增速與人民幣匯率變化「密切相關」——當人民幣貶值壓力較大時,人民幣對外貸款的增速也會上升,外幣貸款的增速反而下降,今年二季度以來的人民幣對外貸款規模上升過程,也伴隨著相似現象。

前述中資物聯網產品研發企業海外業務部負責人對此認為,即便美聯準降息50個基點令人民幣匯率具有更大升值空間,不少東協地區當地企業仍有較高意願繼續使用人民幣境外信貸工具。原因是人民幣融資利率仍明顯低於美元,且人民幣處於強勢貨幣,有助於降低境外企業在其他國家和地區開展貿易的融資成本與匯率風險。

每日經濟新聞

如需轉載請與【每日經濟新聞】報社聯系。