01 公司簡介

通策醫療股份有限公司的主營業務為醫療服務。公司主要產品是醫療服務,主營業務是口腔相關的醫療服務。自 2006 年借殼上市以來,專註口腔醫療17年, 截至 22 年底,公司旗下已有73 家口腔醫療機構和1760 名醫生,開設牙椅2700 張,省內份額遙遙領先。致力於打造有使命感、將醫學精神和科學精神完美結合,集臨床、科研、教學三位一體的大型口腔醫療集團。

過去的十幾年,通策醫療的凈資產收益率多年處在20%-30%之間,可以看出是一個超級成長股呀。過去10年的PE30分位值是58倍,70分位值是76倍,這麽高的估值,真的讓人難以下手!

股價表現如何呢?從2006年1月份開始到現在,股價大約從1.5(前復權)到如今的68塊,漲幅高達45倍,年復合收益率為23.6%。

值得一提的是,通策醫療在18年至21年至今,3年時間曾經漲幅高達10倍,被投資者譽為「牙中茅台」。可後面就慘了,從21年6月份高點時候算起,至今股價已經跌沒了83%,相當於打了2折,比PDD優惠力度還要大的多,市值從1300多億蒸發到只剩下220億,太慘了太慘了!

02 口腔醫療服務行業分析

口腔醫療是以口腔醫療服務消費為基礎,包含醫療及消費雙重內容,是為滿足口腔及頜面部疾病的預防和診療、口腔美容等需求提供相關醫療服務的行業。目前中國口腔醫療行業進入蓬勃時代,需求端、供給端、政策端和資本端共同推動,進一步促進口腔行業的快速發展。口腔疾病種類繁多,常見疾病有齲病、牙周疾病、牙髓病、根尖周病、牙齒缺損、錯頜畸形等,多數口腔疾病的發病率高,診療需求大。除此之外,隨著「顏值經濟」的到來,消費者對於牙齒美容的需求也日益攀升。參考歷史情況,預計 2023 年到 2026 年的復合增長率約超 15%, 口腔行業未來市場前景廣闊。

口腔醫療服務行業有幾個顯著的特點:

1、 人工依賴度高。 口腔醫療服務主要是以手工為主,依賴機器程度較低,所以非常依賴醫生的能力。

2、 頭部公司市占率低,行業分散尚未飽和 。瑞爾集團招股書數據顯示,2021年中國民營口腔醫療服務市場規模約為1045億元,其中通策醫療收入約27.8億元,市占率約為2.6%;瑞爾集團收入約15.2億元,市占率約為1.4%,其余上市公司市占率均為1%以下,頭部公司市占率非常低。

3、 口腔醫療服務半徑小和對醫生資源的依賴是中國市場分散的主要原因 。最早的牙醫是匠人技師,補牙、拔牙、清洗等基礎服務沒有較大技術壁壘。從成本端看,牙科門診啟動資金需求少(據調研得知約200萬元),醫療器械等可以透過租賃公司租用;從消費端看,齒科行業高度依賴醫生技術、聲望,疊加其需多次就診的行業特性,患者多會就近選擇熟悉的醫生就行治療。

4、 口腔醫療服務行業具有輕資產、重人力的特點,行業進入門檻低 。口腔醫療服務行業50萬元以下器材占比高達97.46%,100萬元以上器材占比則僅為0.85%,相較於眼科醫院等,其50萬元以下器材占比最高,100萬元以上器材占比最低。口腔醫療服務所需最多的牙椅售價2-6萬元一台,激光治療儀、X光機、掃描器等其他器材均在60萬元以下,口腔醫院固定資產成本少於眼科,啟動資金少,行業進入門檻較低。

連鎖口腔醫療機構發展最大的瓶頸是口腔醫生難以獲取。 近幾年國內連鎖口腔診所陷入越擴張越虧損的困境,背後原因是口腔醫生供給無法跟上診所擴張的速度,導致新開診所獲客成本上升,盈利周期增長。以拜博口腔為例,從 2014 年起拜博口腔開始了快速的擴張,門店數從 2014年的 75 家擴張至 2018 年的 213 家。與快速擴張相對應的是持續的虧損,2017 年拜博口腔虧損 7.93億元,這之後泰康保險收購了拜博口腔的控制權,停下了快速擴張的步伐,進行精細化管理轉型。拜博口腔越擴張越虧損的原因,部份來自大幅擴張帶來管理費用和財務費用的上升,但更重要的是牙醫供給無法匹配擴張速度,從而帶來了單張牙椅產出下滑、獲客成本的上升和品牌效應的下滑。

03 聊聊基本面

我每次去到醫院的時候,無論是掛號、看醫生、繳費,都是要排隊的,不得不感嘆,醫院的生意真好呀,不受宏觀經濟的影響,該看病還是得看病,來的人又多,付款的時候還不能講價,真的很想擁有醫院的股權呀!去看牙的時候也是有這種想法,看過牙的朋友肯定知道看牙有多貴。於是就很好奇醫院到底賺了多少錢,後來看了通策的財報之後,這吸金能力真的太強了。

以2021年年報為例,因為2022年疫情造成的影響可不小,貼幾個主要數據看看:

凈資產收益率:27.93%;

毛利率:46.06%;

凈利率:28.27%;

好家夥,辛辛苦苦賺的錢,看個牙都要被賺走一半了![哭]

通策業務主要分為:種植、正畸、兒科、修復和大綜合,各業務占比均衡。

種植:占比17%;種植牙是一種以植入骨組織內的下部結構為基礎,來支持、固位上部牙修復體的缺牙修復方式。

正畸:占比20%;牙齒正畸也稱為牙齒矯正,主要是使用矯治器移動牙齒到合理、健康位置的一種治療方法。

兒科:占比19%;兒童口腔科主要是醫治牙科方面的疾病,比如補牙,牙周炎,口腔潰瘍,等疾病的診斷和治療。

修復:占比17%;針對牙齒缺損、牙齒缺失後的治療工作,也包括利用人工修復體針對牙周病、顳下頜關節病和頜面部組織缺損的治療。

綜合:占比27%;在綜合口腔科可以看到許多疾病,與口腔相關的疾病基本上可以在綜合口腔科治療。例如,牙髓疾病、牙髓炎、根尖炎、牙髓壞死、牙齒外傷、牙根骨折、或牙本質過敏、或氟斑牙、四環素牙等。

重點說說種植業務,未來最有潛力的業務,其他業務也會穩步前進的:

集采之前,中國口腔醫院采購的種植牙大約在400~3000元之間,而消費者種植完之後,費用就要到6000~20000元之間了,中間的利潤空間可想而知有多大。中國種植牙市場在2011年~2020年種植牙顆數復合增速高達47%,2020年國內種植牙顆數約為406萬顆,終端市場規模約為431億元。但目前國內種植牙滲透率僅為29顆/萬人,相比已開發國家平均水平150-200顆/萬人(最高的南韓能達600顆/萬人),滲透率差距非常明顯,行業成長空間巨大。

集采之後,種植牙集采價格約6000元,隨著種植呈以量換價的趨勢,董事長呂建明對種植牙集采是非常樂觀的。據說,通策以前搞過一次活動,種植牙促銷,搞了一個月左右吧,訂單量暴漲,說明患者對牙科價格是很敏感的,所以「以價換量」這條邏輯大概率是行得通的。但後來遭到行業的抵制之後,只能把這次促銷活動停了。

呂建明為什麽對種植牙集采如此樂觀呢?他的想法是:如果國家搞了種植牙集采,那就剛好給了通策一個合理促銷降價的機會,拿出一些薄利多銷的產品作為引流,搶占市場份額,再用高毛利的產品做利潤,這簡直就是他想要的。

種植牙這門生意,廣闊的增長空間,受經濟周期波動影響較少,簡直就是巴菲特最看好的長坡厚雪賽道呀!

這麽好的生意,必定會引來很多競爭者加入吧。但是,牙科這門生意呢,由於行業特性的因素,要賺到錢的門檻偏偏又很高!

在這個賽道裏面,還有一家公司,號稱中國最大的民營高埠腔醫療服務商瑞爾集團,近幾年還在虧損。

牙科這門生意,最關鍵的就是牙醫資源,再慢慢積累良好的口碑,打造品牌!通策就恰好積累了一大批優質的牙醫資源了,而且在浙江省內口碑非常好,註意,是浙江省內。在杭州流傳著一句話:「看牙醫,到杭口」。

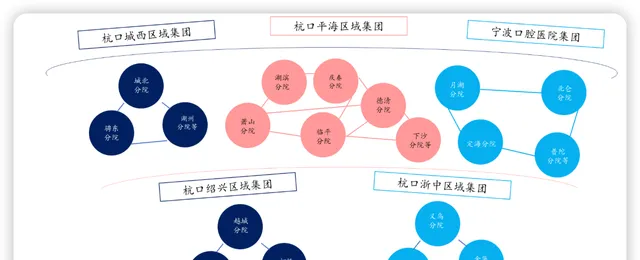

擁有了這麽多牙醫資源,通策在營運方面呢?通策是采取了「區域總院+分院」的打法。轉譯:在一個區域內,先打造一家當地最高級別的總院,口碑有了,來的人也多了,再開分院,觸達更多的患者,同時也能把品牌打響!

通策的成功,可以總結為兩點:運氣+良好的市場化營運。總院杭州口腔醫院是成立於1952年,到06年的時候遇上杭州口腔醫院公立改制,呂建明看到機會,買了100%的股權,於是就有了通策醫療。之所以說是運氣,如果當初呂建明自建醫院或者收購其他醫院,未必能做到這麽大。所以是碰到了杭口公裏醫院改制這個千載難逢的機會,不然自己從0到1積累醫生資源和口碑,那難度就大了!

上文也提到,通策的口碑在浙江省內非常好,在省外其實沒有了杭口的口碑,真的競爭不過其他對手。從財報也可以看出,在浙江省內收入占比是高達91%的,毛利率有40%多,但是在浙江省外就慘了,毛利率只有20%多,說明在省外發展並不樂觀呀!

04 有利競爭與風險

先來說說通策的優勢:

1、高確定性:以通策的經營能力,以及口腔服務這種黃金賽道,多開一家醫院就等於多一頭現金奶牛。而且通策上市到現在,從未向市場要過錢的,全都是靠掙來的錢不斷擴張;而且呂建明在2022年到現在,還一直用自有資金來增持,可想而知他對未來有多樂觀!

2、在口腔醫療服務這條賽道中,目前還沒找到一個品牌、管理和專業上能與通策扳扳手腕的競爭對手,還看不到呀,妥妥的「牙茅」!

3、擁有非常好的品牌效應。通策旗下的杭州口腔醫院,在浙江省內口碑非常好,「看牙醫,到杭口」。這麽好的口碑,什麽競爭對手才能超越呢!

通策的風險:

1、前文有提到牙醫是最重要的資源,對醫生的依賴程度很高,再加上牙醫的培育周期又很長,所以擴張速度很慢,如果通策以後拿不到更多的醫生資源,那對於擴張來說就影響大了!

2、種植牙耗材納入集采,對通策的成長性可能會造成影響。

3、通策目前來說,還算是一家地域性的連鎖口腔醫療機構,省外擴張能不能成,目前還看不清楚,需要很長的時間驗證;

05 通策2023年Q3季報淺聊

公司釋出2023 年三季報,報告期內實作營業收入21.85 億元,同比增長2.12%;實作歸母凈利潤5.12 億元,同比下降0.67%;

單三季度公司實作營業收入8.22 億元,同比增長 0.11%;實作歸母凈利潤 2.07 億元,同比下降 5.58%;

公司三季度種植牙顆數增長58%,1-9月增長46%,營收1.15億元,同比增長0.3%。目前來看,雖然種植牙數量增長迅猛,但是價格降幅較大,短期來看,還是對利潤端造成了一定的影響,仍然需要一段時間來消化。

至於股價跌的這麽猛,我認為主要是殺估值,而不是殺邏輯,當前市盈率40倍,在過去10年間已經接近最低估值了。如果增長繼續乏力,這個市盈率還不算低。但如果未來的成長性仍然可以保持20%以上,當下220億絕對不是天花板!

06 寫在最後

中國未來的口腔市場仍有非常的大增長空間,中國種植牙的滲透率還很低,已開發國家平均每萬人種牙100-200顆,中國每萬人才28顆。種植牙這門生意,千億級別的市場規模,廣闊的增長空間,還不受經濟周期波動的影響。口腔行業的核心是發病率高,就診率低。隨著社會發展,口腔健康意識覺醒,口腔行業持續擴容的趨勢不可逆。同時優質口腔醫生資源長期將保持供不應求,能夠有效吸引和激勵醫生的公司仍將持續增長。通策作為行業龍頭,對於醫生的吸引能力有望持續增強,長期成長可期。

通策最大的護城河就是擁有牙醫資源,以及口碑和品牌。並且透過「區域總院+分院」的模式,提升了浙江省內的市場占有率,積累了一大批客戶。這種護城河競爭對手是難以復制的。

由於杭州市口腔醫院的招牌在杭州很有公信力,但除了浙江,這個牌子就不好使了。所以通策的省外擴張也很難順利走下去,難以復制浙江省的成功,可以說,通策的成功有一定的運氣成份,而這種運氣是無法被復制的。所以5年內增長邏輯在於,提高浙江省的市場占有率,得益於集采提高客流量,透過高毛利產品來做利潤。

公司的91%收入來源於杭州省內,省外的擴張風險,導致了通策的不確定性增加。未來通策的天花板有多高,就看這一點了。

難得可貴的是,通策醫療借殼上市後沒有再融資,截至目前靠內生增長發展,直接投資在投資期會帶來人力成本、折舊攤銷、培育期虧損等,引起業績的起伏,但直接投資不會消耗大量的現金也不會產生大量的商譽。