4月2日,中國銀行在北京和香港同步召開2023年度業績釋出會。

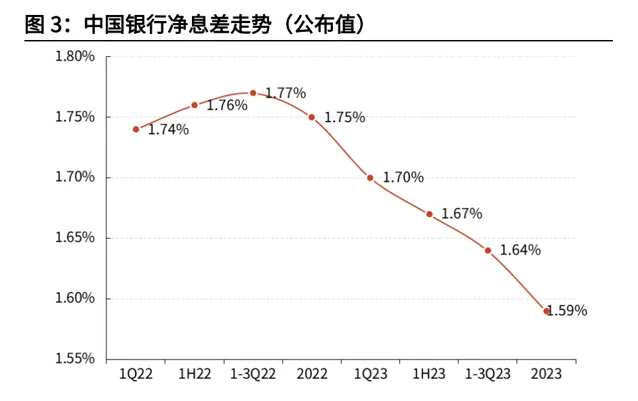

2023年,中國銀行集團口徑凈息差為1.59%,同比下降16個基點。中國銀行副行長張毅表示,今年息差仍然面臨很大的壓力。也采取了一些主動的管理措施,更加積極主動加強凈息差的管控。

中國銀行2023年度業績釋出會北京會場 每經記者 張壽林 攝

外幣升息對息差形成正面支撐2023年,中國銀行集團口徑實作利息凈收入4,665.45億元,同比增加72.79億元,增長1.58%。其中,利息收入10,488.51億元,同比增加1,680.03億元,增長19.07%;利息支出5,823.06億元,同比增加1,607.24億元,增長38.12%。

2023年,中國銀行集團口徑凈息差為1.59%,同比下降16個基點。對此,年報給出解釋,在人民幣貸款市場報價利率(LPR)下行、存量房貸利率調整等導致人民幣貸款收益率下降的背景下,集團透過加強主動管理,息差降幅相對較小。

一是堅持量價協同發展策略,最佳化人民幣資產負債結構,人民幣客戶存、貸款在付息負債和生息資產中的占比提升,其中,內地人民幣中長期貸款平均余額在內地人民幣客戶貸款中的占比達到74.14%;二是抓住美聯儲加息時機,發揮本行外幣業務優勢,外幣息差進一步改善。

中國銀行副行長張毅進一步指出, 中行的外幣特色優勢業務發揮了作用,外幣業務在中行的資產占比超過1/4,去年外幣進入升息通道,形成了正面支撐。

他說,今年息差仍然面臨很大的壓力。第一,人民幣資產收益率還將不斷走低。去年人民幣LPR下降兩次,對今年全年會形成影響。今年2月份,5年LPR下降25BP,對後面三個季度的定價影響也是顯而易見的。去年9月份,存量房貸利率的調整對今年全年也形成較大壓力,這是資產端收益率下降形成的影響。

第二,存款成本剛性的特征依然比較顯著。雖然2023年存款利率調降三次,但是存款的定期化、長期化趨勢特征明顯,同時市場競爭也加劇了成本下行的動能。

第三,今年如果美聯儲加息周期接近尾聲進入部份降息的通道,去年我們的優勢,今年將變成一個劣勢,所以今年我行利潤壓力是比較大的。

加強凈息差管控張毅進一步表示,該行采取了主動管理措施,更加積極主動加強凈息差管控。

針對 境內資產和負債兩端 的具體措施包括:

一是 在資產端最佳化資產結構,充分保障實體的融資需求。要進一步增強「五篇大文章」重點領域的支持力度,支持居民消費轉型升級,加大個人住房貸款和消費貸款的投放。

個人住房貸款、消費貸款等民生領域貸款是貸款投放中收益率高且資本占用少、風險成本低的貸款品種,今年這些方面的信貸資源配置將加大力度。加快盤活低效存量的信貸資源,例如,轉貼現、非金融銀行機構借款方面會適當壓縮。同時要加大債券投資力度,適當拉大債券投資久期,同時進一步加強對流動性組合的精細化管理。

「在央行有3萬億元的存款,這方面我們加強資金的運用,提高資產的收益率。」張毅說。

二是 在負債端,要持續推動負債成本下降,加大場景獲客力度,透過代發薪、快捷支付、司庫等業務機會,促進低成本結算類資金占比不斷上升。

「同時,今年對高成本存款的壓降力度會非常大,包括協定存款、結構性存款,三年期以上的大額存單,我們制定了一些合理的增長目標,對這方面的占比會有適當的控制。」張毅透露。

三是 踐行以客戶為中心的經營理念,提高綜合收益率,加強綜合服務,提高客戶貢獻。

海外方面, 第一,資產方面,主要是要做大高息資產規模,增加貸款投資相應的久期和規模。第二,負債方面,要加強主動負債的管理。在降息周期中,適當縮短負債久期,從而更加主動把控收益率。同時,密切監測美聯儲等主要經濟體貨幣政策動向,做好前瞻性應對,有效防範匯率、利率風險對凈息差的負面影響。

每日經濟新聞

如需轉載請與【每日經濟新聞】報社聯系。