来源:雪球

我觉得在这个位置,这个股价上,看多看空都是有道理的。看多的观点可能集中在乳制品龙头地位稳固、赛道长期增长可期、品牌和规模效应等,看空的角度多是出生人口、庞大的资产负债表、乳制品无差异性等。股价上的表现可能更多采取了看空者的结论。自二季度以来,伊利随食品饮料大盘迎来一波惨烈的屠边下跌,毫无反抗,虽在预期之中,但当一众食品饮料公司惨烈的中报呈现在眼前的时候,我相信自上而下,应该都是有很大触动,毕竟食品饮料是典型的后验指标,是典型的关系广大人民群众生活幸福程度的指标,它的崩盘,不可能让人无动于衷。

我觉得这个时候,去讨论伊利下季度业绩如何,今年业绩如何,明年上下游能否有所反转,是投资研究的一部分工作,这里面涉及很多供给需求、人均可支配收入甚至宏观环境的预测和分析。我从21年开始看伊利到今天,也是在逐渐增加观察这家公司的角度,思考多项指标背后的经济意义。看了大家很多文章,其中有一个角度展开的并不多,即关于资本开支、资本周期回报等相关问题,我试着从这个角度进行一些延展和探索,希望能给投资人一些启发或者说警示吧。

马拉松资产管理公司曾将他们多年的投资理念汇聚在一本书中,这本书的名字叫【资本回报】。我跟很多朋友推荐过这本书,我自己已经读了两遍,目前还在学习中,这本书给我的启发还是非常大的。书中提到,马拉松公司寻求在行业资本周期的两个阶段进行投资。在那些被称为「增长型」的股票中,马拉松寻找那些高投资回报能比大多数公司预期持续更久的公司。在这里,好公司努力不变成一个平庸的公司。在低回报,或「价值型」股票中,我们的目标是寻找那些改善的潜力被广泛低估了的公司。在这种情况下,公司向平庸公司回归的速度或「衰减率」,常常被市场参与者错误的估计了。这段话的内涵其实极其深刻,我曾和很多朋友聊过消费品要投两头的思路,即一个消费企业从无到有的增长阶段需要经过导入期、成长期、平台期和衰退期,最好投资于他的高爆导入期或者成熟衰退期,因为这两个时期公司往往会因为种种原因被错误定价,提供超额回报的机会远好于中间两个时期,后者,即中间两个阶段的公司业绩,早就被市场用计算器按的结结实实的。这个理念就是出自于马拉松公司的这段话。书中有个图,我画出来是这样子:

图中两条歪的黑色曲线是马拉松资本寻找的机会,红色曲线是市场线性外推的预期。我斗胆瞎说,伊利适用于下面的这条曲线。低估逆转的定价发生错误,往往来源于市场忽视了竞争导致行业下降所带来的有利变化,比如,整合或破产导致较弱的竞争对手离开;某个桀骜不驯的寡头可能厌倦了过度竞争而开始享受和平共处的降临;以及低回报公司所经历的资本周期的潮起潮落。

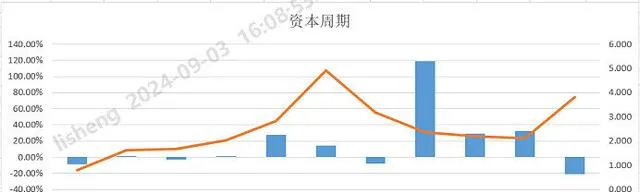

商业世界存在一个简单的规律,即供给小于需求时,价格上涨,带来超额利润,厂家扩大经营,吸引了更多资本进入;而更多资本的进入必然导致供给增多,超过需求,从而导致均衡价格的下降,企业破产,资本逃离,即熊彼特所说的「创造性毁灭」。乳制品行业目前就处在这种上游供给过剩,下游需求不足的阶段,某种角度上讲这就是一种新冠后遗症。之前我在雪球的一个讨论中提到,投资界低估了地产下行对消费的影响,而产业界可能更多高估了疫情放开后对需求的预测。我从资本开支及与股价的对应关系方面着手,看看过往发生的事实能否带来一些启发。数据上,我采用现金流量表中,购建固定资产、无形资产和其他长其资产支付的现金/固定资产折旧、油气资产折耗、生产性生物资产折旧+无形资产摊销,(21年开始新增了使用权资产摊销,我加在一起录入到21年及以后的无形资产摊销栏目中了。这些数据都来自于年报中现金流量表极其补充表,经济意义即公司每年除维护性资本开支外,作为新增产能的资本开支强度如何)得到一个比例。然后用伊利每年股价的涨跌幅减去沪深300这个基准业绩的涨跌幅,得到伊利相对于基准的超额收益,时间段采用2014年至今。把「比例」和「伊利相对于基准的超额」,这两组数字汇总,得到下面这样的数据表格和图片:

我想看看我们是不是能够得到如下一些结论性质的信息:

1、伊利股份自2014年以来,大概经历了2个大的资本开支周期,即2014年前和2019年前,业务上对应的应该是2014年液态奶和酸奶(安慕希)产能的扩张和2019年液态奶和奶粉产能的扩张,2014年带来的大单品安慕希最终成长为200亿销售额大单品,目前奶粉全口径业务规模已约275亿(2023年年报)。两轮资本开支使伊利的产品结构相对于其他友商而言更加全面,更加均衡或者说更加脱离了对白奶这种初级农产品分发业务的影响。

2、伊利近10年资本开支中位数约为2倍左右,自最近一轮资本开支以来,其强度以逐年下跌,根据2024p的数据,其比例已跌至0.803,是近十年来最低。且公司已在各种场合多次表示,后面资本开支依然会保持逐年降低的总基调;

3、从资本开支与股价表现的关系来看,资本开支高点往往带来超额收益的较低值,如2014年和2019年。看过去,随着扩张性资本开支逐渐降低,公司股价相对于指数出现了较好的超额收益,即2016和2017年的表现。经典的资本周期理论认为,资本的大幅提高,会降低行业及公司的投资回报率,这一点,从过往伊利的数据上来看是反映了这样的关系的。然而最近一次资本开支后,伊利的股价超额收益连续走低,还没有看到反转的可能。但根据资本周期理论,当行业的资本撤离,行业内开始出现规模性的重组和破产后,只要需求没有大幅下滑,行业的均衡价格依然会回归,带来投资回报的提升。当然,影响股价的因素非常多,我们在这里只观察资本开支强度与其对应关系。

我之前曾在我写的那篇「伊利股份:我们可能正处U型估值的底部」里,提到了很多国外优秀快消品公司在行业进入成熟期后公司的资本开支动作、股东回报动作及表现。普世价值证明,当行业的头部玩家开始放弃对规模的盲目追求,转而寻求有质量的发展,重视对股东回报提升的方向后,其估值的回归和提升是一种必然。最近最鲜明的例子是港股的中概,坦率的说我觉得中概从今年开始的一轮小周期的回归,几乎就是靠这些公司自己把自己买回来的。股东回报刚开始做的时候没什么感觉,但如果持续时间长了,其产生的效果和没有股东回报的公司之间,差异巨大。某种角度上说,21年对中概的打击,也在限制他们的资本开支(即反对无序扩张,那时候中概公司是不断的投入,想把自己变成八爪鱼的),这些节省下来本来可能用于投入和扩张的资金,最终变成了对股东的回报,其股价和估值的回升是必然。

所以站在这个时点上,从我个人角度而言,我依然选择继续持有伊利。上游供给的问题,下游需求的问题,确实都重要,但我认为,伊利这家公司,是有能力也有意愿把节省下来的资本开支更多进行股东回报,并且随着行业资本密度的下降,反转是早晚的事,我可以陪她。万科亏损60%的时候我出掉了,并非因为亏损过大或别的什么原因,核心是在地产这种高杠杆,反身性行业,万科是有可能没的,这种终极风险我应该规避。更何况地产即使出清了产能,现在大家都不拿地盖新房了,但存量的房子却是个天量。牛奶这种快消品是有保质期的,过了就作废处理,一把销掉。房子呢,有保质期么?70年。总不能把现在库存的,没卖出去的房子都炸掉吧。所以我觉得我选择的乳制品这个行业,其赛道特性让我可以有条件陪她走过这周期,这一点我依然非常确定。

有朋友和我聊到关于加仓或减仓的问题,比如多少价格会再补仓,多少价格卖出。坦率的说,我认为后续买入或卖出的操作,和股价跌到多少,几乎没有什么关系了。并不是说股价跌到18、15或者12就要补仓买入或挥泪卖出。我觉得伊利后续的操作可能更多取决于以下几点,而这些都和股价跌到多少毫无关系:

1、乳制品行业已经进入到稳定的双寡头竞争格局,伊蒙之间的竞争烈度是否会下降,会不会出现前文提到的某个寡头厌倦了无休止的过度竞争,这可能也要取决于马拉松公司在书中提到的所谓「未来的影子」。即,如果参与者认为竞争对手在未来的博弈中会进行报复,那么他们就不太可能在当前的博弈中选择背叛,那些管理层能够显示他们将如何对竞争行为作出反应从而来延长「未来的影子」的行业就是比较好的行业;

2、关于资本周期和股东回报的规划,伊利是否言行一致。表现为上文分析的资本开支强度的逐步降低,节省下来的资金用于回购注销和分红,以及扩展一些,可以观察全行业厂家资本开支强度的变化。行业整体产能不再投放的时候,也可能会走出10年前啤酒行业曾走过的路,在现在诸多困难的不利局面下,一些哪怕较小的边际发展的优化都会对公司的估值和市值带来提升,形成市场共识的底部;

3、2025年,伊利将会发布新一期五年规划,理论上这也是潘总任期内最后一个五年规划。面对现在这样的局势,潘总和管理层会进行什么样的战略考量,我很期待。伊利是依然要追求规模的增长,一定要以规模为口径做到全球第一的乳制品公司,还是转而寻求对结构和利润质量的持续优化,或者两者兼而有之?这可能是一步非常关键的思考。我希望伊利可以借助行业目前的现状,顺势降速换档,站在公司长远健康发展的角度,适时调整新的战略目标。毕竟无论是我们的经济体还是行业本身、资本市场本身,增量的时代已经确定过去,未来存量模型下最重要的是要找到适合公司的生存之道。相信在存量时代,好赛道的优秀公司依然能为股东带来高质量的可持续回报。

关于对伊利的看法,篇幅所限就谈到这里了。相信大家今年都很难,无论是投资还是个人的工作、事业,大部分应该都是不太顺利的。登高莫问顶,途中耳目新,做投资的这三年多,是一个不断获得长进,不断收获到新知识新事物的过程,这一点来说,其实我还是挺开心的。未来路还长,我们都继续加油吧。著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。