6月6日至7日期間,巴菲特旗下伯克希爾·哈撒韋公司(以下簡稱伯克希爾)增持了256.55萬股西方石油普通股。上一次增持行動,是在4個月前的2月初。

近期,西方石油的股價呈現過山車走勢,1月中旬至4月中旬期間一度漲超20%,4月12日至5月7日,該公司股價又回呼了14%,最新市值為527億美元。

巴菲特在此期間的增持,又釋放了啥訊號呢?

巴菲特持股西方石油市值達149億美元

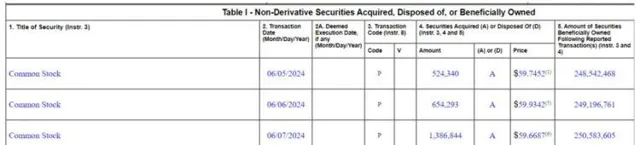

美國證監會網站披露的檔顯示,6月6日至7日期間,伯克希爾連續兩天增持西方石油普通股,合計增持了256.55萬股,耗資約1.53億美元。

截至目前,伯克希爾持有這家能源生產商25058萬股,按西方石油的最新股價59.48美元/股來算,持股市值約149億美元。

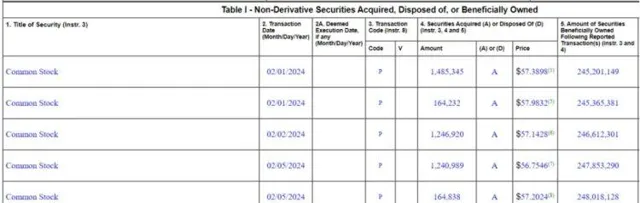

巴菲特的上一次增持,是在今年2月初。當時,根據美國證監會網站披露的檔,巴菲特旗下伯克希爾在2月1日至5日期間,合計購買了430萬股西方石油股票,當時耗資約2.459億美元,平均每股購買價格為57.18美元。

巴菲特對西方石油的投資始於2019年,從2022年一季度起,伯克希爾連續三個季度大手筆買入西方石油股票,使其對西方石油的持股增至20.9%,一舉成為西方石油單一最大股東。2022年8月,伯克希爾獲得了美國聯邦能源監管委員會的授權,可以購買至多50%的西方石油股份。隨後,巴菲特繼續一路增持。巴菲特去年5月曾透露,他並不尋求全面收購該公司,不過伯克希爾確實可能會購買更多的西方石油股份,而該公司通常傾向於以低於每股60美元的價格購買。

值得關註的是,近期巴菲特的最新持倉也曝光了。當地時間5月15日,伯克希爾向美國證監會網站送出的13F檔顯示,該公司在一季度出售了1.16億股蘋果。截至3月31日,伯克希爾持有蘋果7.89億股,目前價值約1550億美元,約占伯克希爾股票投資組合的40%。

另外,在第一季度,伯克希爾還減持了惠普、雪佛龍和派拉蒙全球。當季,伯克希爾出售了約2300萬股惠普股票,徹底清倉了惠普的股份。同時還減持了311萬股的雪佛龍股票,出售了派拉蒙全球約5580萬股股票。

同時,伯克希爾此前一直保密的個股——安達保險(Chubb)也揭曉了。檔顯示,自2023年下半年以來,伯克希爾便大舉建倉買入安達保險。截至今年一季度末,伯克希爾共持有2592萬股安達保險,持倉市值67.19億美元,躋身伯克希爾的美股第九大重倉股。

截至一季度末,伯克希爾的前十大重倉分別為蘋果、美國銀行、美國運通、可口可樂、雪佛龍、西方石油、卡夫亨氏、穆迪、安達保險、丹瑞塔保健。

在2024年年度股東大會上,巴菲特稱,還是會長期持有蘋果、可口可樂與美國運通,這些投資在過去取得了很大的成功。盡管最近蘋果公司的銷售額有所下降,但蘋果公司極有可能仍然是伯克希爾最大的持股公司。與此同時,他還暗示,拋售蘋果源於希望避免未來高得多的稅率,而非對其長期前景判斷。

重視能源板塊

近日,BHE可再生能源公司(BHE的子公司)聯手西方石油向鋰資源進軍的訊息也引發市場關註。它們已成立了一家合資企業,將從地熱鹽水中提取高純度鋰化合物,並進行商業化生產。鋰是電動汽車、消費電子產品和電網儲能電池的關鍵原材料,被稱為「白色石油」。此前,美國多家油氣公司已投入到了鋰礦投資領域。

伯克希爾能源公司(BHE)涉足公用事業及能源領域,除了風電、光伏、水電、核能、地熱等可再生能源外,也布局天然氣、煤電等傳統能源,公用事業及能源板塊為伯克希爾僅次於保險、鐵路外的業務板塊。

海通國際指出,能源板塊是巴菲特旗下伯克希爾的重要業務之一,伯克希爾在布局新能源同時,仍堅持化石能源投資,認為完全轉向可再生資源仍需要一定時間,並且認為天然氣是重要過渡能源。

伯克希爾在2020年四季度油價低位開始布局雪佛龍,並在2022年一季度後大幅增持雪佛龍及西方石油,到2023年底分別維持第五、第六大重倉股。巴菲特曾表示,公司看好西方石油公司在美國擁有的大量石油和天然氣資產,以及它在碳捕集方面的領先地位。巴菲特認為,油氣生產有助於美國緩解能源依賴,符合股東和國家利益。

在5月4日晚伯克希爾舉行的2024年股東大會上,在被問及「在拉斯維加斯太陽這麽好的地方,伯克希爾為何還要繼續投資化石能源」時,巴菲特及公司副董事長阿貝爾稱,化石能源在發電上面是最古老的資源,碳資源轉向可再生資源仍需要一定時間,並且當使用像太陽能或風能這樣的可再生資源時,它們是間歇性的,目前嘗試將其與電池結合使用,但還做不到完全從碳資源轉型。

在股東會上,巴菲特及阿貝爾也對西方石油CEO表達了高度認可,認為投資西方石油是個良好的決策,並可能長期持有。

來源:券商中國/陳銘

審讀:孫世建