2024年,觀察者網重磅推出季度性經濟觀察欄目——中國經濟季度觀察·圓桌縱橫談,邀請經濟界和金融界重量級專家學者,圍繞國家統計局釋出的季度經濟數據,解讀中國經濟形勢和政策,回應當下公眾最為關心的熱點話題,展望未來發展。

10月19日,2024年第三期中國經濟季度觀察·圓桌縱橫談在上海舉行。中歐國際工商學院教授盛松成,中國宏觀經濟研究院研究員張燕生,中金公司首席經濟學家彭文生,興業銀行首席經濟學家魯政委,廈門大學教授、中國城市規劃學會副理事長趙燕菁等嘉賓齊聚一堂,聚焦三季度經濟數據和近期出台的一攬子增量政策,共議中國經濟破局之道。

本文為興業銀行首席經濟學家魯政委主題發言內容。

魯政委:

我今天發言的題目是「騰出增量財政空間:國際操作規範與GSE機構債」。

為什麽要討論這個題目?記得9月24日三部委(中國人民銀行、國家金融監督管理總局、中國證券監督管理委員會)召開釋出會後,市場非常振奮,反應也很熱烈。接下來,在第一波持續近一周的熱潮過去後,大家開始思考股市未來該怎麽走。而未來到底走多快,能不能向上走,很大程度上和是否出台實質性的增量財政政策有關。

可以說,財政政策現在是所有市場關註的焦點。剛才盛松成和彭文生兩位嘉賓都講到了,財政政策要有一些加力,要做這個要做那個,其實很多人包括我自己也是這樣想的。但是,發改委和財政部兩場釋出會之後,其實市場也給出了它的投票。我們從邏輯一致的角度來思考這個問題,因為中國政府考慮問題是比較周全的,這樣的釋出會安排肯定也是經過了反復與仔細的籌劃。

10月8日發改委召開釋出會,10月12日財政部召開釋出會,這中間有個時間差。如果把釋出會理解為是同市場進行的一次對話,觀察市場的反應後再進行微調,那麽財政部的釋出會後,其實應該看到市場做出了更積極的回應。

結合最終市場的反應,我們可能還是要從國家的整體角度來審視這個問題。我們希望政府花更多的錢,但是有沒有這麽多錢?錢從哪裏來?這些是需要思考的問題,所以我今天的題目就叫「騰出增量財政空間」,副標題是「國際規範化操作與GSE機構債」。現在市場儼然在給國家出點子,要把隱性債務顯性化,變成地方債後轉移到中央債。

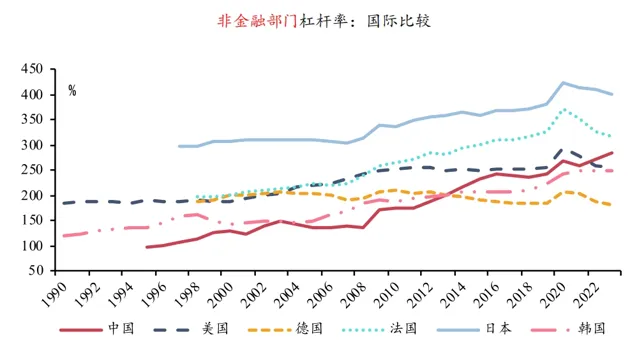

但大家是否註意到,如果把中國非金融部門的杠桿率和主要國家進行比較會發現:2022年之後,中國非金融部門的杠桿率已經超過了美國,也明顯超過了德國,正在接近法國的水平。

中外各國非金融部門杠桿率的歷年比較。 發言嘉賓供圖,下同

前一段時間,國際上開始炒作法國的債務問題,它的信用利差相對德國國債迅速擴大,已經至少超出五六十個基點了。當然,一個國家的債務到底高到什麽程度就會超出承受能力,似乎各有各的說法,包括是否應該堅守每年財政赤字3%的門檻,可不可以突破?

包括對中國的杠桿率也存在不同說法,比如按照社科院的演算法,中國的宏觀杠桿率是296%。其實到2019年之後,我們都認為(杠桿率)不能再上升了,當時是240%左右。但後來還是上升了近50個點,而我們國家還在穩定發展,我們國債的絕對利率水平甚至還顯著下降了。

然而必須承認,從國際評級機構的角度來說,在沒有更好的辦法時,他們只有把認為相似的人放在一起比較,只能按照既有規律去比較。事實是,中國非金融部門的杠桿率已經超過美國的非金融部門。那麽,現在把債務顯性化,把債務從地方轉移到中央,能不能解決舉債空間的問題呢?我認為是解決不了的,因為它已經包含在非金融部門的杠桿率裏面了。

那我們要怎麽解決?其實國際上早就有辦法了。雖然大家都在講逆全球化、逆周期等等,但必須承認,目前全球共同遵守的一些經濟交往規則還是存在的。比如金融領域,國際銀行間的【巴塞爾協定】還在發揮作用。一個大國的銀行要參與國際業務,就不能違背【巴塞爾協定】要求的底線。再比如,走出去的企業都要遵守國際會計準則,如果你自己搞一套報表,不按照國際上的報表準則來,恐怕也不行。

在國際貿易中,如果一國的財政架構從根本上與其他主要經濟體不可通約,恐怕也不行,因為對方會說你在搞補貼。大家彼此之間的稅目可以名稱不同,但雙方之間的稅目應該大致相同,或者我這邊兩個稅目加起來基本等於你那邊的一個稅目,這是可以講清楚的。

再比如,國際上有一個企業所得稅的最低稅率,如果你的稅率比最低稅率還低,對方就會認為你構成了補貼,是不公平競爭。如果是個小國或者避稅島,可能還沒有太大的影響;但如果是一個大國,恐怕許多國家都很難同意這樣的做法。

我想說的是,在國際金融規範中有一些大家共同遵守的規則,那麽,我們該如何處理目前經濟中的杠桿,從而既能夠釋放出財政政策的空間,又能夠為國際上所接受?

實際上,國際上處理隱性債務的標準做法就是機構債(GSE)。在【巴塞爾協定】、商業銀行和不同金融資產的風險權重的債務中,有一個明確的單列分類,就叫機構債,典型的案例就是美國的「兩房」(觀察者網註:房地美、房利美,美國最大的兩家住房抵押貸款融資機構)。

美國是一個自由資本主義國家,創辦企業自己註冊就行了,不需要國會批準。但是,只有「兩房」作為私營企業,在成立時依然要得到美國國會批準。這顯然是多此一舉,但為什麽要這樣呢?就是要向市場暗示一種「信仰」,即「兩房」不會倒閉。但是,任何一個法律文本,不管是「兩房」的公司章程還是美國的聯邦法條,都沒有提到「兩房」接受了聯邦政府的擔保。當然,2008年金融危機後,「兩房」臨時受到了聯邦擔保,那是個特例。正常情況下,這種做法是找不到法律依據的。所以,美國「兩房」的債務並不計算在聯邦政府債務中。

觀察「兩房」的發債會看到一個有意思的現象:即便底層抵押貸款的借款人違約,沒有償還貸款,也會保證按揭抵押債券(MBS)投資人如期被償付本息。這是什麽?這不就是中國的隱性債務嗎?雖然計畫本身無法還本付息,但是我借你的錢不影響還利。至於錢怎麽來的?你自己懂的。

一句話,美國的「兩房」就是美國的「隱債」。而美國的「兩房」確實在從事著政府性的業務。從20世紀初開始,歷屆美國總統都宣揚要讓每個家庭都擁有一套住房,這是實作「美國夢」的典型標誌,可以讓美國變得堅不可摧。那怎麽樣才能讓所有美國人都買得起房子呢?必須房價足夠低、貸款利率足夠低。如何實作?「兩房」就幹了這樣的活,讓低收入群體也能夠買得起自己的房子。但最後就出現了次級貸款危機,然後「兩房」被美國政府擔保——這就是全部的故事。

如果美國的商業銀行買了「兩房」債,商業銀行承擔的風險資本權重是20%,但是普通企業的貸款是百分之百,給一國政府的融資是零,給多邊機構(比如世界銀行)的風險權重也是零。於是你會發現,「兩房」債是介乎政府與普通企業之間的,它比普通的銀行給企業貸款的風險權重大概少了80個點,因為它是20%,人家是正常的100%。

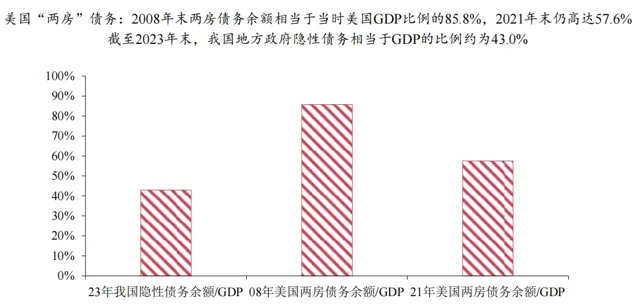

目前為止,中國公布出來的隱性債務大概相當於GDP的多少呢?2023年的數據大概是40%多。美國的「兩房」債務大概占GDP的比重是多少?2008年金融危機時,大概是90%。2021年的數據依然是60%多,不到70%,而中國是40%-50%之間。

這意味著,我們完全不用把「隱債」顯性化之後轉為中央債務,而是直接把它轉為GSE機構債。那麽,中國有沒有機構債?有,鐵道債就是機構債。

在這樣的背景下,我們的建議就很清楚了:提議設立GSE機構——國家住房銀行。

國家住房銀行可以透過發債做三件事:第一,向地方政府收儲土地,以解決目前地方政府增量的政府基金收入從哪裏來的問題。化債只是解決了過去欠錢的問題,但新增的收入還沒有保證。我們可以讓地方政府逐步減少對土地的依賴,但是不能直接「拔氧氣瓶」,這會導致地方政府功能紊亂,出現各種追討過去欠款、罰款等現象,以及拖欠普通企業資金的情況。

第二,國家住房銀行發的債向房地產企業註入累積優先股。優先股意味著在普通股之前分紅,累積意味著有股息,如果這個企業今年不能賺錢,不要還本金和利息,記在賬上,一直等到哪一年開始盈利了,企業先把歷年欠的股息全部還清,才可以跟普通股分紅。而且,優先股的股東在董事會裏不幹預企業日常經營,但是在分紅的時候有一票否決權,同時要限制高管的薪酬。一旦把歷年股息還清後,優先股的股東就開始結束。

第三,由國家住房銀行籌建全國政策性租賃住房酒店管理體系。我特別加了「酒店」兩個字,意思不是讓你蓋新房子,而是去觀察哪裏的房子好租。如果交通便利、有人願意出租,就盤下來,比如房東願意把這個房子給你出租20年;或者,房東可能願意賣給你,那就買下來。這種情況尤其適合「老破小」式的房子,它們往往在城市中央,交通便利、非常適合出租,但是可能沒有廚房或衛生間。你可以進行輕裝修,把「老破小」改造成幹凈、衛生、安全的房間。

這樣做的好處是,減輕了政府顯性杠桿的上升壓力,釋放了負債空間,有利於維持中國的國家主權評級。從整個金融體系的角度看,大量釋放了對商業銀行資本金的不必要占用,提升了商業銀行體系的穩健性。

本文系觀察者網獨家稿件,未經授權,不得轉載。