在美國股市經歷了今年火熱的開局之後,交易員們開始關註一系列風險,從對經濟的擔憂,到利率的不確定性,再到對美國大選的焦慮。但本周美股市場最重要的變量或許是:企業盈利。

標普500指數在2024年飆升了約20%,市值增加了逾8萬億美元。這種上漲主要是受到美聯準貨幣政策放松的預期和強勁的利潤前景的推動。

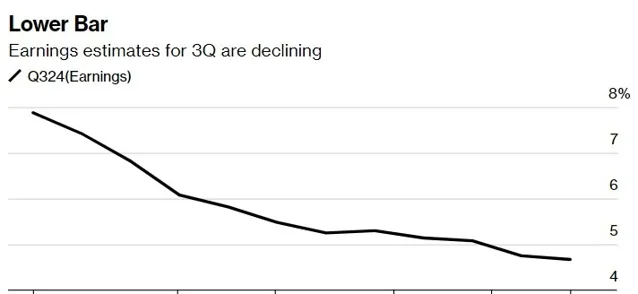

但隨著分析師下調對第三季度業績的預期,趨勢可能正在轉變。根據彭博數據,預計標普500指數成份股公司的季度收益將較上年同期增長4.7%,這一增幅低於7月12日預測的7.9%,是四個季度以來的最低增幅。

Trivariate Research創始人Adam Parker表示:「這一次,財報季將比平時更為重要。我們需要來自企業的具體數據。」Parker指出,投資者尤其渴望看到企業是否在推遲支出,需求是否放緩,以及客戶是否因地緣政治風險和宏觀經濟不確定性而改變行為。他說:「正因為世界上發生了很多事情,企業盈利和業績指引現在才顯得尤為重要。」

大公司的財報將於本周陸續出爐,達美航空公司(DAL.US)將於周四釋出財報,摩根大通(JPM.US)和富國銀行(WFC.US)將於周五釋出財報。德意誌銀行證券公司首席美國股票和全球策略師Binky Chadha表示:「財報季對股市來說通常是積極的,但強勁的反彈和高於平均水平的倉位(到本財報季節)表明市場反應溫和。」

障礙無處不在

投資者目前正面臨多重障礙。距離2024年美國總統大選結束只剩一個月的時間,民主黨人卡瑪拉·哈裏斯和共和黨人唐納·川普在激烈的競爭中勢均力敵。美聯準剛剛開始降低利率,盡管人們對美國經濟軟著陸持樂觀態度,但降低借貸成本的速度有多快仍是個問題。中東地區不斷加劇的沖突讓人們對通脹的擔憂再次升溫,WTI原油價格上周上漲9%,創下2023年3月以來的最大單周漲幅。

22V Research分析師Dennis DeBusschere表示:「最重要的是,修正和指引都很弱,表明對經濟的擔憂揮之不去,並反映出一些選舉年的季節性。這有助於讓報告季成為又一個消除不確定性的事件。」

此外,更具有挑戰性的是,大型電腦構投資者目前幾乎沒有購買力,季節性市場趨勢疲軟。追蹤趨勢的系統性基金的倉位目前偏向下行,而期權市場的倉位顯示,交易商可能不準備逢低買入。高盛的數據顯示,即使下個月市場持平,大宗商品交易顧問(CTA)也有可能賣出美國股票。在波動性下降時買入股票的波動性控制基金也不再有增加敞口的空間。

歷史似乎也站在悲觀主義者一邊。Bespoke Investment Research編制的數據顯示,自1945年以來,標普500指數在當年前九個月上漲了20%後,在10月份,該指數有70%的時間是下跌的。截至今年9月,該指數今年迄今累計上漲21%。

預期修正,企業盈利驚喜門檻降低

盡管如此,投資者還是有理由保持樂觀,尤其是盈利預期門檻降低,這讓企業有了更多超出預期的空間。F.L.Putnam投資管理公司的首席市場策略師Ellen Hazen說:「預期此前有點過於樂觀了,現在他們正在回落到更現實的水平。超越盈利肯定會更容易,因為現在的預期更低。」

事實上,有大量數據表明,美國企業在根本上仍具有彈性。不斷增強的盈利周期應會繼續抵消頑固疲弱的經濟訊號,將股市的天平推向積極方向。彭博策略師Michael Casper寫道,即便是今年表現落後於大盤股的苦苦掙紮的小盤股,利潤率也有望改善。上周五公布的就業報告顯示,美國失業率意外下降,平息了對就業市場疲軟的一些擔憂。

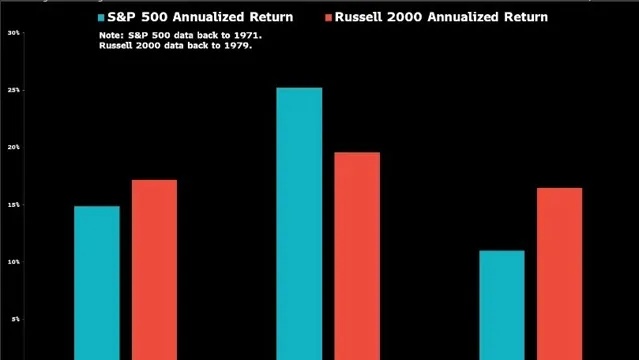

另一個因素是美聯準的寬松周期,這歷來是美國股市的福音。數據顯示,自1971年以來,在美聯準降息期間,標普500指數的年化報酬率為15%。當降息周期在非衰退時期到來時,這些收益甚至更為強勁。在這些情況下,大盤股的平均年化報酬率為25%,而經濟衰退時為11%;小盤股在非衰退時期的平均年化報酬率為20%,而經濟衰退時期的平均年化報酬率為17%。

Sevensreport Research創始人兼總裁Tom Essaye表示:"除非企業財報令人非常失望,否則我認為從現在到年底,美聯準對市場的影響將更大,因為企業財報一直相當穩定。投資者預計這種情況將持續下去。」