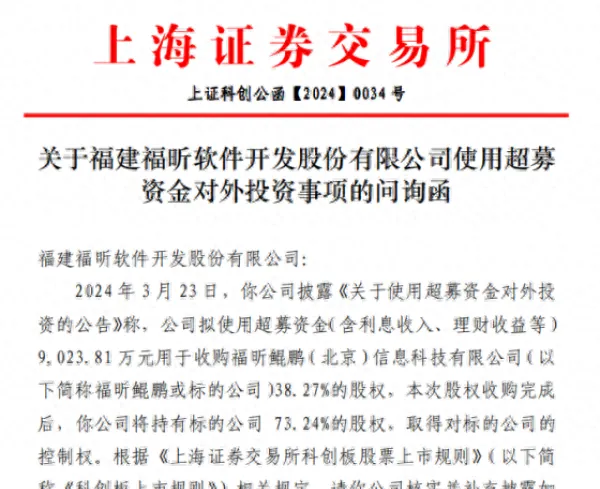

中国网财经3月26日讯(记者 张增艳)3月25日晚间,当日股价重挫15%的福昕软件收到上交所下发的问询函,要求其就收购福昕鲲鹏股权事宜作出进一步说明,涉及具体交易情况、标的公司经营情况及后续整合安排等多个问题。

斥资9000万收购资不抵债公司股权

3月22日晚间,福昕软件公告称,拟使用超募资金9023.81万元收购福昕鲲鹏38.27%的股权。由于此前已持有福昕鲲鹏34.97%的股权,此次收购完成后,福昕软件对福昕鲲鹏的持股比例增至73.24%。

资料显示,福昕鲲鹏成立于2014年,主营业务为OFD版式办公套件软件等产品的研发、销售,主要服务于信创市场和国产化市场。截至2023年10月31日,福昕鲲鹏资产总额为4775.93万元,净资产为-2536.89万元。

2022年及2023年1-10月,福昕鲲鹏营收分别为2563.54万元和1493.46万元,净利润分别为-7439.57万元和-7471.04万元。

因此,上交所在问询函中要求福昕软件补充披露,福昕鲲鹏资产是否足以支持业务运营;福昕鲲鹏是否存在债务清偿风险;最近一年及一期连续亏损的原因以及后续改善经营情况的具体举措;此次收购是否有利于提高公司盈利能力。

值得注意的是,尽管福昕鲲鹏当前资不抵债,但福昕软件的收购未设置业绩补偿安排。对此,上交所要求福昕软件补充说明:标的公司股东权益评估价值与净资产差异较大的原因、依据及其合理性;交易支付安排是否符合商业惯例、是否有利于保障公司及中小投资者利益;公司实施此次股权收购的必要性、决策过程,未设置业绩补偿安排的原因,以及拟采取何种措施保证投资收益、保障公司及中小投资者利益。

上市后业绩变脸

除了业绩,福昕软件与福昕鲲鹏业务整合也受到关注。福昕软件在公告中表示,此次收购将有助于公司实现PDF与OFD的双版式协同,后期双方可以在市场布局、技术研发、客户和渠道资源等方面产生协同效应。

问询函中,上交所要求福昕软件说明:相关安排或措施如何保障对福昕鲲鹏实现有效整合;收购后对福昕鲲鹏有无进一步资金投入规划;预计福昕鲲鹏未来三年的收入、净利润、经营性现金流情况,是否能够实现业绩扭亏为盈。

实际上,2020年科创板上市的福昕软件已经连亏两年。2023年和2022年的亏损金额分别是9910.30万元和174.39万元。

记者注意到,3月22日福昕软件还发布了股票交易异常波动公告称,因公司股票在3月20日-3月22日连续3个交易日内收盘价格涨幅偏离值累计超过30%。3月22日收盘,福昕软件股票的收盘价格为84.83元/股。

颇为巧合的是,福昕软件前任董秘李有铭在3月22日通过二级市场减持了1.5万股。盘后,公司即发布收购福昕鲲鹏的公告。关于上述减持事宜,有投资者在股吧质疑福昕软件是否存在内幕交易。

2023年3月2日,李有铭因已达退休年龄并结合其个人退休计划等原因辞去福昕软件董秘一职。离职后,李有铭曾在二级市场数次增持福昕软件股票。

关于福昕软件的收购进展,中国网财经将持续保持关注。

(责任编辑:申杨)