銀行股還值得買入嗎?

銀行股,是時候抄底了嗎?

「老李,我聽說銀行股最近跌了不少,你說這是不是個抄底的好機會?」

「抄底?你確定你了解銀行股嗎?銀行股可不是你想抄就能抄的!」

老李和老張的對話,是最近很多投資者心中的疑問。2023年,A股市場整體低迷,銀行板塊卻逆勢上漲,成為市場中一抹難得的亮色。 然而,近期銀行股經歷了一波大幅調整,不少投資者開始蠢蠢欲動,認為抄底的機會來了。 那麽,銀行股真的跌到「白菜價」了嗎?現在上車還來得及嗎?

一、銀行股,曾經的「香餑餑」

要回答這個問題,我們首先要回顧一下銀行股的歷史。長期以來,銀行股一直被視為價值投資的代表,是A股市場上的「定海神針」。這主要得益於以下幾個因素:

行業地位穩固:

銀行作為金融體系的核心,擁有著無可替代的地位,其盈利能力和抗風險能力都比較強。

分紅率高:

銀行股的股息率普遍較高,對於追求穩定收益的投資者來說極具吸重力。

估值相對較低:

相比於其他行業,銀行股的估值普遍較低,具有一定的安全邊際。

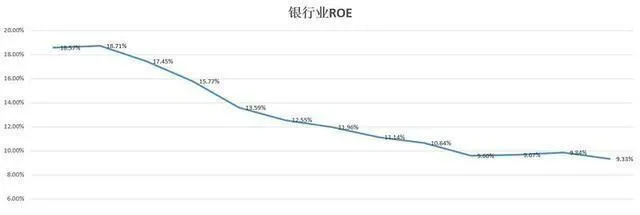

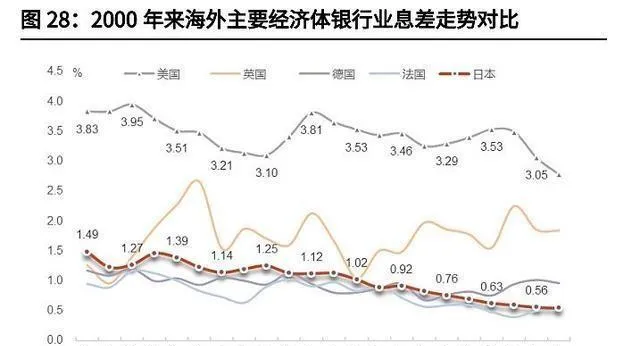

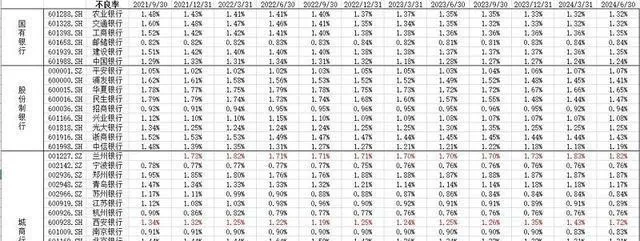

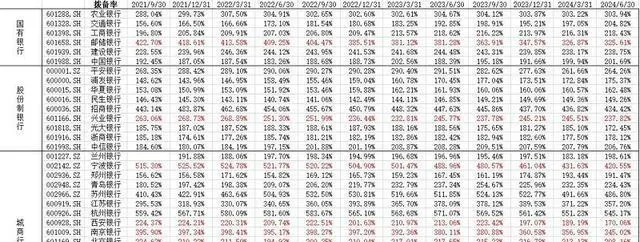

然而,近年來,隨著利率市場化改革的推進,銀行的凈息差不斷收窄,盈利能力有所下降。同時,經濟下行壓力加大,銀行的不良貸款率也有所上升,這些因素都導致銀行股的投資價值有所下降。

二、銀行股,是「真跌」還是「假摔」?

回到當下,銀行股近期的大幅調整,究竟是「真跌」還是「假摔」?要判斷這個問題,我們需要從以下幾個方面進行分析:

1. 政策面:

近期,國家出台了一系列穩經濟、穩增長的政策措施,這對銀行業來說無疑是利好訊息。例如,央行多次降準降息,為銀行提供了充足的流動性,有利於銀行降低融資成本,擴大信貸投放。

2. 基本面:

從銀行半年報數據來看,大部份銀行的經營狀況依然穩健,凈利潤保持增長。雖然凈息差有所收窄,但銀行透過加大零售業務占比、發展中間業務等方式,積極應對挑戰,盈利能力依然保持在合理水平。

3. 估值面:

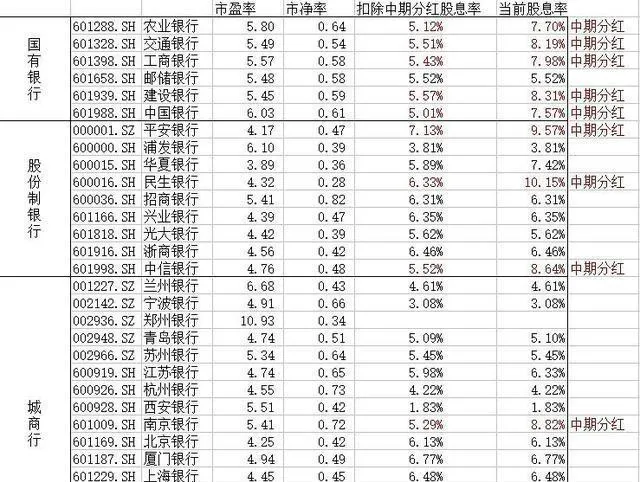

經過近期調整後,銀行股的估值已經回落到歷史較低水平,部份銀行的股息率甚至超過了6%,具備一定的投資價值。

三、銀行股,未來走向何方?

那麽,銀行股未來的走勢究竟如何呢?我認為,長期來看,銀行股仍然具有投資價值,但短期內可能還會面臨一些挑戰。

1. 利率市場化改革持續推進,凈息差仍將承壓。

隨著利率市場化改革的不斷深入,銀行的存款利率將進一步市場化,這將導致銀行的凈息差進一步收窄,盈利能力面臨挑戰。

2. 經濟下行壓力依然存在,不良貸款率存在上升風險。

盡管國家出台了一系列穩增長的政策措施,但經濟下行壓力依然存在,這可能會導致企業經營困難,銀行的不良貸款率存在上升風險。

3. 房地產市場風險仍需關註。

房地產行業是銀行貸款的重要投向,近期房地產市場風險事件頻發,這可能會對銀行的資產質素造成一定影響。

四、銀行股,如何「慧眼識珠」?

面對復雜的市場環境,投資者該如何選擇銀行股呢?以下幾點建議供大家參考:

1. 重視銀行的資產質素。

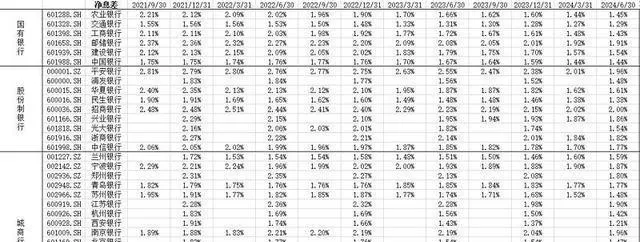

投資者應該關註銀行的不良貸款率、撥備覆蓋率等指標,選擇資產質素優良的銀行。

2. 關註銀行的盈利能力。

投資者應該關註銀行的凈息差、凈利差、成本收入比等指標,選擇盈利能力強的銀行。

3. 選擇估值合理的銀行。

投資者應該關註銀行的市凈率、市盈率等指標,選擇估值合理的銀行。

4. 關註銀行的改革創新能力。

面對挑戰,銀行需要不斷進行改革創新,提升自身的競爭力。 投資者應該關註銀行在數碼化轉型、發展普惠金融等方面的舉措,選擇具有發展潛力的銀行。

五、結語

總而言之,銀行股近期的大幅調整,為投資者提供了一個重新審視其投資價值的機會。投資者應該理性看待市場波動,根據自身的風險偏好和投資目標,做出合理的投資決策。

#銀行股 #價值投資 #投資理財 #財經 #股票