來源:市場資訊

轉自:華泰睿思

近期港股表現強於A股,上周港股先抑後揚,8 月以來港股表現相對強於 A 股,基本面韌性、資金面增量、AH 溢價向合理位置回歸或是港股相對行情的邏輯基石,增量催化因素亦進一步推升港股性價比。向前看,空頭回補對於港股行情的支撐力度或轉弱,MXCN/恒指/恒科的 24E EPS 彭博一致預期印證港股(互聯網)的基本面正向預期差,當前 AH 溢價處於我們認為的年內合理震蕩區間(140-150)上沿,降息交易強化+國內政策預期擡升或促使 AH 溢價中樞下移。配置上,關註 ROE 的「穩/增/拐」組合。

點選小程式檢視研報原文

核心觀點

基本面/資金面/AH 溢價向合理位置回歸或是港股獨立行情的邏輯基石

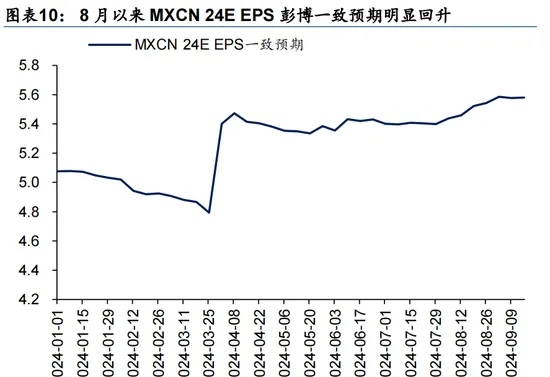

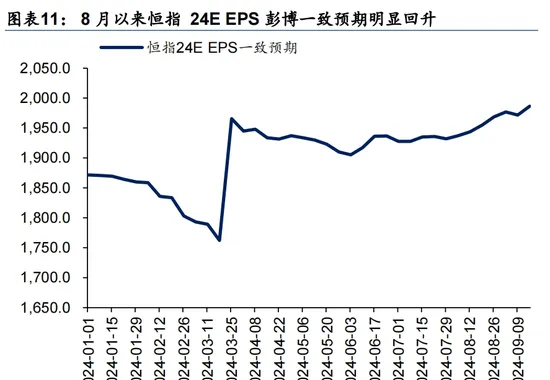

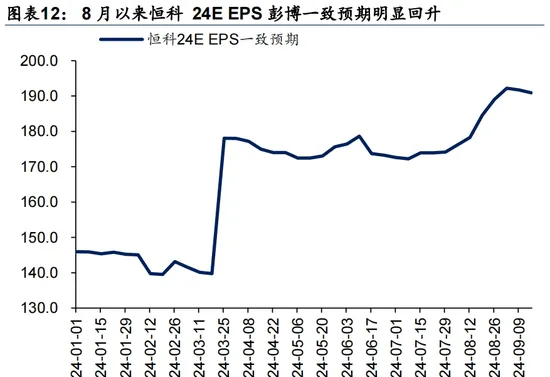

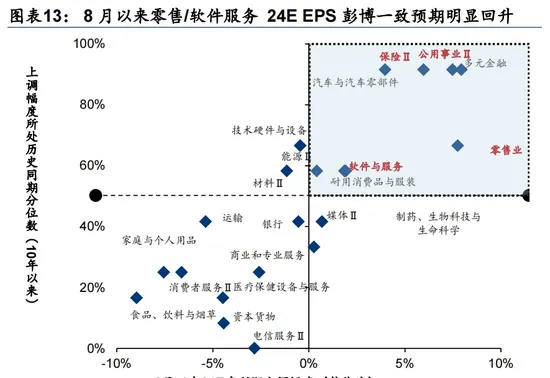

8 月以來港股相對 A 股表現更優,邏輯基石有三:1)港美中資股 1p4 盈利增速與 ROE 進一步上行,8 月以來彭博對 MXCN 及恒指的 24E EPS 一致預期上修 2%、恒科上調 8%以上、而 A 股延續下修趨勢,亦交叉印證港股(尤其是零售/軟件服務)的基本面超預期韌性。2)8 月上旬空頭交易較擁擠(逼近 20%),近期隨著中報業績超預期,空頭回補為資金面提供助力。3)8 月上旬 AH 溢價突破我們認為的合理區間(140-150)上沿,今年 AH溢價比價交易策略較為有效。幾項增量因素亦推升港股性價比:辯論選情強化降息交易、匯率減壓+國內政策預期提升或促使 AH 溢價中樞下移。

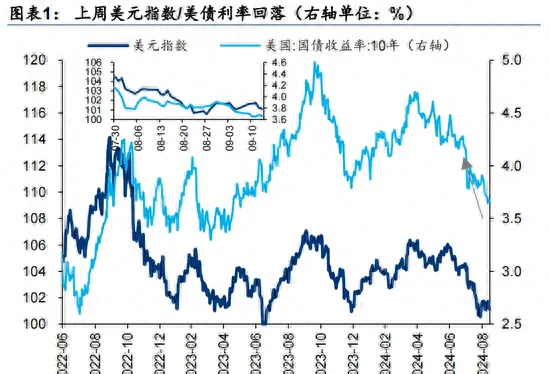

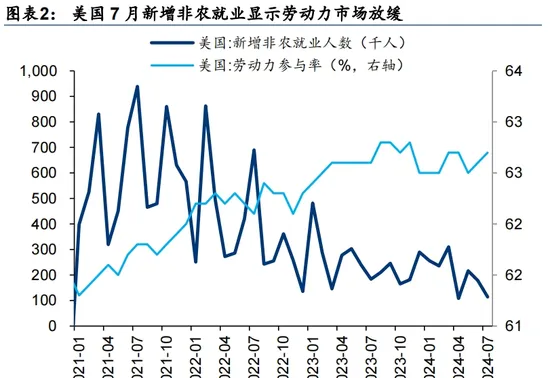

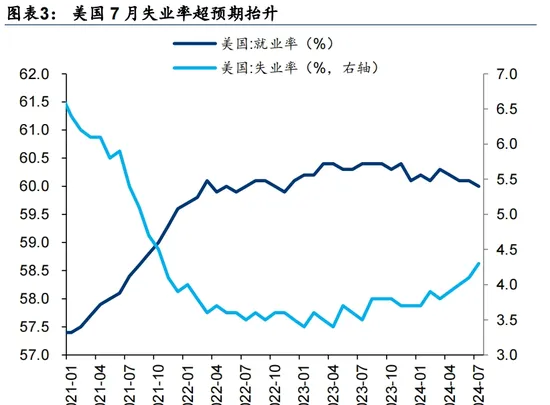

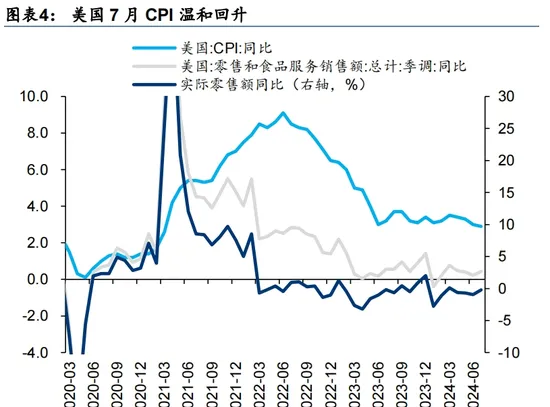

聯儲降息交易升溫,市場對降息振幅押註「五五開」

上周聯儲降息交易升溫,降息預期斜率反復。1)9.11哈裏斯和杜林普首次交鋒後哈裏斯勝選概率回升,金融市場走勢亦沿著哈裏斯交易(降息交易)方向,即美元小幅貶值/美債收益率微降;2)美國8月核心CPI超彭博預期回升(0.3%vs0.2%),或主由住房分項反彈推動,數據釋出後美元和美債收益率微漲。綜合來看,上周市場交易重點再度轉向海外流動性,疊加哈裏斯辯論表現占上風,10Y美債收益率降至近一年來最低,然而市場對降息斜率的預期有所反復,周三通脹數據釋出後,9月降息50BP的概率降至15%,重要官員鴿派表述後周五再度躍升至50%,關註本周的9月FOMC會議。

空頭回補為資金面提供助力,回購活躍度創單周新高

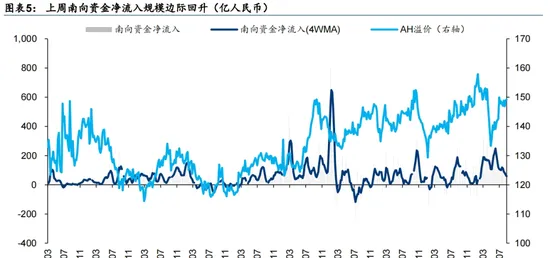

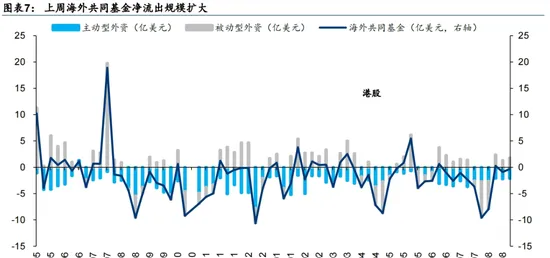

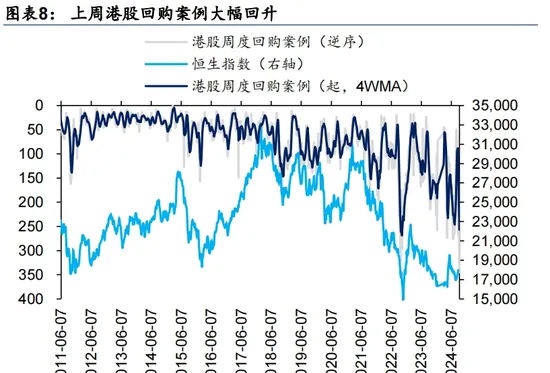

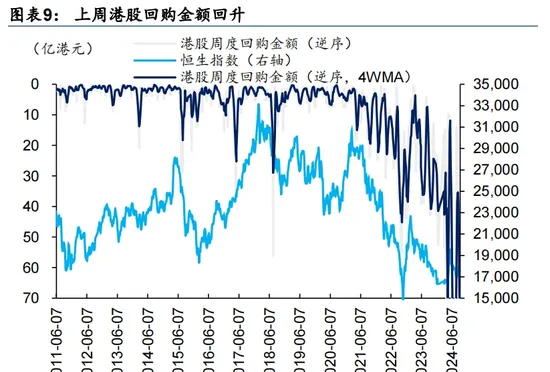

上周南向/回購成為主要增量資金。1)上周南向凈流入規模(115億元)創近1個月以來新高。其中,阿裏巴巴-W港股通納入生效(09.10)後連續4日獲南向凈流入首位,長期潛在增量或近1100億元。配置上,除商貿零售(主由阿裏帶動)外,銀行仍為主要加倉方向。2)內外不確定性升溫引發外資波動,截至上周三,主動外資凈流出規模擴大(-2.2億美元)、被動外資轉向凈流出(-1.3億美元)。3)上周恒指沽空比率小幅下探至約12.5%(vs上期:12.8%),空頭回補對港股行情的支撐力度或減弱。4)上周回購案例/金額均創2010年以來新高(345例/114億港元),成為主要韌性項。

配置建議:關註 ROE「穩/增/拐」組合

當前已披露的海外中資股1p4財報初步驗證了我們在港股中期策略中的「本手」配置觀點:電信/公用/軟件與服務/零售業或存在業績韌性。此外,中報業績中新消費板塊亦出現新的亮點:三大alpha推動創新藥/運動服飾/休閑商品ROE明顯上行(【港股/ADR中報總結:ROE穩步改善】,2024.9.1)。因此,我們結合中期策略與中報業績更新港股配置觀點,關註ROE的「穩/增/拐」組合。1)穩:公用事業及電信業務板塊的ROE走勢平穩,彰顯盈利韌性;2)增:企業降本增效並重視股東回報,從而提升軟件與服務的ROE表現,主動補庫周期開啟及行業景氣改善,帶動零售板塊ROE改善振幅居前;3)拐:企業降本增效的同時積極出海,助力制藥板塊ROE初現拐點。

風險提示:國內經濟復蘇不及預期;聯儲收水力度超預期。

聯儲觀察

資金面追蹤

盈利預測觀察

風險提示:

1)國內經濟復蘇不及預期:若國內經濟復蘇不及預期,則港股下行風險加劇;

2)美聯儲收水超預期:若美聯儲收水超預期,則對貼現率拐點的研判有失效風險。

相關研報

研報:【港股獨立行情能否延續?】2024年9月15日

王 以 分析師 S0570520060001 BMQ373

孟思雨 聯系人 S0570123080072

關註我們

華泰證券研究所國內站(研究Portal)

https://inst.htsc.com/research

存取許可權:國內機構客戶

華泰證券研究所海外站

https://intl.inst.htsc.com/research

存取許可權:美國及香港金控機構客戶

添加許可權請聯系您的華泰對口客戶經理