文 | 節點財經,作者 | 七公

「消費市場面臨一定挑戰,但我們對前景充滿信心,董事會也透過了股份回購計劃。本集團將於未來18個月內,動用不超過港幣100億元回購股份,提高股東回報,為股東創造長遠價值。」

在8月27日的財報溝通會現場,安踏董事局主席丁世忠如此表示。這是安踏自2007年以來首次公布的股份回購計劃,也給予了資本市場極大的鼓舞。次日港股開盤,安踏體育(HK:02020)一度漲近12%。

豪氣的表態源於實力加持。2024年上半年,安踏交出了一份硬氣的「中期答卷」。

01 一份硬氣的「中期答卷」

2024年上半年,中國服裝、鞋帽、針紡織品類的消費較為疲軟,銷售額同比僅微漲1.3%。

相較之下,安踏實作營收337.4億元,同比增長13.8%;實作股東應占溢利77.21億元,同比增長62.6%。

其業績表現略高於市場預期,跑贏大盤,也優於李寧、361度、特步等一眾同業,特別是盈利能力,可謂遙遙領先。

按分部劃分,Anta安踏品牌收入同比增長13.5%至160.77億元,毛利率同比上升0.8個百分點至56.6%;FILA斐樂品牌收入同比增長6.8%至130.56億元,毛利率同比上升1個百分點至70.2%。

包括DESCENTE(迪桑特)、KOLON SPORT(科隆)、MAIA ACTIVE(瑪伊婭)等在內的其他品牌收入同比增長41.8%至46.02億元。

圖源:安踏體育財報

此外,安踏麾下獨立營運的亞瑪芬,於開年2月份正式登陸紐交所,發行市值63億美元。其最新財報顯示,2024年上半年,錄得凈利潤510萬美元,扭虧為盈。

丁世忠表示,「今年體育行業店效最高的兩個品牌來自安踏和亞瑪芬集團,第一是始祖鳥,第二是迪桑特。」

現金流方面,報告期內,安踏經營活動現金流入凈額為85.02億元,自由現金流入為76.19 億元。截至報告期末,其持有的現金及現金等價物、存款期超過三個月的銀行定期存款及已抵押存款合計為478.3億元。回購的底氣還是挺足的。

總體而言,安踏的經營一貫穩健、向好,進一步夯實賽道「執牛耳者」的身份,但細化到個別指標,比如業界格外關註的庫存,仍有較大改善余地。

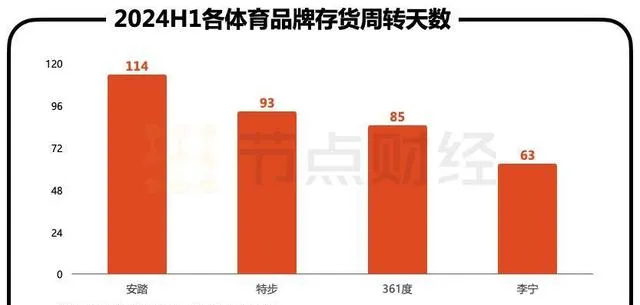

2024年上半年,安踏的存貨為80.13億元,同比增長23.52%;存貨周轉天數為114天,盡管較2023年同期下降10天,但依舊在山頂「站崗」。

作為對比,【節點財經】計算得出,李寧、361度、特步三家的存貨周轉天數分別為63天、85天、93天。

這或許與安踏的營運機制有關。從2020年開始,安踏積極推動向DTC(直面消費者)轉型。截至2024年6月30日,在安踏12000多家門店中,超10000家采用DTC模式;超6000家由品牌直營,直營店鋪超過了總店數的一半。

相對而言,DTC模式省去經銷商、代理商、零售商等一系列中間環節,縮短交易鏈條,利潤空間更大,但也意味著庫存風險更大。

02 FILA維持既定目標有一些挑戰

在安踏內部,Anta安踏品牌和FILA斐樂品牌的地位舉足輕重,後者的中高端定位,不僅是拉動集團盈利能力的中樞,也擔負著集團向上攀登的重任。

放寬視線,安踏對FILA斐樂的成功操盤,更是行業內少見的資本收購啟示錄。

過往數年,FILA蓬勃生長,2019年至2021年,收入同比增幅分別為73.9%、18.1%和25.1%,毛利率分別為70.4%、69.3%、70.5%。

2022年,在疫情與消費分級的雙重沖擊下,FILA收入同比降低1.4%,毛利和經營利潤分別同比下滑7.2%和19.4%。

該背景下,FILA自發進入調整期。2023年,FILA恢復動能,全年收入增長16.6%至251億元,算是撐住了安踏的基本盤。

2024年上半年,FILA凈開9家門店,從凈關店重回擴張節奏。然而,著眼其個位數的營收增速,距離完成全年KPI,壓力不小。

在2023年10月舉辦的全球投資者大會上,安踏曾宣布未來三年集團各業務板塊的增長目標:安踏主品牌流水年均復合增長率為10%至15%,到2026年突破600億元;FILA年均復合增長率為10%至15%,維持在400億元-500億元。

暫且就假設FILA的目標是每年增長10%至15%,那麽,FILA今年下半年至少要把增速提到14%,才能射中「靶心」。

這在當前「性價比」、「實用主義」理念大行其道,年輕人紛紛「捂緊錢包」的新敘事結構中,不是件容易的事情。

建銀國際指出,FILA斐樂在第二季度的銷售表現「遜於該行及市場預期,」因此對於FILA品牌全年銷售預期增長從15%下調至10%。

安踏聯席CEO賴世賢直言,FILA斐樂維持既定目標「有一些挑戰,並不是說輕輕松松做到」,但強調,「我們各方面都比較健康,覺得團隊應該有一個較高的目標,全年(流水)雙位數(增長)還是有機會的。」

安踏集團聯席行政總裁吳永華也認為,當下的FILA還是要健康,所以集團策略性地調整了FILA潮牌、流行產品的增速。同時在7月份,對安踏也做了一些改革。「效果很好。」

03 下一個「FILA」在哪裏?

內卷烈度加劇,消費轉向的大環境中,如何在存量市場中尋找新商機、斬獲新增量,顯然是每家企業的必答題。

從安踏的布局來看,戶外運動和女性運動是其押註的兩個方向。

戶外運動領域,在滑雪界大受追捧的迪桑特正被管理層寄予厚望。

2016年,安踏斥資1.5億與迪桑特子公司和伊藤忠成立合資業務,取得了迪桑特品牌在中國大陸的獨家代理權。

2023年11月,迪桑特負責人丁少翔曾透露,在進入中國市場8年後,迪桑特的收入首次破50億元,預計到年底將達到52億至53億元。

財報顯示,2024年上半年,迪桑特凈開10家門店至197家。其中,包括7家兒童店鋪,店銷均超過了55萬。據【節點財經】了解,迪桑特目前的經營利潤率已達到30%以上。

本次財報會上,丁世忠提及,在做迪桑特之初他就認為五年能做到20億營收,「以現在這個規模,應該很快能做到100億」。

換言之,迪桑特有望扛起安踏的增長大旗,成為繼Anta安踏、FILA斐樂之後,集團第三個營收百億級的品牌。

同時,聚焦露營和徒步運動的科隆也在發力中,報告期內店鋪數量共計160家。

女性運動領域,安踏在2023年10月把有「lululemon平替」之稱的瑜伽服新秀MAIA ACTIVE收入囊中,為成長潛能沖值、續費。

統計表明,2021年中國瑜伽服裝市場規模達322.1億元,預計到2025年將突破500億元。從lululemon的在華業績表現也能對瑜伽服裝市場的強勁勢頭感知一二。

不過,無論是戶外運動領域,還是女性運動領域,玩家都不少。除了李寧、特步、361們,與生俱來強勢的Nike、Adidas等,在中國加大賣貨力度lululemon、加拿大鵝等,以及蕉下、蕉內等加速崛起的「新秀」,多方「逐鹿」,安踏要想闖出來,必須更努力、更差異化。

可以預見的是,體育用品品牌的「中場戰事」只會愈發激烈,即便貴為龍頭,安踏也面臨著各種嚴峻考驗,還到不了「松口氣」、「歇歇腳」的時候。

值得一提的是,與李寧「追求穩健發展」、「不以規模增長為主要目標」等對外發聲相似,丁世忠也在財報溝通會上稱,「外部環境多變的情況下,更加堅持穩中求進的可持續經營方針。」