文 | 豹變,作者 | 陳法善,編輯 | 劉楊

起了個大早的閃送,卻最終趕了個晚集。

近日,中國證監會公布的資訊顯示,BingEx Limited(閃送必應有限公司,下稱「閃送」)獲得美股IPO備案,擬在美國納斯達克交易所發行不超過5750萬股普通股。

閃送原本有望成為即時配送領域的首家上市公司。早在2020年,閃送副總裁杜尚骉在和「藍鯨TMT」交流時表示,公司可能很快就會上市。彼時,突如其來的疫情讓即時配送站上風口,成了保障民生的重要力量。

但最終,達達集團捷足先登,在同一年成功登陸納斯達克。隨後,在2021年底,順豐同城也登陸了港交所。而閃送的上市計劃則被暫時擱置。

成立於2014年的閃送,一度被視為同城一對一急送服務的先行者,早在2016年就已經實作了小幅盈利,這也讓其高管自信地宣稱:「閃送處於沒有競爭對手的狀態中。」

但市場瞬息萬變, 隨著美團、阿裏巴巴、達達、順豐及其他快遞巨頭紛紛加大投入,整個行業的競爭變得異常激烈,閃送的市場主導地位逐漸受到挑戰。

面對不斷變化的競爭格局,閃送的步伐顯得有些遲緩。如今,閃送能透過此次IPO重新奪回市場的主導位置嗎?

遲到的上市錯失成為行業第一股的機會後,閃送開始奮力追趕。

在中國證監會備案後,閃送已經接近敲開美股的大門。根據【境外發行上市備案補充材料要求】,閃送還需進一步補充說明關於搭建境外架構及返程並購的合規性,包括說明公司境內自然人股東、境內機構股東履行境外投資、外匯登記的情況;收購海南同城必應科技有限公司等境內主體的股權是否合規等。

成立於2014年的閃送,趕上了「互聯網+」的創業熱潮。盡管當時市場上已有眾多快遞公司和第三方獨立配送平台,但閃送透過切入一對一急送的細分賽道,確立了自己的行業地位。此後,閃送經歷了十余輪融資,成為資本市場的寵兒,背後的金主包括經緯創投、鼎暉投資、九鼎投資、順為資本等知名機構。

但隨著資本寒冬的到來,閃送的融資步伐在2021年放緩。當年3月,閃送完成了1.25億美元的D2輪融資,這也是其發起IPO前的最後一輪融資。在這輪融資中,繼續跟投的順為資本合夥人程天表示,閃送的價值在於解決使用者的實際問題,並能提高社會效率、肩負社會責任。

閃送官網顯示,截至2024年6月,閃送的服務已覆蓋全國290個城市,擁有近300萬名騎手,服務使用者超過1億。不過,根據企查查的數據,閃送2023年報顯示的公司參保人數僅為313人。

隨著外賣、即時零售等業態興起,即時配送賽道的競爭日益激烈。其中,美團「小黃人」和餓了麽「藍朋友」主要服務於自家平台;背靠京東的達達,不僅服務於個人使用者,還對接了大量的商超等B端客戶;叮咚等其他平台則專註於超市和蔬菜等特定品類的配送。

美團、達達、蜂鳥等B2C選手更側重外賣和商超的配送,訂單集中度更高。 閃送則把更多註意力放在C2C市場,更難以預測使用者需求的時間和地點,為了快速響應,需要在全城布局,人力成本更高。

此外,美團、達達、順豐同城在使用者下單時,使用者可以選擇「普通急送」或「一對一專送」。前者慢一些,騎手可能沿途回去取送別的物品,價格更優惠;後者配送時間短,價格也更高。而閃送使用者沒有選擇權,預設一對一專送,因此費用相對較高。

閃送的邏輯在於,在同城即時配送領域,當使用者急需送貨時,價格不再是首要考慮因素,快速和可靠才是關鍵。

一位新媒體從業人士對【豹變】表示,今年6月,他想了解南方某家工廠的開工情況,但親自前往耗時長且成本高。在這種情況下,他選擇了閃送的跑腿服務,閃送小哥迅速到達工廠,並幫他了解了現場情況。

然而,與美團、達達穩定的訂單量相比,閃送這種基於個人化需求的服務能否支撐起一個IPO?據「光子星球」報道,「新勢力」的入局讓本就略顯富余的運力更為飽和,一位東南地區的運力排程員證實,由於專送的人均可派單量減少,已將手下近五分之三的騎手轉向眾包服務。

特別是在A股市場嚴格把控IPO準入門檻的背景下,已有超過300家擬上市公司在2024年主動撤回申請。相比之下,赴美或赴港上市成為了一個更加現實的選擇。

抖音扶不起閃送?伴隨著餐飲外賣、近場電商的發展,即時配送行業經歷了從無到有的過程,並逐步擴充套件至涵蓋各種套用場景的全面服務。

特別是自2008年餓了麽成立和2013年美團外賣成立以來,即時配送與餐飲外賣進行了大規模的融合,催生了達達、閃送等垂直領域的企業。

此後,隨著O2O(線上到線下)市場的快速發展,美團專送、蜂鳥配送、順豐同城等平台上線,京東到家與達達合並,即時零售逐漸拓展到生鮮零售、跑腿等多個領域,業務場景變得更加豐富。加上各大快遞公司入局,以及疫情的催化,即時配送的滲透率持續提升。

今年1月,國務院常務會議審議透過了【關於促進即時配送行業高質素發展的指導意見】,鼓勵即時配送行業在促進消費、擴大就業、保障民生方面發揮更大作用,為整個行業發展按下了「加速鍵」。

與美團跑腿、達達、順豐同城背靠大樹好乘涼相比,閃送的生態相對較弱。 閃送副總裁杜尚骉曾坦承,閃送也有B2C業務,但在餐飲外賣、商超配送等領域,「競爭不過人家」。因此,當抖音涉足外賣業務,但自身缺乏配送能力時,雙方自然而然產生了合作的可能性。2022年12月,抖音外賣正式宣布的合作配送機構中,就包括閃送。

抖音的優勢線上上流量,但在2023年,美團憑借其超過740萬的騎手隊伍,在運力方面遙遙領先。因此,抖音與美團之間的外賣和即時零售競爭被形象地描述為「十億流量」與「百萬騎士」之間的較量。

但從公開資訊來看,閃送並沒有公布它承接了多少來自抖音的訂單。而在抖音釋出的2023年生活服務年報中,重點關註的是GMV增長、覆蓋370多個城市的業績、以及幫助450萬家門店發展業務等方面,並沒有提及外賣業務的具體進展。

2023年12月,市場一度傳出抖音有意收購餓了麽的訊息,以建立自己的配送團隊,但該訊息隨即被時任阿裏本地生活董事長兼餓了麽CEO俞永福辟謠,他明確表示:「假的終歸就只能是假的。」

一位外賣行業的資深從業者告訴【豹變】,閃送與抖音合作,看似優勢互補,能給抖音補充百萬級運力,但由於增加了額外的協調環節,使得排程難度增大,導致抖音與閃送的配合難以如臂使指。其次,閃送的客單價較高,會帶來更多成本壓力,也限制了商家選擇。

也就是說, 一對一專送模式就像一把雙刃劍,既構築了閃送的護城河,也成為限制其發展的圍墻。

價格戰,「沈下去」閃送在B2C業務上的嘗試似乎遇到了阻礙,與此同時,即時配送又迎來新的競爭者。

僅在2023年,就有貨拉拉、滴滴、高德、哈啰、東方甄選等企業宣布上線即時配送服務,即配江湖的火藥味漸濃。進入2024年,京東、抖音等大廠在頻繁過招中不斷提高對抗強度,其中,京東整合了小時達和到家服務,將原有的即時零售業務升級為「京東秒送」,承諾最快9分鐘送達。

一時間,行業熱鬧非凡,既有「三通一達」和順豐這樣的快遞業巨頭利用其深厚的物流基礎爭奪市場份額,又有美團、京東、餓了麽等互聯網巨頭引領著激烈的競爭,還有諸多細分賽道選手蠶食市場,相比之下,閃送顯得低調了許多,在眾多巨頭的競爭環境中,市場份額被不斷稀釋。

【豹變】對多位使用者進行了調研,以了解他們選擇即時配送服務的標準。結果顯示, 相較於幾分鐘的時間差異,人們普遍更關註價格。

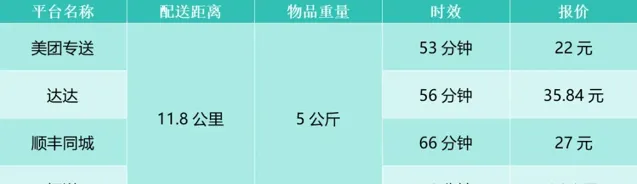

以一份5公斤的食品生鮮為例,【豹變】模擬了一次從溫州萬象城送至12公裏外的5050城市廣場的配送任務。橫向對比來看,閃送的報價最高,大約是美團專送報價的1.6倍,但兩者在時效上並沒有顯著的差異。

價格差異的影響在快遞價格戰的背景下尤為突出。從順豐、韻達、申通、圓通公布的6月業績看,單票價格均出現較大跌幅,其中韻達的價格跌幅高達13.79%。使用者選擇快遞更加謹慎。北京一位經常跟企業打交道的商務經理就表示,之前很多商務郵件用的都是順豐,現在不少公司改用更實惠的京東快遞了。

降價的風也吹到了即時配送領域。 7月11日,菜鳥速遞宣布升級同城快遞服務,提供同城半日達服務,並且首重價格降至6元,續重價格僅為1元/公斤,相當於原價的一半。

曾經,閃送靠一對一專送的差異化競爭策略,在強手如林的市場中闖出了一片藍海。但在當前的市場環境下,這一策略難以成為其護身符。

根據頭豹研究院釋出的【2022中國即時配送行業研究報告】,從騎手數量、配送單量、覆蓋地區等角度來看,閃送已經落後於美團、順豐同城、蜂鳥等頭部企業。而風先生、e快送、即買送等即時配送創業企業,雖曾受到資本青睞,但在行業洗牌過程中沒能笑到最後。

頭豹研究院預計,到2026年,中國即時配送行業的市場規模有望達到994.5億單,2021年至2026年的年復合增長率可達26.9%。 增長潛力主要來源於下沈市場、近場業務場景以及茶飲等熱門產品的熱銷,而這些領域對於價格更為敏感。

因此,閃送想要「沈得下去」,除了保障速度,還需要在價格上讓更多使用者滿意。