FinGraph是一份图形化的财经专栏,为专注于全球市场和经济形势的专业人士提供简短、准确、全面的每日概览。文章内容不构成投资建议。

Headline

中概股与美股市盈率差距接近历史最大

A股上市银行上半年薪酬下滑

A股牛市周期多与盈利显著增长有关

分析师对中国股市盈利预测屡遭下调

印度对中国中间品进口依赖持续加深

美国职位空缺数跌至三年来最低

美国7月贸易逆差创两年来最高

美债、美股连续多月同步上涨

加拿大央行连续三次降息

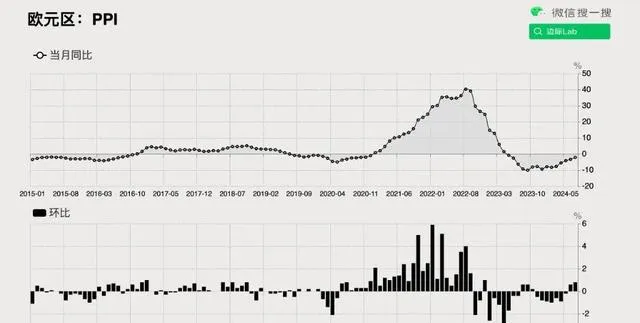

欧元区7月PPI环比上涨超预期

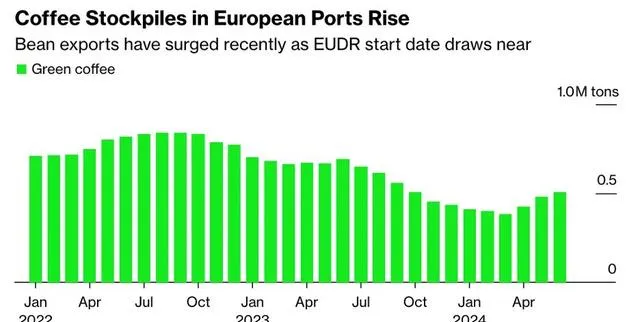

欧盟森林法规将影响咖啡供应链

日本养老金基金或增加国内股票配置

标普维持新西兰评级,但仍存赤字问题

尼日利亚巨型炼油厂即将投产

中国

中国

1. 纳斯达克100指数与追踪中概股的纳斯达克金龙指数的远期市盈率差距接近历史最大。 受盈利疲软的影响,自5月份以来,纳斯达克金龙指数已下跌约20%,而纳斯达克100指数同期上涨了2.2%。

来源:Bloomberg

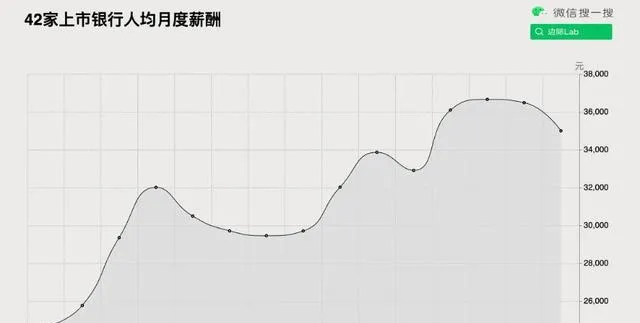

2.今年上半年,A股42家上市银行支付给员工的薪酬总额出现下滑,总计4654亿元人民币,同比下降0.2%; 人均月度薪酬为3.5万元人民币,同比下降2.7%。 其中,30家银行的工资支付减少,比去年同期增加了13家。招商银行薪酬最高,平均月薪5.2万元人民币,但同比下降3.7%。邮储银行薪资降幅最大,为10.2%。上海银行员工薪酬涨幅最大,达16.1%。

来源:边际Lab | FinGraph

3.过去十年中,除去2015年初由杠杆推动的短暂牛市外, A股较长的牛市仅在盈利增长显著增强时才出现 ,例如2016-2017年和2019-2021年。

来源:摩根士丹利(【中国:融资与股东回报的平衡及影响】, 具体内容请参见知识星球 )

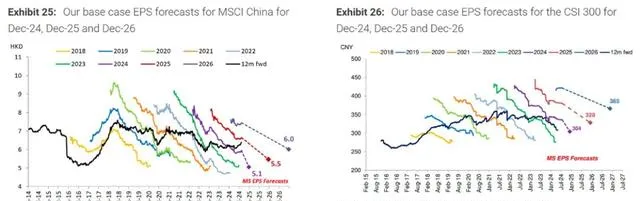

4.历史数据显示, 分析师对中国股市的每股盈利(EPS)共识预期通常开始时过于乐观,随后会经历多轮下调。

来源:摩根士丹利(【亚太新兴市场股票策略 | 继续增持日本和印度;进一步下调中国目标;下调墨西哥评级至减持】, 具体内容请参见知识星球 )

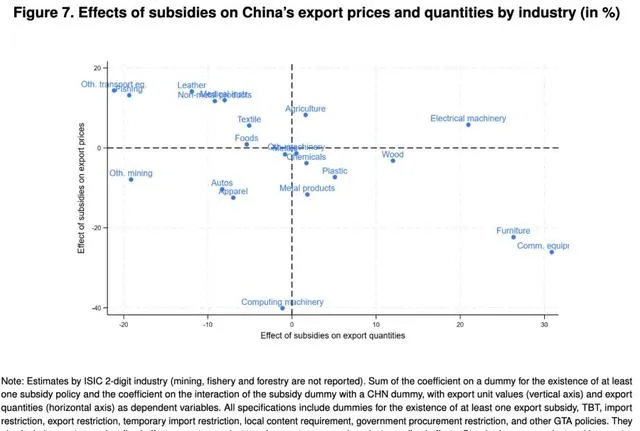

5.下图显示了中国补贴对各行业出口价格和数量的影响。 在电气机械和木制品行业,补贴显著提高了出口数量,而在家具和通信设备行业,补贴则对出口价格有明显压低效果 。某些行业如计算机设备和服装行业,补贴减少了出口价格,但对出口数量影响有限。

来源:IMF(【中国补贴对贸易的影响】, 具体内容请参见知识星球 )

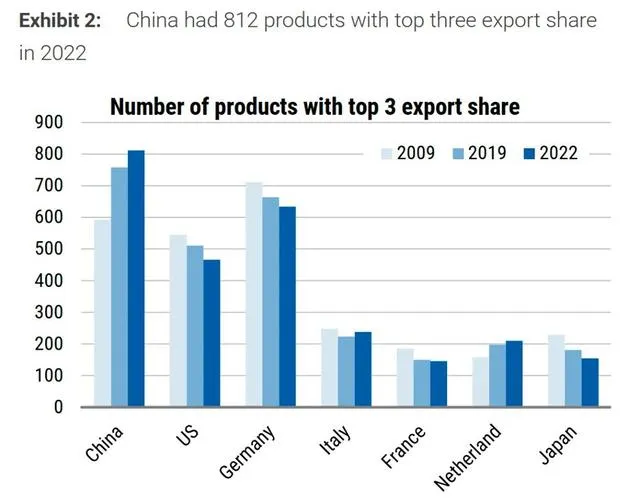

6.2022年,在约1,400种产品类别中, 中国有812种产品在全球出口市场中占据前三名的位置 ,远超其他国家。相比之下,美国占据前三名的出口产品数量从2009年的545种下降至2022年的466种。

来源:摩根士丹利(【中国:融资与股东回报的平衡及影响】, 具体内容请参见知识星球 )

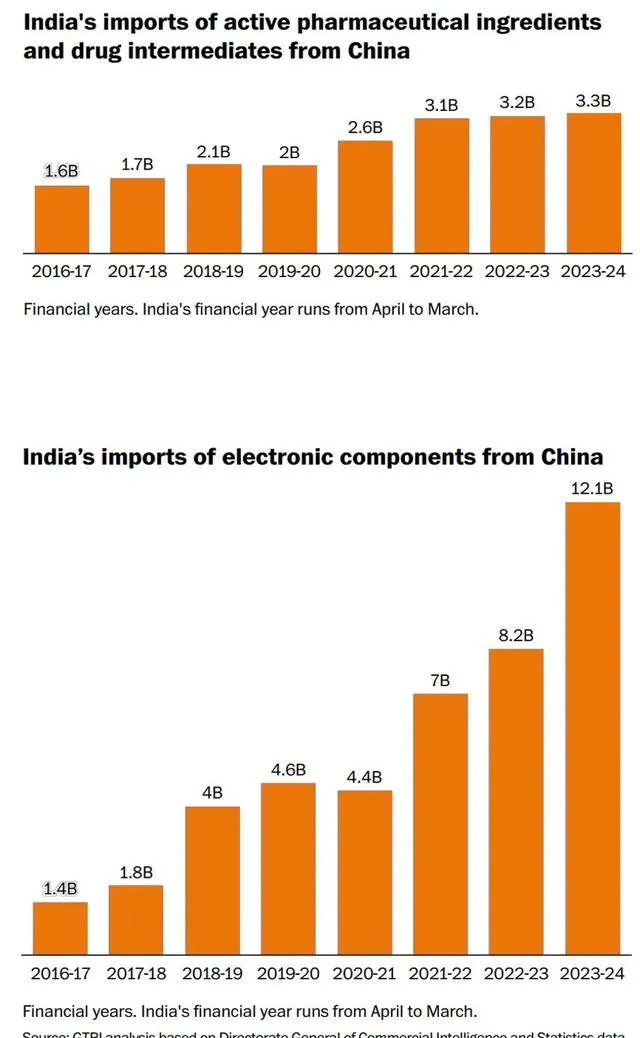

7.近年来,尽管美国企业试图减少对中国的依赖,将印度视为新的制造中心,但印度自身对中国进口的依赖却在加深。印度的电子行业依赖从中国进口电路板和电池等元件,而制药行业则需要从中国进口大量的活性药物成分(API)来生产药品。2023-24财年, 印度从中国进口的API和药物中间体达33亿美元,而电子元件进口则达到121亿美元,几乎是五年前的三倍 。

来源:The Washington Post

美国

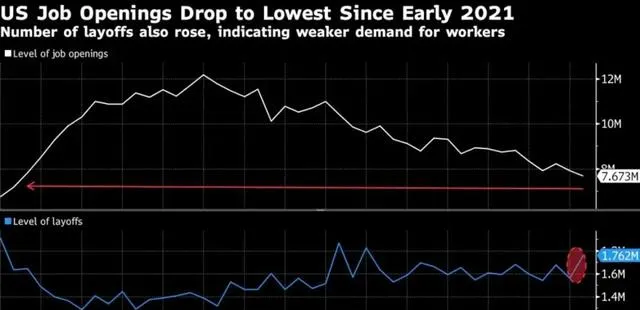

1.美国劳工统计局周三公布的职位空缺和劳动力流动调查(JOLTS)显示, 职位空缺数从前一个月下修后的791万降至767万,低于分析师预期的810万,为2021年初以来的最低水平 ,显示劳动力市场正在放缓。裁员人数增至176万,为2023年3月以来最高水平; 美联储密切关注的岗位空缺与失业人数之比降至1.1,为三年来最低水平 ;辞职率微升至2.1%,接近2020年以来的最低水平。

来源:Bloomberg

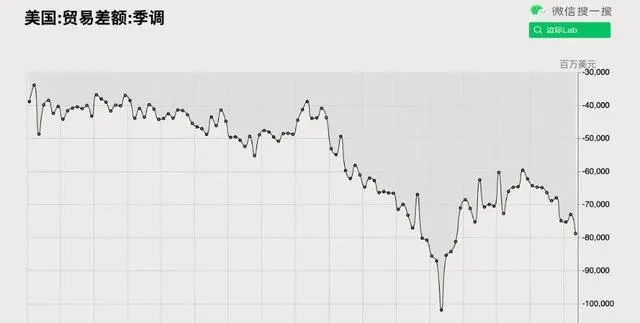

2.美国7月份商品和服务贸易逆差较前一个月扩大7.9%,至788亿美元,符合预期, 为两年来最高水平 。商品和服务进口额增长2.1%,创2022年3月以来最高。出口额增加0.5%。

来源:边际Lab | FinGraph

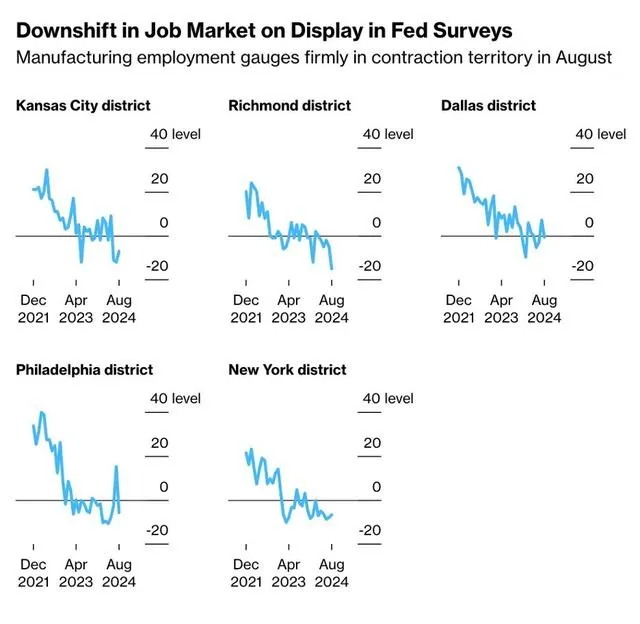

3.美国8月份五个地区联储的制造业就业指数均显示工厂就业人数萎缩,表明 劳动力市场的放缓趋势已经非常广泛 。

来源:Bloomberg

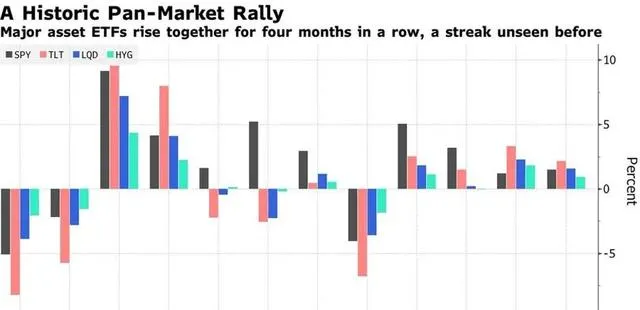

4.美国国债、企业债和股票市场已经连续四个月同步上涨, 这是自2007年以来三者同时上涨持续时间最长的一次 。

来源:Bloomberg

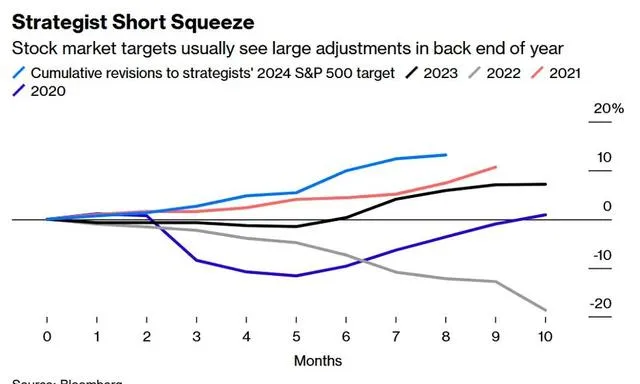

5.自Covid-19以来,华尔街策略师们屡次低估美国股市的表现,导致接近年末时分析师的平均目标位一再大幅上调。 今年的上调幅度已成为十年来最激进的一次 ,预计未来几个月这一趋势还将持续。大型科技公司的出色表现,使 传统模型更难以预测标准普尔500指数的公允价值 。

来源:Bloomberg

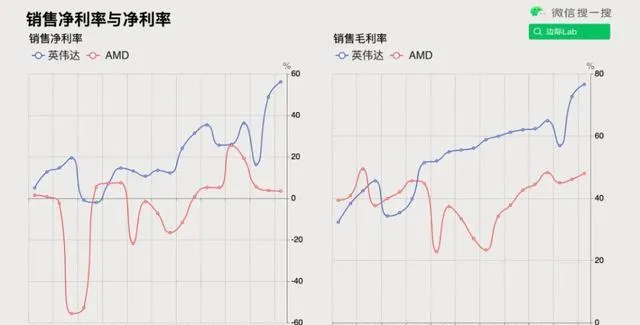

6.英伟达在人工智能竞赛中遥遥领先于AMD。AMD的毛利率约为48%,低于英伟达的78%; AMD的净利润率更低,不足4%,而英伟达的净利润率高达56% 。

来源:边际Lab | FinGraph

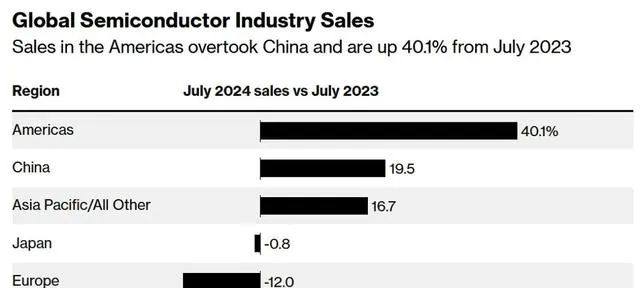

7.根据半导体行业协会编制的数据, 7月份美洲的半导体销售额至少五年来首次超过了中国 。7月份全球半导体行业销售总额为513亿美元,同比增长18.7%。美洲的销售额增至154亿美元,而中国的销售额为152亿美元。从地区来看,美洲、中国和亚洲其他大部分地区的销售额都有所增长,但日本和欧洲的销售额有所下降。

来源:Bloomberg

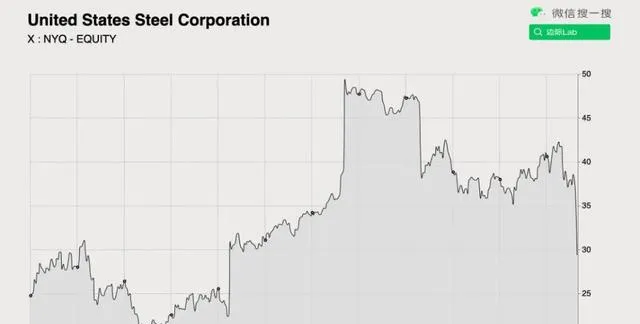

8. 美国总统乔·拜登计划以国家安全为由阻止新日本钢铁公司对美国钢铁公司149亿美元的收购 。白宫认为这笔交易对国家安全构成了风险,且美国外国投资委员会(Cfius)无法找到解决方案。这一决定预计将在未来几天内做出,正值民主党总统候选人卡马拉·哈里斯在宾夕法尼亚州拉拢蓝领选票期间。此消息公布后,美国钢铁公司股价大幅下跌,较新日铁提出的每股55美元的收购价下跌了22%。

来源:边际Lab | FinGraph

加拿大

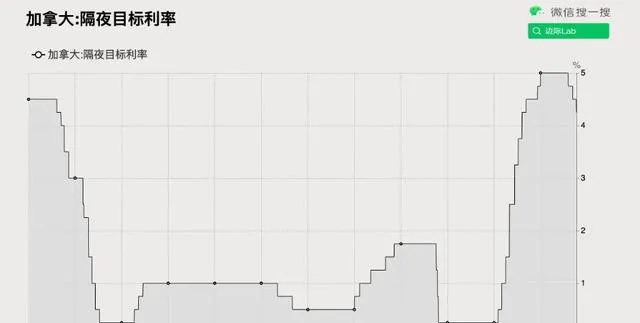

加拿大央行在9月的会议上将关键政策利率下调25个基点至4.25%,这是连续第三次降息25个基点 。加拿大央行指出,由于经济中的供过于求持续对通胀施加下行压力,因此有必要延长降息周期。同时,央行表示,尽管工资增长率仍然较高,但劳动力市场近几个月有所放缓。

来源:边际Lab | FinGraph

欧洲

1.欧元区7月生产者价格指数(PPI)环比上涨0.8%, 创2022年12月以来最大涨幅 ,超出市场预期的0.3%和上个月的0.6%。同比来看,PPI下降2.1%,略好于预期的下降2.5%,和上月的下降3.2%。

来源:边际Lab | FinGraph

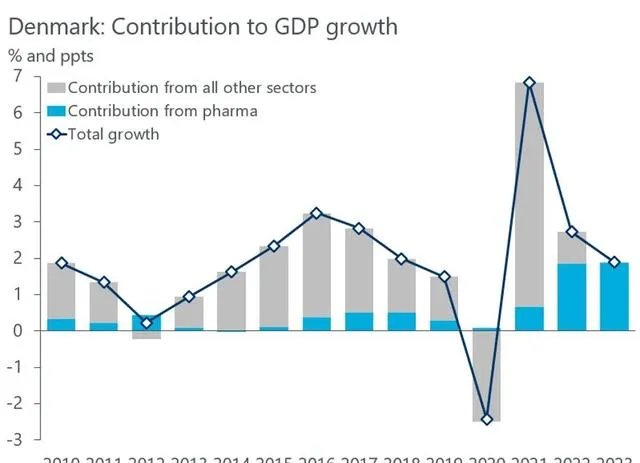

2.在过去两年中, 丹麦超过80%的GDP增长归功于制药行业 ,特别是诺和诺德(Novo Nordisk)的贡献。这一趋势预计在今年也将持续。

来源:牛津经济研究院

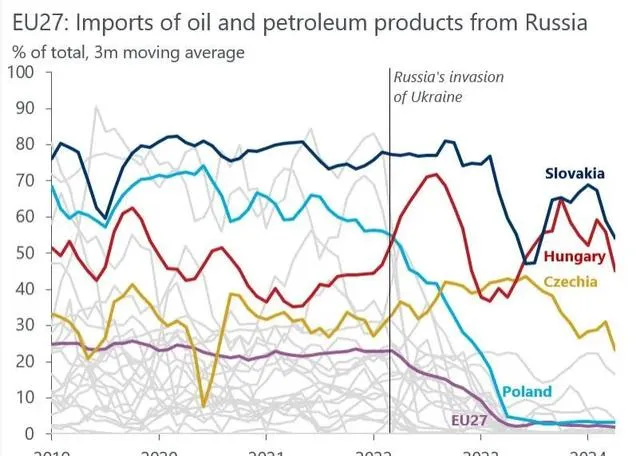

3.自俄乌战争以来,尽管大多数欧盟国家减少了从俄罗斯进口石油,但斯洛伐克和匈牙利对俄罗斯石油的依赖程度仍然很高。 若途径乌克兰的友谊管道的石油运输暂停,匈牙利和斯洛伐克将面临严重的供应短缺问题 ,且由于两国都是内陆国家,寻找替代能源将面临巨大挑战。

来源:牛津经济研究院

4.由于欧盟即将实施森林砍伐法规(EUDR),咖啡正大量涌入欧盟市场。 该法规要求进口商证明其产品不会导致森林破坏,涉及咖啡、牛肉、可可和木材等商品 。由于法规细节尚未完全明确,许多企业未做好充分准备,预计供应中断在所难免。咖啡依赖全球数百万小种植者,因此确保流程完全合规存在较大的挑战。

来源:Bloomberg

亚太

1.彭博调查显示,21位分析师中近半数预计,从明年4月开始,日本政府养老金投资基金(GPIF)将增加对国内股票的投资,把日本股票的配置目标从当前的25%上调,并减少对外国债券的配置。这一调整将影响全球市场。 GPIF将国内股票目标上调5个百分点带来的股票净购买量就可能超过10万亿日元(约690亿美元) 。该基金大约每五年审查一次目标,目前将资产平均分配到日本、海外的债券和股票四类。GPIF上次提高国内股票配置已是10年前。

来源:Bloomberg

2. 标普全球维持新西兰的外币债务评级为AA+,展望稳定 。然而,标普对新西兰庞大的经常账户赤字和疲弱的经济增长表示关注。截至3月的12个月内,新西兰经常账户赤字占GDP的6.8%,虽然较2022年底的8.8%有所缩小,但仍是发达经济体中最大的。标普表示,如果赤字无法缩小至GDP的5%左右,可能会导致评级下调。

来源:边际Lab | FinGraph

新兴/前沿市场

1.尼日利亚新建的丹格特巨型炼油厂即将投产,这是该国十多年努力的成果。 该炼油厂满负荷运转时每日可处理65万桶石油,预计可转为33万桶汽油,相当于全球汽油需求的1%以上 。此举或能缓解尼日利亚国营石油公司因债务压力而难以供应汽油的问题,并可能改变该地区及全球的汽油贸易格局。目前,尼日利亚是全球最大的汽油进口国之一,去年每日进口量约为25万桶。

来源:Bloomberg

2.联合国宣布苏丹法希尔市郊外的扎姆扎姆难民营出现饥荒, 这是20年来联合国第三次宣布世界某地发生饥荒。 早在四月份,慈善机构无国界医生组织估计,该难民营每两个小时就有一名儿童死于饥饿或疾病,此后情况进一步恶化。但是,遭受可怕灾难的不仅仅是扎姆扎姆。这个难民营之所以被挑出来,完全是因为它是联合国在饱受战争蹂躏的苏丹所掌握的为数不多的可靠信息来源之一。事实上,饥荒正在吞噬苏丹的大片土地。几乎可以肯定,这场饥荒与上世纪80年代困扰埃塞俄比亚的那场饥荒一样严重,甚至更严重。

来源:经济学人

全球

根据摩根大通的CPI预测修正指数,自2021年1月以来,拉美和欧洲、中东、非洲的新兴市场(EMEA EM)通胀预测被大幅上调;相比之下, 中国的通胀预测自2022年中以来持续下调 。

来源:摩根大通

说明:本专栏所选取的任何信息均仅反映所列示机构或分析员的观点,给读者作参考之用,不构成对任何读者和机构的投资建议,不能成为或被视为交易任何证券产品的邀请及承诺。

END