9月是消费电子的旺季,各大手机厂商,往往都会在9月发布新品,抢占市场。比如,今年9月,华为的全联接大会,苹果的新品发布会等。

特别是,最近华为的三折叠屏,再度引爆消费电子市场 。

而今天看的这家公司,就是华为的折叠屏关键部件的核心供应商,同时公司还是全球最大的通信基站滤波器厂商 ,目前股价仅8元。

这家公司就是在A股上市的,大富科技。

而公司的股价,目前已经脱离之前的下降趋势,构筑双底,进入横盘。

公司主要从事移动通信射频器件、射频结构件的研发、生产和销售。

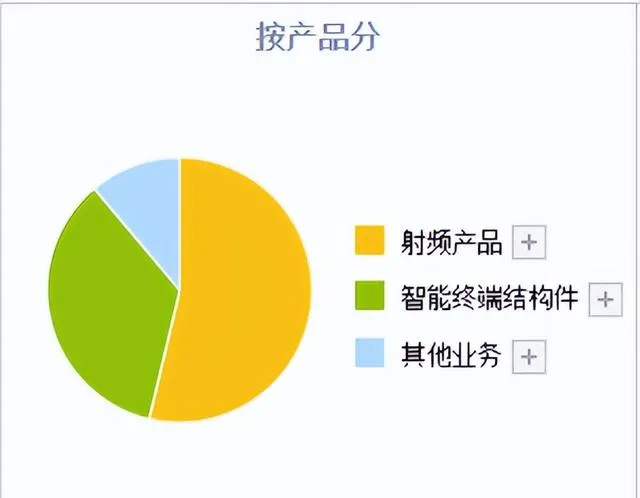

公司的产品,大致分为两大类,

其一,就是公司的通信基站,射频类产品,营收占比高达53.72%,但毛利率较低,仅有4.86%,利润占比不到1.5成。

其二,则是公司的消费电子结构件,营收占比35.15%,但毛利率高达39.31%,利润占比在7成以上。

这表明,公司现在的拳头产品,已经不是之前的射频,而是消费电子结构件,比如,供应华为的折叠屏转轴轴心,就是属于此类产品,利润率明显更高。

公司现已拥有近50种完善的精密制造工艺,为机械、 电子、射频、自动化等各领域从原材料到成品的整个流程提供一站式优质服务, 产品自制能力高达95% 。

公司产品应用于通信、消费类电子和汽车零部件等领域,主要客户是国内外领先的移动通信主设备商、智能终端厂商与汽车厂商等, 包括华为、爱立信、诺基亚、苹果、博世、电装、英美烟草等全球顶级客户。

而 公司子公司大富方圆是华为折叠屏手机转轴核心部件的主要供应商 。

看完了公司的优势亮点,接下来通过公司的财务关键数据,来对基本面做进一步的分析梳理,

首先,来看公司的盈利能力情况如何,

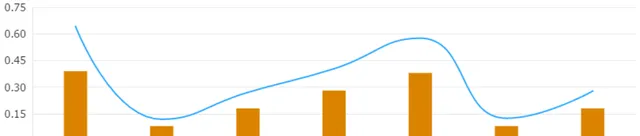

从公司的 销售净利率 来看,

公司的销售净利率,可以说是持续落后于行业平均水平 。这主要是因为,占公司主营收入大半的通信滤波类产品,利润率较低,拖累了公司的盈利能力,导致公司的盈利能力较低。

而从公司的营运能力来看,总资产周转率,评估公司的资产运营效率,数值越高,含金量越高。

从公司的 总资产周转率 来看,

公司的年均周转率大致在0.4左右,即公司全年营收大致能够达到总资产的40%, 周转率低于行业平均水平 。营运能力较低。

整体来看,公司的盈利能力与营运能力均低于行业平均水平,综合经营实力较低。

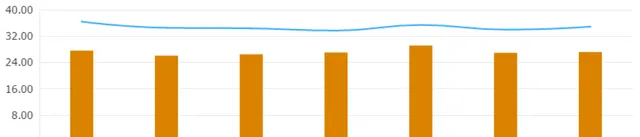

而从公司的财务状况来看,从公司的 资产负债率 来看,

公司的负债率较低,平均负债率在25%附近 ,明显低于行业平均35%的负债率。财务状况较好。

综合来看, 公司作为全球最大的通信滤波器之一,以及消费电子精密部件龙头 ,有其独到之处。但目前的问题是, 公司当前业务规模还相对较小,且主营产品之一的利润率较低 ,盈利能力较低,综合经营实力不强。

财务评分两星,切中最近华为折叠屏概念,加一星。

综合评分,三星。