國際半導體產業協會(SEMI)估計,2025年至2027年間,半導體制造廠商將支出4000億美元在12英寸晶圓廠制造裝置上,創新高紀錄,其中中國大陸、南韓和中國台灣位居前三位。除半導體晶圓廠的區域化發展,數據中心和邊緣裝置AI芯片需求強勁,推動支出不斷增長。半導體制造裝置的主要賣家包括荷蘭ASML,美國套用材料、科磊(KLA)和泛林集團,以及日本的TEL(Tokyo Electron)。

SEMI報告指出,全球12英寸晶圓廠裝置支出,預計2024年將增加4%至993億美元,2025年將增長24%至1232億美元,首次突破1000億美元大關,2026年預計將增長11%至1362億美元,2027年將再增加3%攀抵1408億美元。2025至2027年間,合計將支出逾4000億美元。

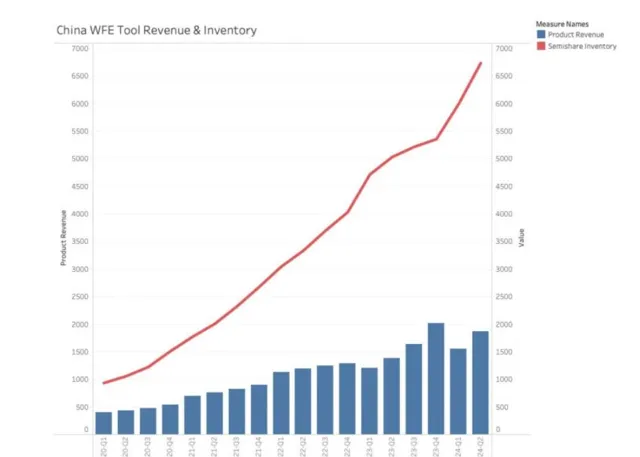

中國大陸未來三年預計將投資逾1000億美元,仍是全球12英寸晶圓廠裝置最大支出市場。但報告同時指出,中國大陸的支出將從今年創紀錄的450億美元逐漸下滑,2027年降至310億美元。

中國大陸將成為建設新芯片工廠的最大投資者,是全球頂級芯片裝置供應商最大的營收來源,美國套用材料公司、泛林集團和科磊最新公布的季度財報顯示,中國大陸市場貢獻了各公司44%的營收。公司披露的資訊顯示,對日本TEL和荷蘭ASML來說,中國大陸市場更大,TEL 6月份當季49.9%的收入來自中國大陸,同樣的,荷蘭ASML 49%的收入來自中國大陸。在全球經濟放緩的背景下,中國大陸是今年上半年唯一一個芯片制造裝置支出同比繼續增加的地區。

南韓為鞏固DRAM、高頻寬記憶體(HBM)和NAND Flash等儲存領域的主導地位,未來三年將合計支出810億美元,位居第二。

中國台灣未來三年對12英寸晶圓廠的裝置支出為750億美元,居第三。台積電將是中國台灣推升資本支出主要引擎,台積電明年資本支出也較今年看增,有望為歷年次高。今年資本支出區間低標略上調,從原先280億~320億美元,改為300億~320億美元區間,主要為支持客戶需求。

半導體裝置市場

半導體裝置是半導體產業的重要組成部份,它的發展水平胡技術水平直接影響著半導體產業的發展和競爭力。

近幾年,半導體裝置公司從遠離國際聚光燈的相對平靜的生活被推上了地緣政治舞台,因為半導體首先成為美國的國家安全問題,其次成為其經濟盟友的問題,最後成為世界各地面臨的問題。

在人工智慧(AI)嶄露頭角並讓輝達成為超級明星之後,越來越多的業內人士意識到,如果沒有中國台灣晶圓工廠,以及來自荷蘭和比利時的裝置,這一切都不可能實作。

盡管數十年來中國大陸投入了大量資金,但他們仍無法破解半導體的難題:先進的光刻裝置。

一家公司在其整個供應鏈中精心策劃了一項極其先進的研發工作,並大量生產出能夠打印最先進技術所需的微小幾何形狀的裝置。

美國意識到,盡管在半導體領域持續保持設計主導地位,但制造已經集中到南韓和中國台灣,供應鏈也隨之轉移。

美國【芯片法案】可以刺激美國國內先進制造能力的增長,但在消除對歐洲先進芯片制造能力依賴方面卻無能為力。

即使有了【芯片法案】,也無法保證成功,因為中國大陸幾十年來一直在投資半導體產能。美國政府不得不阻止先進的光刻裝置流入中國大陸,從而實施一系列的禁運政策。

半導體裝置禁運

美國對AMSL向中國大陸銷售的禁運政策非常微妙,因為美國必須依賴與荷蘭政府的關系。由於ASML對中國大陸的銷售量很大,因此存在重大的商業利益。

光刻機禁運始於2019年,美國禁止向中國大陸提供能夠達到7nm以下工藝的極紫外(EUV)光刻機裝置。這些禁令後來在2023年和2024年初都得到了加強。

隨著時間的推移,禁令涵蓋了更多產品。

最新的事態發展是美國和荷蘭之間的破裂,無論禁運是真的出於國家安全考慮還是更多的出於商業利益。荷蘭將完全遵守美國的限制,並承擔了發放授權證的職責。ASML對此表示贊賞,它希望荷蘭政府比美國給予更寬容的待遇。

在深入探討禁運的結果之前,值得對半導體裝置市場及其最新結果進行評估。

半導體裝置分類

在制造任何芯片之前,都需要購買半導體裝置。在從空白晶圓到成品芯片的數周旅程中,需要大量的裝置。

這些裝置可以簡化分為以下幾類:

光刻——將芯片設計套用到晶圓上。

沈積——添加材料層。

修改——更改材料層。

刻蝕——移除材料。

其他——計量、清潔、分選機和大量專用裝置。

這不是一項適合膽小者的生意。現在建造一個新的尖端半導體工廠的成本超過500億美元,而這筆成本的75%是半導體裝置。最昂貴的裝置比雙層巴士還大,售價超過3.5億美元。

隨著幾何尺寸變小,芯片的生產成本更低、速度更快、功耗更低。然而,另一面是設計成本飛漲,裝置和工廠成本也在增加。

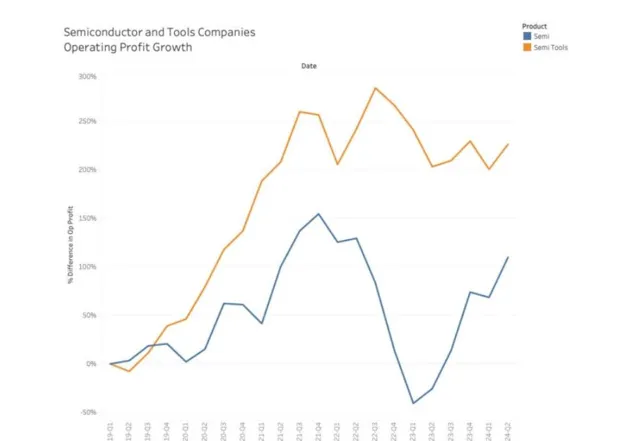

將半導體公司的收入與裝置公司的收入進行比較,可以對這一發展得出初步的見解。

起點是2019年半導體周期的底部,可以看出,裝置公司的收入超過了半導體收入。代工廠的收入增長反映了這一點。換句話說,對裝置的集體投資和無晶圓廠公司的制造成本正在大幅增加。

除了收入角度,裝置業務還有多個有趣的地方。

從營業利潤的角度來看,裝置業務比晶圓代工和半導體業務更具吸重力。值得註意的是,大多數半導體公司2024年第二季度的盈利能力來自輝達;如果沒有輝達,半導體公司的增長率將只有可憐的24%。

作為投資者,這一點值得註意,因為這種趨勢不會很快改變。

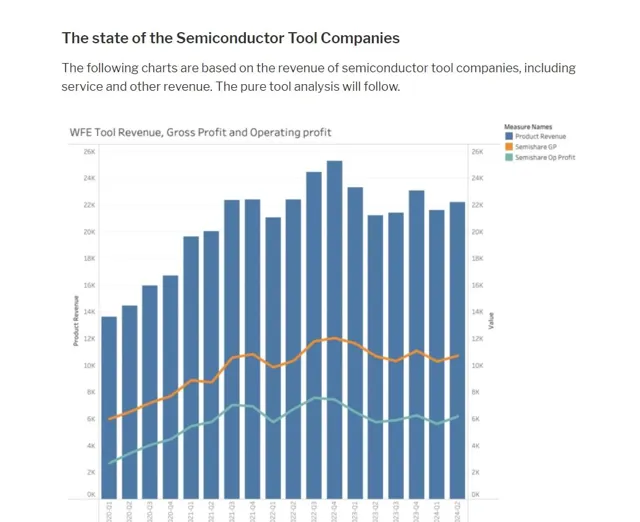

半導體裝置現狀

以下圖表基於半導體裝置公司的收入,包括服務和其他收入。接下來是純裝置分析。

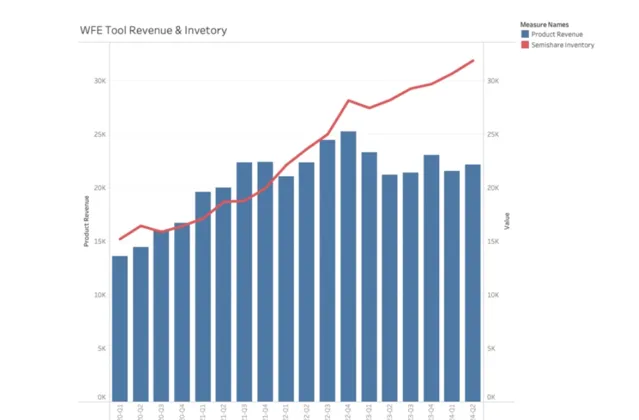

在經歷了最新上升周期後的增長勢頭後,半導體裝置綜合收入在美國【芯片法案】出台前後達到峰值。這種增長取代了相對穩定的狀態,收入穩定在220億美元左右,毛利潤和營業利潤依然穩定。

半導體公司投資的下降是受到美國【芯片法案】的直接影響,因為計畫被重新定向到美國本土。

這讓半導體裝置公司感到驚訝,或者他們做出反應為時已晚。結果是庫存水平不斷上升,現在是2020年的兩倍。

這讓半導體裝置公司感到驚訝,或者他們做出反應為時已晚。結果是庫存水平不斷上升,現在是2020年的兩倍。

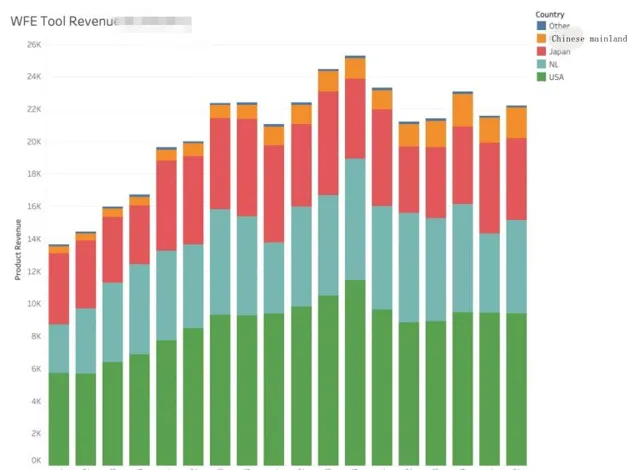

裝置公司過去集中在三個國家/地區:美國、日本和荷蘭。2020年代初,只有3%的收入來自這三個國家/地區以外,其中大部份來自中國大陸。

盡管十年來對半導體進行了大規模投資,但事實證明芯片制造裝置是最難征服的。半導體裝置的成功需要的不僅僅是金錢。

即使又過去五年,同樣的國家/地區仍然占據主導地位,盡管中國大陸一直在努力爭取市場份額,從本世紀初的3%到現在已經達到8.5%。

快速的復合年均增長率阻止了2024新年期間的預期,沒有反彈到預期水平。中國大陸裝置制造商幾乎只向中國大陸銷售,但這些並不是中國大陸客戶購買的唯一裝置。

頂級半導體裝置市場

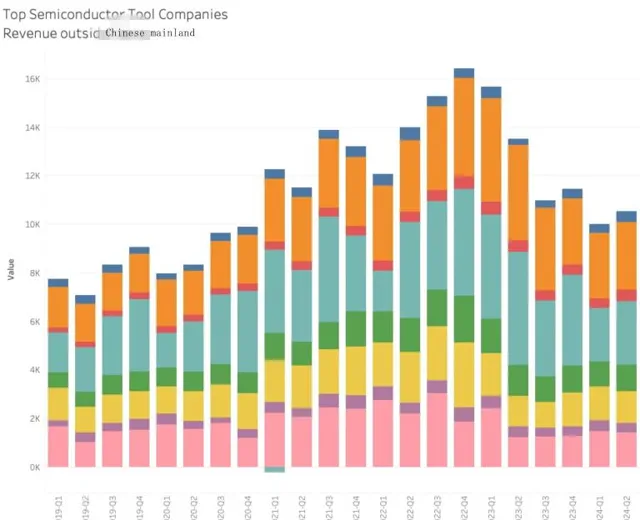

在回顧了裝置公司的收入後,值得研究頂級公司的裝置收入以獲得更多見解。裝置收入不包括半導體裝置公司的服務和其他收入,與半導體制造公司的資本支出完全一致。

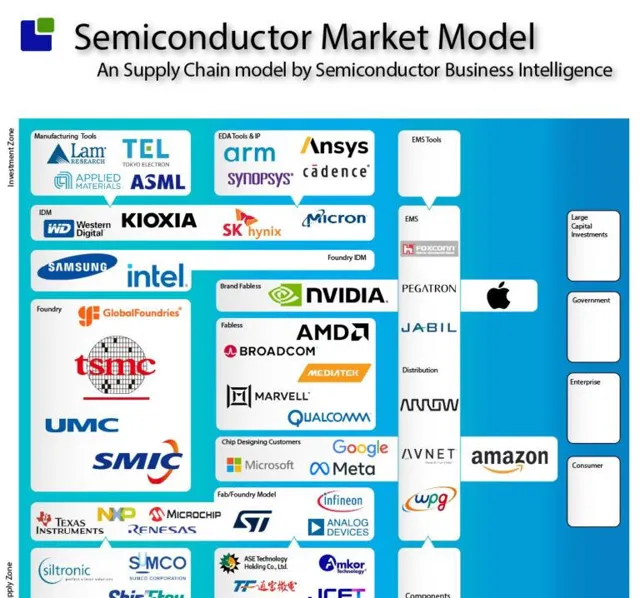

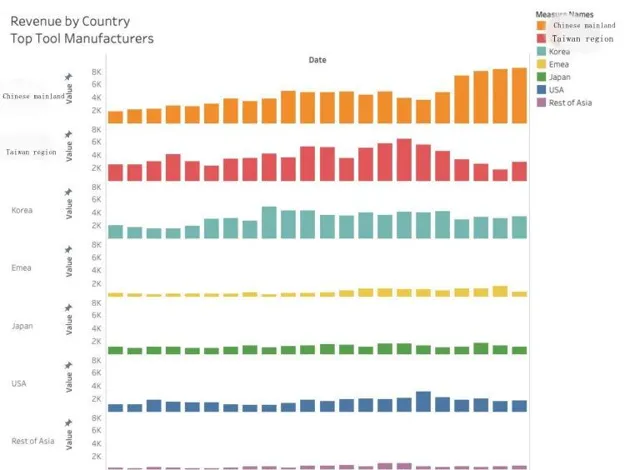

某些國家/地區的主導地位是因為少數公司在半導體裝置市場占據主導地位。

頂級公司幾乎占據了中國大陸以外所有裝置收入,每家大公司都有自己的專業領域,使它們中的大多數成為子領域的市場領導者,最突出的是光刻領域ASML和材料工程領域的套用材料(AMAT)。

自從美國推出【芯片法案】、對AI和先進光刻裝置制裁以來,西方半導體裝置對中國大陸的銷售激增。

西方裝置銷往中國大陸的收入在第二季度有所增長,但中國大陸的收入份額從第一季度的45%略微下降到第二季度的44.4%。

與其他國家/地區的收入相比,這種主導地位更加明顯。

美國【芯片法案】最明顯的效果是,隨著計畫轉向美國,台積電停止了對裝置的投資。

西方裝置公司將中國大陸收入從總收入中剔除後,發現了中國大陸市場的重要性:既是痛苦之地,又是救星。

這是美國禁運政策的一個關鍵問題。它影響了其他國家/地區的經濟,尤其是談及ASML和荷蘭時。

在過去的幾周裏,荷蘭和美國政府之間來回爭論了很多。AMSL指責美國政府更傾向於商業利益而不是國家安全利益。與此同時,荷蘭政府將他們的限制與美國的限制保持一致,因此現在將由荷蘭而不是美國政府批準出口授權證。

最後

美國的半導體裝置禁運將影響中國大陸對尖端AI技術的獲取,主要包括AI GPU芯片、半導體裝置等。也將影響到全球半導體裝置的市場格局。

西方裝置公司對中國大陸和美國的累計銷售額圖表顯示,自2019年以來,中國大陸購買了價值近1000億美元的半導體裝置,是美國同期購買量的2.5倍多。

訊息稱,美國正在考慮對中國大陸實施更嚴厲的禁運,比如【外國直接產品規則】,該規則要求美國控制所有向中國大陸銷售的裝置(因為它們都包含美國技術),或試圖阻止AMSL和其他公司為中國大陸現有的已安裝裝置提供服務。

這將對ASML和荷蘭經濟產生重大負面影響,美國很難達成協定。

針對9月荷蘭宣布將擴大光刻機的管制範圍一事,中國大陸商務部指出,近來,中荷雙方就半導體出口管制問題開展了多層級、多頻次的溝通磋商。荷方在2023年半導體出口管制措施的基礎上,進一步擴大對光刻機的管制範圍,中方對此表示不滿。近年來,美國為維護自身全球霸權,不斷泛化國家安全概念,脅迫個別國家加嚴半導體及裝置出口管制措施,嚴重威脅全球半導體產業鏈供應鏈穩定,嚴重損害相關國家和企業正當權益,中方對此堅決反對。

中國大陸商務部發言人表示,荷方應從維護國際經貿規則及中荷經貿合作大局出發,尊重市場原則和契約精神,避免有關措施阻礙兩國半導體行業正常合作和發展,不濫用出口管制措施,切實維護中荷企業和雙方共同利益,維護全球半導體產業鏈供應鏈穩定。

(校對/張傑)