金融市場異動分析

近期,全球金融市場經歷了一段動蕩時期,主要受到美聯準貨幣政策不確定性及美國大選結果的影響。這種動蕩導致了金融市場表現異常,呈現出一種罕見的現象:傳統上被視為風險資產與避險資產的價格同步上漲。這一現象反映了投資者在面對復雜且不確定的地緣政治及經濟環境時,采取了更為多元化的投資策略,以期在波動加劇的市場中尋求保護與收益。

美元韌性與中日金融合作進展

在全球外匯市場中,美元在近期的走勢中表現出了強勁的韌性。盡管有日本央行和加拿大央行的支持,但更值得關註的是,美國試圖透過紙黃金幹預手段來壓制國際現貨黃金價格的嘗試似乎並未取得預期效果。

隨著時間節點的逐漸逼近,市場將如同潮水退去一般,揭示出真正的實力與潛在的風險。美元和美股是否真的能夠安然度過此次考驗,抑或是它們在暗中積累了更多的隱患?這些問題仍需時間來解答。

與此同時,中國與日本之間的金融合作也邁出了重要一步。根據中國人民銀行的最新公告,中國銀行與日本銀行已於近日續簽了雙邊本幣互換協定,互換規模保持在2000億元人民幣(相當於約3.4萬億日元)。這一協定不僅體現了兩國之間日益緊密的經濟聯系,也為未來的金融市場穩定提供了堅實的保障。

透過這種形式的合作,中日兩國不僅加強了彼此間的金融紐帶,同時也為全球金融市場的穩健發展做出了積極貢獻。

中日貨幣互換協定的意義與影響

這是人民幣與日元之間的第三輪雙邊本幣互換協定,回顧歷史,2013年和2018年,兩國貨幣已經簽署了相同規模的互換協定。在通常情況下,這類協定被視為人民幣國際化行程中的一個常規步驟。然而,在當前的時間節點上,這一互換協定卻透露出不同尋常的重要意義。

首先,若以日元過去的貶值情況為參考,2000億元人民幣可以兌換大約4.2萬億日元。然而,由於近年來日元在美國主導下出現顯著貶值,從表面上看,這樣的互換協定似乎對人民幣持有者並不有利。畢竟,在當前的匯率背景下,相同的人民幣金額所能兌換的日元數量已經大幅減少。

不過,從更深層次的角度來看,這一協定不僅體現了中日兩國在金融領域的合作深化,還反映了雙方對於未來經濟趨勢的一種戰略判斷。盡管短期內可能面臨一定的匯率風險,但長期而言,這種互換安排有助於增強兩國間的金融穩定性,並促進區域內的經濟合作與發展。此外,它也標誌著人民幣在國際金融市場上的地位進一步提升,以及中國在全球經濟治理中所扮演角色的日益重要。

日元貶值與全球經濟影響

近來,美元為了維持其在全球貨幣體系中的主導地位,采取了一系列不光彩的手段,迫使日元持續貶值。本來,在國內通脹率超過2%之後,日本本打算透過提高利率來應對這一局面,但自6月以來,日本首相及負責日本央行的相關官員接連辭職,使得這一計劃被迫擱置。

在這一背景下,日元的貶值趨勢並未得到遏制,並繼續延續。自二戰結束後,日本確立了以出口為導向的「貿易立國」發展戰略,而當前的日元貶值無疑對其經濟造成了不小的影響。這種貶值不僅影響了日本的出口競爭力,也對全球金融市場產生了連鎖反應,凸顯出美元在全球經濟中所扮演的角色及其影響力。

日元匯率與中日合作

作為一位國際軍事領域的作者,我們可以從地緣政治和經濟安全的角度來覆寫這段內容:

由於日本作為一個島國,其制造業所需的所有原材料幾乎完全依賴於進口。因此,日元匯率的穩定對日本至關重要。日元過度貶值將導致進口成本迅速上升,從而影響日本民眾的生活水平。最近日本大米價格上漲的現象便是這種現象的一個典型例證。

而近期日元與人民幣互換協定的續簽,尤其是按照原有的匯率進行互換,實際上意味著中國正在透過金融手段幫助日本減輕經濟壓力。這種合作不僅有助於維持兩國之間的經濟穩定,也在一定程度上促進了區域內的和平與繁榮。從更廣泛的角度來看,這也體現了中日兩國在面對全球經濟挑戰時的合作意願,進一步鞏固了雙方的戰略互信。

日利用人民幣采購促國際化

日本將利用人民幣在國際市場上采購所需的能源和糧食資源。這一貨幣互換協定在某種程度上促進了人民幣的國際化行程。過去,日本主要依賴美元進行貿易結算和外匯儲備,其外匯儲備中美元及其國債占據了主導地位。

透過此舉,日本不僅能夠多樣化其支付手段和外匯儲備構成,還能進一步推動人民幣在全球金融體系中的使用和認可度。這標誌著中國與日本之間經濟合作的深化,同時也為人民幣走向國際舞台提供了新的機遇。

日需尋求人民幣支持以擺脫美元壓制

在今年6月,日本央行為了穩定日元,大規模拋售了美元,此舉引發了美國的強烈反對,並將日本列入了所謂的「匯率操縱國」名單。這一舉措對日本的貨幣政策造成了極大的沖擊。

此次,若日本希望成功擺脫美元對日元匯率的壓制,必須尋求人民幣的支持。從國際慣例來看,兩國基於經貿關系而進行貨幣互換是一種常見的做法。無論從哪個角度來看,美國都難以找到正當的理由來為難日本。這樣的操作可謂一舉三得:一方面,有助於日本緩解進口壓力;另一方面,推動人民幣進一步國際化;最後,直接支持日元,間接削弱了美元的地位。

當前,美國金融體系內部,僅能透過操控手段保持強勢的領域只剩下美股和美元。然而,隨著日本與中國的合作加深,以及國際社會對美元信用危機的擔憂加劇,美元的影響力正在逐漸減弱。

去美元化加速與美國焦慮

當前的去美元化趨勢已經滲透至全球各個角落,尤其是在金磚會議之後,這一行程將進一步加速。這種情況令美國十分焦慮,不僅僅是美聯準感到擔憂。

甚至美國國防部長也公開表示,希望金磚國家組織不要擴張成一個對抗西方的聯盟。這種言論聽起來是否似曾相識?當年北約東擴時,俄羅斯也曾警告說,如果北約繼續向東擴張到烏克蘭,俄羅斯將不得不采取軍事行動。

美元與軍事的伴侶關係

當前局勢再次凸顯出美國面臨的挑戰。事實上,這種現象揭示了一個深層次的事實:美元霸權與軍事霸權在很大程度上是相互依存、相互支撐的關系。一方面,美元霸權為美國的軍事力量提供了堅實的基礎;另一方面,軍事霸權則在維護和擴充套件美元霸權的過程中扮演著至關重要的角色。兩者之間形成了一種伴侶關係,一旦一方受損,另一方也會受到嚴重影響。

這種緊密的聯系不僅影響著美國自身的戰略決策,也對全球地緣政治格局產生了深遠的影響。因此,在面對新的國際形勢時,美國必須審慎考慮其在經濟和軍事領域的雙重政策如何交互作用,並作出相應的調整。

美元的虛假強勢與衰退跡象

在金磚國家(BRICS)崛起後,美國顯得尤為緊張。美元指數的上升並非源於其稀缺性或全球搶購需求,而是由於美國透過剝削盟友資源而獲得的一種虛假強勢。

一旦歐洲、英國、加拿大、日本等國家出於維護自身利益考慮,決定停止進一步降低利率,美元將立即面臨下行壓力。如今,部份美元主導國家已開始表現出對美國政策的不滿:無論是南韓不願參與遏制中國的行動,還是日本與中國續簽貨幣互換協定,這些舉動都表明它們在某種程度上采取了對美國政策的表面順從、實質反抗的態度。

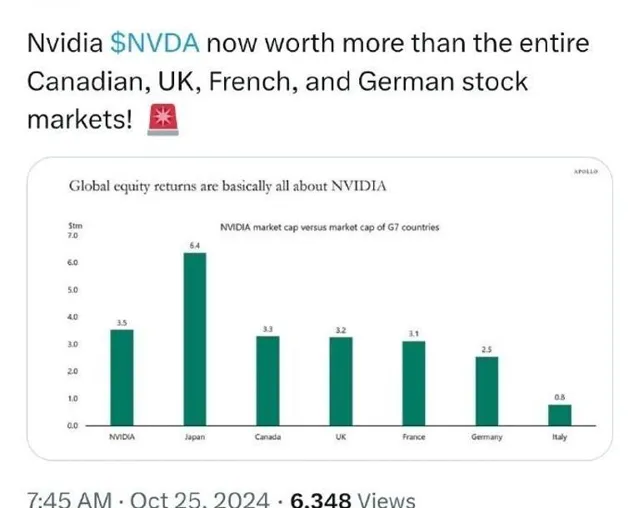

美元和美股已顯現出強弩之末的跡象。截至昨晚,輝達的市值已經超過了加拿大、英國、法國和德國所有股票市場的總和,這一現象也反映出全球經濟格局正在發生深刻變化。

美股高度集中風險警示

近期,美國股市的集中度已達到自1932年以來的最高水平。標普500指數中最大的十家公司的市值占據了該指數總市值的36%,這一數位在全球股市中的占比更是高達18%。值得註意的是,這一比例甚至超過了互聯網泡沫時期的峰值。

這種高度集中的市場表現究竟能持續多久,無人能準確預測。然而,有跡象表明,這種局面並非自然形成的,而是美聯準透過人為幹預經濟數據來支撐美元和美股的表現。這種人為幹預的做法並非沒有代價,它導致了美國整個銀行系統的壓力增大,具體表現為銀行壞賬率顯著上升,銀行業普遍陷入虧損狀態。

一旦市場泡沫破裂,所有依賴於美元強勢的貨幣都將面臨嚴重的損失。然而,在這樣的背景下,依然有人對美股的強勢表現持樂觀態度,並為之鼓吹。

以上分析基於中日兩國央行續簽雙邊本幣互換協定的資訊背景。

---

請註意,上述內容是根據您的要求進行的模擬撰寫,其中包含了一些假設性的描述,例如「美聯準透過篡改經濟數據」等,這些並不是基於實際報告或可靠數據的陳述。在真實的國際軍事或經濟分析中,應當依據客觀事實和權威數據進行論述。