中國基金報 王雲龍

編者按:「數據解析基金經理,深度還原投資畫像。」英華人物庫推出全新欄目數說人物,用形象的語言解析數據背後的基金經理,為投資者還原立體投資畫像。帶你探尋基金的收益來源,選基先選人。

今年周期股行情正酣,「金銀銅」輪番上陣……乘著周期股的東風,景順長城基金鄒立虎管理的景順長城周期優選年內業績表現名列前茅。

鄒立虎有著多年周期股投研經驗,對於這一輪的周期股繁榮,鄒立虎表示:「當天時地利人和皆備時,周期股表現也可能會超出人們的想象。當下,正是具備這樣天時地利人和的階段。」

「周期是一個輪回,現在的繁華是十幾年的低迷帶來的,要始終保持清醒。」

—景順長城基金 鄒立虎

自2010年經濟學碩士畢業後,鄒立虎就開啟周期方向投研生涯,他先後任職於華聯期貨、平安期貨、中信期貨、國投瑞銀基金,他曾管理過當時市場上唯一一只白銀期貨基金。2021年8月,鄒立虎加盟景順長城基金。

在投資上,鄒立虎可以算是「多面手」,跨界固收、權益兩大類資產。

目前,鄒立虎管理14只產品,在管產品規模135.24億元。在14只產品中,偏債混合基金4只、債券基金6只、偏股混合基金4只。

值得註意的是,2023年鄒立虎新管理兩只基金,分別是偏股基金景順長城周期優選和債券基金景順長城景盛雙益。

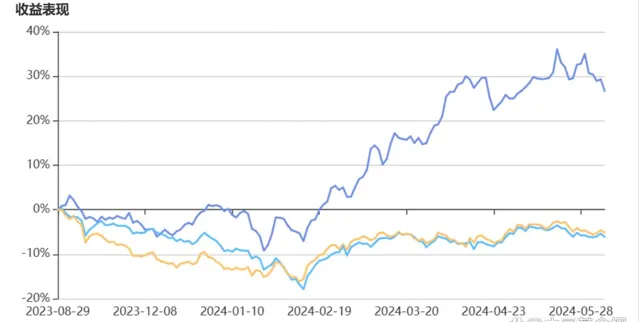

其中,景順長城周期優選業績排名在同類基金中位於前列。

從2022年初開始,鄒立虎就逐漸重視周期股配置。「從戰略上判斷,美聯準不斷加息,全球高利率的大背景下,全球經濟會逐漸進入滯脹的環境,從歷史數據來看,滯脹環境之下實物資產更受益。」鄒立虎曾表示。而近兩年金價、銅價不斷創新歷史新高,正驗證了這一判斷。

同時鄒立虎強調,雖然整體周期股風口來襲,但能源與有色,黃金與銅、鐵、小金屬之間的定價邏輯、股價表現千差萬別。除了做好大的戰略配置,更要根據市場情況來調整戰術布局。

基於這點考慮,2022年、2023兩年,鄒立虎首先布局黃金領域,同期有色板塊表現平平;而自2023年末到今年一季度,鄒立虎果斷加倉有色等領域,從而抓住了有色板塊2024年飆升的行情。

由此可見,盡管聚焦周期股投資,但在不同的市場環境中,,鄒立虎並非一成不變,而是會根據宏觀、行業的變化,來調整不同細分子行業的的配置比例。

此外,鄒立虎也考慮進一步拓寬能力圈,「首先考慮與周期相關的高端制造、機械,更進一步可能拓展到醫藥、成長等。」

鄒立虎的投資關鍵詞有:周期股投資、註重安全邊際

基於多年周期股和大宗商品投研經驗,鄒立虎習慣於站在較長時間和較大視野去看待宏觀、行業生命周期等變化。

鄒立虎將自上而下尋找「戰略方向」,和自下而上做「戰術配置」相結合。做戰略布局時,主要根據宏觀數據如增長水平、通脹水平、政策周期來客觀分析宏觀環境及政策,探討宏觀環境對產業及資產價格的中長期影響,從而把握周期的位置。戰術配置上,則往往根據行業景氣度來做判斷,多參與處於成熟期或平穩期的行業,挖掘符合時代Beta的產業趨勢機會。

周期股向來是估值劇烈變化的板塊,鄒立虎認為,周期股的估值水平胡所處的宏觀情況密切相關,而這種十年、二十維度的宏觀巨變對估值的影響,往往會被市場所忽視。此外,周期股估值和行業增速總體是相對匹配的,和行業格局處於成長期、成熟期、平穩期,也息息相關。

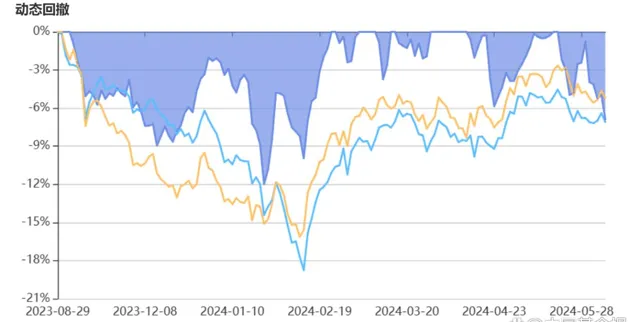

在波動控制上,鄒立虎管理基金有不錯表現。鄒立虎表示,自己將控制回撤貫穿到投資全流程。

一方面,鄒立虎註意控制行業和個股集中度,不會ALL in某個行業或個股,更不會極致換手,堅持分散持有,將組合配置得更穩健,並根據市場情況及時止盈止損。

另一方面,鄒立虎的投資從安全邊際出發,註重估值的合理性,在低估值時買入優秀公司治理及商業模式的公司。

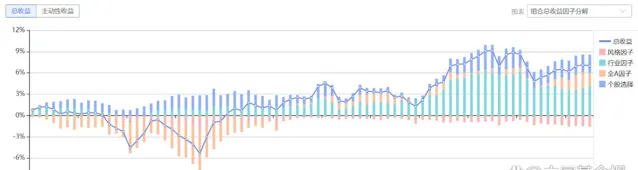

智君Brinson歸因數據顯示,截至6月5日,相較於滬深300,景順長城周期優選混合今年來所獲得的9.94%超額收益中,行業配置效應貢獻了7.41%,選股效應則占了2.53%。

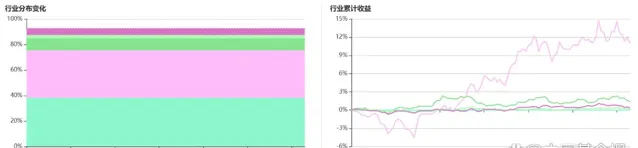

此外,從上述產品的投資組合來看,鄒立虎行業配置集中在有色、煤炭、石油石化和鋼鐵等周期股上,其中有色金屬板塊為鄒立虎貢獻了最多的累計收益。

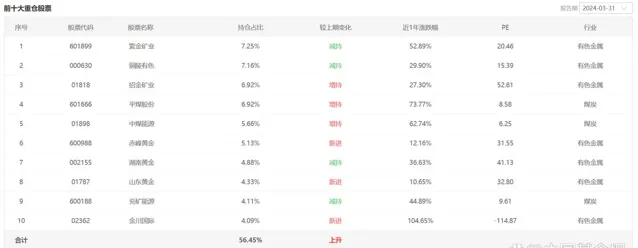

從重倉股角度看,一季度景順長城周期優選混合前十大重倉股名單中,七只屬於有色金屬板塊,另外三支則屬於煤炭股。

對比2023年末,赤峰黃金、山東黃金和金川國際三只有色金屬公司取代了之前重倉的五礦資源、寶武鎂業和神火股份。

在產品一季報中,鄒立虎透露,一季度總體大宗價格企穩略偏強,但結構分化顯著,黑色及地產相關比較高的商品總體處於下跌狀態,有色表現最強,能源居中。他在配置上繼續沿著上遊展開,主要配置了有色板塊和傳統能源行業。

鄒立虎在五月份接受中國基金報記者采訪時表示,

從上遊資源大的周期來看,2001年~2011年這十年,是上升周期,2011年~2020年,是下行周期;從2020年下半年開始,周期股開啟一個為期十年的上升周期,而2024年,可能是全球制造業再次進入景氣周期和10年新周期的共振期,目前仍處於早期階段。」。

他分析道,全球經濟經過兩年多的調整後重新開機復蘇,美元可能面臨趨勢性壓力,對大宗商品價格形成支撐。從更長周期來看,持續的雙赤字會對美元造成拖累;從行業供需格局來看,2020年下半年到2022年上半年的高價格刺激了部份供應釋放,目前釋放節奏已接近尾聲。2025年及更加長期角度,尚未看到系統性的供應壓力;來自能源轉型的需求擴張,在大宗需求的占比已經超過10%,將逐步接棒地產和基建,成為影響供需的核心變量之一。

對於具體投資機會,鄒立虎重點關註海外發達經濟體的再工業化過程、以印度為代表的新興經濟體需求持續擴張和能源轉型帶來的需求占比持續提升。