10月29日訊(編輯 黃君芝) 高盛本月早些時候預測,標普500指數未來十年的年化名義總報酬率將僅有3%,引發華爾街激辯,許多大佬都駁斥了這一觀點。

高盛表示,由於經濟走弱、市場集中度高以及美國國債收益率飆升等一系列因素,標普500指數未來10年的漲幅將疲軟。該行策略師指出,這些不利因素可能導致該基準指數未來10年的名義年化報酬率僅為3%,低於過去10年標準普爾500指數13%的平均年化報酬率。

在一份最新報告中, 高盛仍堅持己見,利用四張圖進一步論證了「標普500指數的黃金時代即將結束」的觀點。

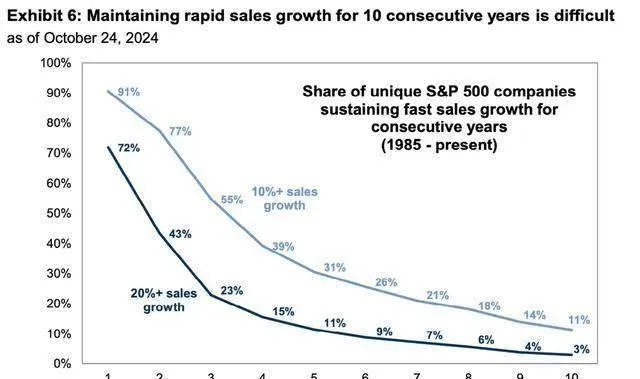

1.僅有少數幾家標普500指數成分股公司保持銷售增長

高盛指出,標準普爾500指數中保持高銷售額增長的公司所占比例很小。

報告稱,該行對所有成分股公司1985年以來的業績進行了分析。結果顯示,10年來銷售額增長率保持在10%或以上的公司僅占11%,10年來銷售額增長率保持在20%或以上的公司只有3%。

註:淺藍線為銷售增長超10%的占比,深藍為增速超20%的占比

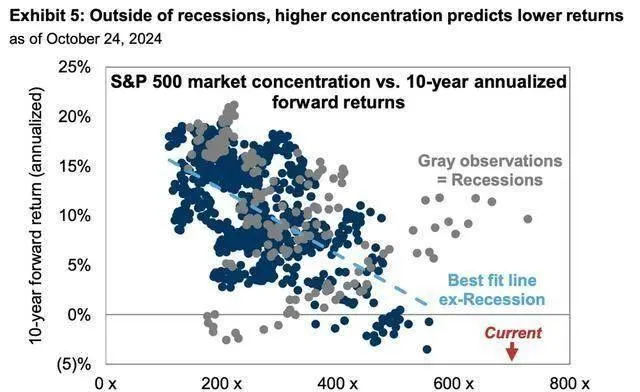

2.標準普爾500指數的市場集中度處於一個世紀以來的最高水平

高盛指出,標準普爾500指數中最大股票的市值是該指數75百分位股票的市值700多倍。這是近100年來的最高倍數,表明基準指數高度集中。

該行寫道,除了經濟衰退期,市場集中度提高通常會導致標普500指數未來10年的報酬率下降。

3. 標準普爾500指數的表現相對不佳

高盛還指出,自今年年初以來,標準普爾500指數的總報酬率已經落後於其他一些指數和資產,包括羅素1000指數、位元幣和黃金。

與此同時,標準普爾500指數的總報酬率多年來一直落後於標普500等權重指數(SPW)和標普中型股400指數(S&P 400)。

註:淺藍為標普500,深藍和橙色分別為S&P 400和SPW

高盛策略師們建議道:「投資者應考慮配置我們認為當前形勢有利於強勁未來表現的其他指數。尤其是上述兩個指數(SPW和SP 400)。」

「這些另類投資的長期表現反映出這樣一個事實,即美國經濟的實力以及美國企業的盈利和創新能力,可以在大盤股和市值加權指數之外體現出來。」他們寫道。

標準普爾500指數今年迄今上漲了約23%。本季度到目前為止,上市公司業績相對強勁。FactSet的數據顯示,已公布業績的公司中,有75%的公司盈利超出預期,與10年平均水平相當。

不過整體而言,高盛策略師表示,他們只看好標普500指數的短期表現,預計到2024年底每股收益將增長8%,明年每股收益將增長11%。

他們預測, 基準指數有望在未來12個月內觸及6,300點, 這意味著該指數將在當前水平的基礎上再上漲8%。