本周,美股市場站在十字路口,多重因素交織考驗。

最新民調顯示,美國副總統哈裏斯以微弱的一個百分點優勢,反超川普,這一勢均力敵的選情牽動著投資者的神經。

從宏觀經濟角度看,美聯準最為關註的核心PCE指標顯示,通脹仍然頑固。與此同時,10月非農就業數據意外驟降至4年來最低水平,但勞動力市場依然展現出令人驚訝的韌性。

作為美股的重要驅動力量,「科技七巨頭」(簡稱Mag 7,分別是谷歌母公司Alphabet、亞馬遜、蘋果、Meta、微軟、輝達和特斯拉)中有5家本周釋出了財報。盡管巨頭們在營收和利潤上繼續保持兩位數增長,但與AI相關的資本支出居高不下,令投資者愈發擔憂報酬問題。 本周,納指結束七周連漲,標普500連續五月上漲中斷。

台北時間11月6日將出爐的美國大選結果和11月8日的美聯準利率決議將成為決定市場短期走向的關鍵事件。無論是鷹派的政策聲明,還是大選後可能持續的政治紛爭,可能會決定標普500指數是否能創下本世紀的最大年度漲幅。年初至今,標普500指數已經累計上漲20.1%。

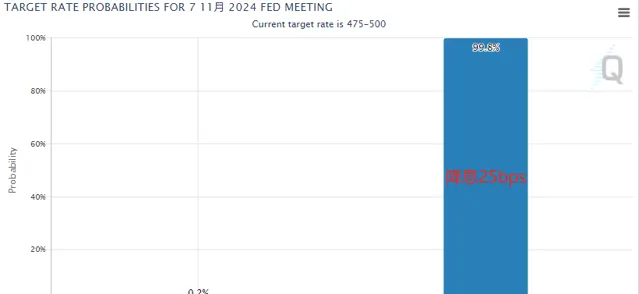

10月非農驟降至1.2萬!11月降息25個基點的押註幾近100%美東時間周五(11月1日),美國勞工統計局公布的數據顯示,在颶風與罷工的影響下,美國10月非農新增就業人數從9月的25.4萬(下修至22.3萬)驟降至1.2萬人,為2020年以來新低,遠不及預期的10萬人。失業率在四舍五入後保持不變,維持在4.1%的水平。

數據公布後,美債收益率「跳水」,交易員增加了對11月美聯準降息25個基點的押註,但整體變化不大。據芝商所「美聯準觀察」工具, 截至發稿,期貨交易員對美聯準下月降息25個基點的押註幾乎達到100%。

圖片來源:芝商所

而前一天公布的數據顯示,美國上周初請失業金人數錄得 21.6萬人,降至5月以來新低。美聯準最青睞的通脹指標——核心PCE在9月同比上漲2.7%,超過預期的2.6%;核心PCE物價指數環比上漲0.3%,為今年4月以來新高。從數據上看,勞動力市場仍保持韌性,且通脹依舊頑固。

美國PCE變化 圖片來源:彭博社

惠譽評級首席經濟學家Brian Coulton在發給【每日經濟新聞】記者的信件中指出,「從表面上看,1.2萬的非農就業增長顯然是一個疲弱的結果,但這是在9月份(22.3萬)強勁增長之後,受到罷工和颶風的影響。若透過波動性來觀察,將勞工統計局預估的4.4萬罷工影響加到10月份的就業增長中,然後取3個月均線,得出的結果就是11.9萬,但相比今年上半年的月平均新增非農就業(20.7萬)仍有所放緩。然而, 廣泛的證據表明消費持續走強,因此美聯準不太可能對10月1.2萬的增長過於重視。 」

哈裏斯民調反超川普隨著11月5日美國總統選舉日的臨近,選戰進入最後沖刺階段。民主、共和兩黨陣營積極造勢拉票,互攻火力依舊不減。

過去一個月,「川普交易」明顯升溫,不過在本周最後三個交易日中,「川普交易」的最大風向標——川普媒體與科技集團股價大幅下挫,累跌48%,市值蒸發逾40億美元。

當地時間10月31日,據美國【富比士】(Forbes)報道,一項最新民意調查結果顯示, 哈裏斯目前以49%對48%的支持率領先川普 ,但在大選日前剩下幾天的時間內,支持率仍有變化的空間,因為有大約10%的潛在選民和16%的登記選民表示他們仍在權衡選擇。此外,在可能決定最終大選獲勝者的七個關鍵搖擺州,哈裏斯以49%對48%的支持率領先川普,這一數據在一周前則是川普以50%對46%的支持率領先哈裏斯。

據線上預測平台Polymarket的最新數據,截至發稿,押註川普贏得今年美國大選的比率為58.3%,押註哈裏斯勝選的比率為41.6%。

圖片來源:X

貝萊德投資研究所董事總經理Jean Boivin表示,這場有爭議的大選後可能會出現「數周非常混亂的法律糾紛」,且市場尚未對此進行計價,這將擾亂市場。

然而, 根據聯邦預算問責委員會7日釋出的報告, 無論誰最終勝選, 其經濟政策下的經濟增長都趕不上債務增長的速度,且在大多數推演情形下,其任內的美國債務水平都會比當前增速更快、數額更大。

以「對外加稅、對內減稅」的川普為例,據測算,如果他勝選,其經濟政策可能給美國增加7.5萬億美元債務,「最糟糕情形」下會增加15.2萬億美元。

惠譽國際評級高級董事Justin Patrie在發給【每日經濟新聞】記者的信件中稱,「即將到來的美國大選以及2025年新一屆國會和政府將出現的政策主題,是短期內市場最值得關註的事件。財政和移民政策也可能產生相應的影響,特別是如果新政府的政策組合有助於扭轉通貨緊縮趨勢,並導致降息軌跡放緩。」

六巨頭三季度資本支出超770億美元!標普500連續五個月上漲勢頭中止在宏觀經濟和政治層面之外,科技巨頭在AI領域的持續大規模支出也將是影響接下來美股的第三個變量。

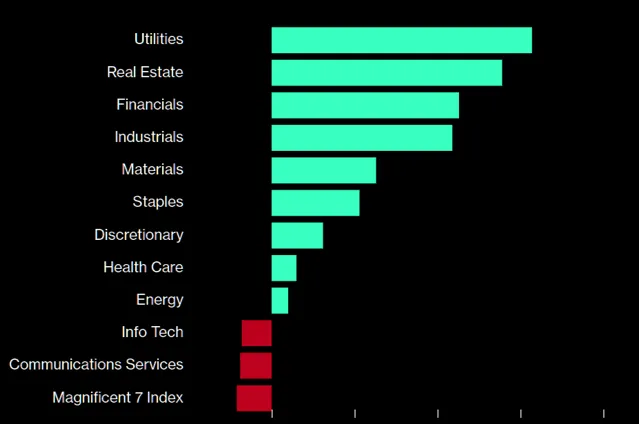

數據顯示,從7月10日至10月28日,Mag 7的累計報酬遠落後於其他行業,錄得2%的跌幅,而公用事業、地產、金融和工業這幾大板塊均累計上漲了10%以上。

圖片來源:彭博社

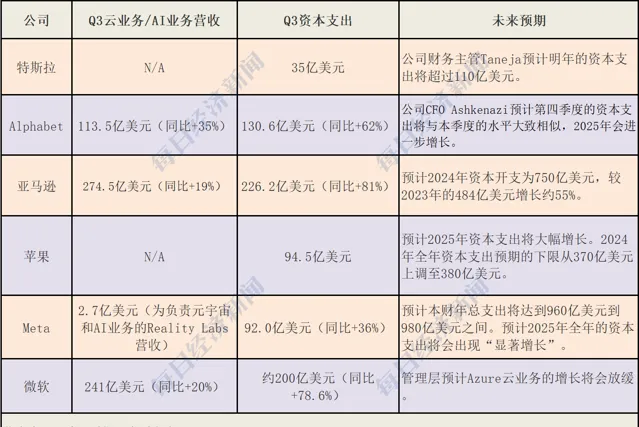

據本周釋出的三季度財報,科技巨頭在AI技術上的投資絲毫未有放緩。亞馬遜和微軟第三季度的資本支出均達到200億美元的水平,而谷歌、Meta和蘋果的資本支出也差不多達到了百億美元規模,所有這些支出主要與AI有關。

圖片來源:每經制圖

WedBush董事總經理、資深股票分析師Dan Ives在發給【每日經濟新聞】記者的置評信件中稱, 隨著美聯準開啟激進的降息周期,宏觀經濟「軟著陸」仍是大勢所趨,而科技巨頭們在AI方面的支出周期也才剛剛開始。

居高不下的投資也讓投資者擔憂Mag 7的利潤表現會收到擠壓。當微軟在10月的最後一天公布第四季度的AI收入和支出指引後,情緒被徹底引爆。微軟預計第四季度Azure雲端運算業務的營收將放緩,增幅為31%-32%,低於三季度的34%,也低於分析師預期。微軟當天大跌6.1%,為兩年來最大單日跌幅。其他科技股也受拖累下跌。

本周,美股三大股指均錄得跌幅,道指周跌0.15%,標普500指數周跌1.37%, 納指周跌1.5%,結束七周連漲。 標普500指數連續五個月的上漲勢頭中斷。 投行Baird投資策略師Ross Mayfield預計,到今年年底前,科技股可能都難以重拾領漲地位。

美銀分析師稱,Mag 7當前占到標普500指數總市值的近1/3,在該指數年初至今超20%的漲幅中,這七大科技巨頭貢獻了50%。 高盛認為,這樣的漲幅似乎是不永續的,從歷史上看,高集中度往往意味著較低的報酬。

【每日經濟新聞】記者註意到,Mag 7的估值目前仍處於歷史高位。例如,蘋果和微軟預期市盈率分別為32倍和33倍,均超出其過去10年的平均水平(分別是20倍和25倍)。外媒也稱, 科技股是標普500指數成分股中估值最高的板塊,預期市盈率為29倍。

美股將迎「失落的十年」?分析師:沒那麽糟糕宏觀經濟數據、美國總統大選賽局以及科技巨頭的AI投資這三大因素正在共同重塑美國股市的前景。

高盛本月早些時候預測,由於經濟走弱、市場集中度高以及美債收益率飆升等一系列因素,標普500指數未來10年的漲幅將疲軟,未來10年對股市來說將是一個「失落的十年」。

該行策略師指出,這些不利因素可能導致該基準指數未來10年的名義年化報酬率僅為3%,經通脹調整後的實際報酬率僅為 1%,低於過去10年標準普爾500指數13%的平均年化報酬率。

不過,上述研報發表後,不少華爾街分析師也提出了質疑。

華爾街長期多頭Yardeni Research認為,「如果由於技術推動的生產率提高帶來更高的利潤率,從而使得盈利和股息能夠持續穩健增長,那麽美國股市出現‘失落的十年’是不太可能的。喧囂的20年代甚至可能會延續到喧囂的30年代。」該機構認為, 未來數年標普500指數的年化總報酬率將達11%。

知名數據研究機構DataTrek的聯合創始人尼克拉斯·科拉斯也表示, 3%的長期復合報酬率歷史上只出現在「非常非常糟糕的事情發生時」。 科拉斯還指出,雖然高估值在過去確實預示了表現疲弱的時期,但這兩個變量之間的關系,可能沒有表面上看起來那麽緊密。

免責聲明:本文內容與數據僅供參考,不構成投資建議,使用前請核實。據此操作,風險自擔。