來源 | 時代商學院

作者 | 陳麗娜

編輯 | 陳佳鑫

短短一年時間,估值飆升6倍,隨後實控人就減持套現,深圳尚陽通科技股份有限公司(下稱「尚陽通」)背後有何故事?

招股書顯示,尚陽通是一家主營半導體功率器件fabless的公司,主要產品線涉及超級結MOSFET、IGBT及功率模組等,擬登陸科創板。2023年11月8日,尚陽通回復了第一輪問詢函。

根據招股書,尚陽通選擇的上市標準包含「預計市值不低於人民幣30億元」。伴隨兩大供應商及其他投資者入股增資,2021年10月—2022年10月,尚陽通估值從6.49億元漲至50.81億元,上交所質疑其是否為滿足上市標準預計市值要求而擡高估值。

尚陽通控制權的歸屬亦遭質疑。尚陽通成立前6年,第二大供應商一直為其控股股東,持股比例曾高達68.2%,卻在IPO籌備階段「大方」讓位,實控人變更為蔣容。但如今該供應商持股比例卻仍超過蔣容。此外,實控人的一致行動人、公司高管還與該供應商頗有淵源,上交所質疑尚陽通控股股東和實際控制人認定的準確性。

實控人持股比例不及第二大供應商,上交所質疑控股股東認定準確性

尚陽通發展歷程中,有兩大供應商對其至關重要,分別為上海華虹宏力半導體制造有限公司及其控股子公司華虹半導體(無錫)有限公司(以下合稱「華虹宏力」)、南通華達微電子集團股份有限公司及其控股子公司通富微電子股份有限公司(以下合稱「華達微」)。

2020—2022年,尚陽通向華虹宏力、華達微合計采購金額占當期采購總額的比例分別為96.18%、90.69%和92.46%。其中,2022年,尚陽通向華虹宏力采購占比為81.58%,向華達微采購占比為10.88%。

與此同時,華虹宏力和華達微還有另一重身份,兩家企業均為尚陽通的間接股東,華達微更是與尚陽通淵源頗深。

招股書顯示,歷史股權沿革中,華達微在尚陽通成立初期就透過代持入股,持股比例一度高達68.2%。從2014年11月尚陽通成立至2020年12月,尚陽通的控股股東一直為華達微的全資子公司南通華泓投資有限公司(下稱「南通華泓」),實控人一直為華達微的實控人石明達。

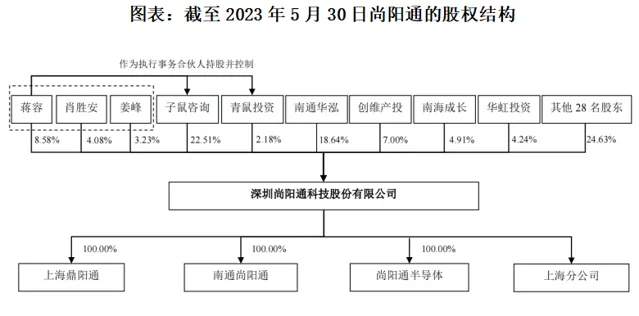

2020年12月,尚陽通的實控人變更為蔣容,截至招股書簽署日(2023年5月30日),尚陽通無控股股東,但華達微仍間接持有其18.64%股份,而蔣容與兩位一致行動人合計持股比例卻僅為15.9%,其中蔣容持股比例為8.58%。

蔣容的兩位一致行動人為肖勝安和姜峰。時代商學院發現,姜峰與華達微頗有淵源。招股書顯示,姜峰在2018年3月入職尚陽通後,同時還在華達微擔任副總裁(截至2022年2月),在華達微的關聯公司也擔任要職。

具體來看,2015年9月至2022年2月,姜峰擔任華達微控股的通富微電子股份有限公司副總裁;2018年6月至2023年1月,其擔任華達微全資子公司南通華泓控制的深圳智通達微電子物聯網有限公司總經理;2018年11月至2022年7月,其擔任南通華泓控制的南通智通達微電子物聯網有限公司董事、總經理。而2018年3月至2020年12月期間,姜峰為尚陽通的一把手(董事長)。

另一一致行動人肖勝安則出身「華虹系」,在加入尚陽通之前,肖勝安在「華虹系」企業已工作了18年。

招股書顯示,早在1997年,肖勝安便任上海華虹微電子有限公司工程師;1997年7月至2006年4月,其擔任上海華虹NEC電子有限公司工程師、主任、科長;2008年4月至2013年10月,其擔任上海華虹NEC電子有限公司研發總監、技術負責人;2013年11月至2014年4月,其擔任上海華虹宏力半導體制造有限公司總監。

在尚陽通成立次年,2015年5月,肖勝安即加入了尚陽通,擔任CTO、監事、董事等職位;2022年12月至今,其擔任尚陽通董事、CTO。

2016年5月8日,肖勝安透過轉讓三項個人專利給尚陽通的方式入股。其中兩項專利分別作價100萬元,而第三項專利則為無償轉讓。2016年5月14日,肖勝安與尚陽通簽署【專利申請權轉讓協定書】,肖勝安將其持有的「一種超級結器件及其制作方法」專利申請權無償轉讓給尚陽通。

尚陽通在招股書中承認,2016年肖勝安以智慧財產權增資為「出資瑕疵」,並表示2022年7月14日,肖勝安已足額以貨幣100萬元對尚陽通註冊資本做補充投入。截至招股書簽署日,肖勝安、姜峰分別持有尚陽通4.08%、3.23%的股份。

此外,華達微全資子公司還曾向肖勝安送股。2016年,尚陽通的所有股東轉讓自身約10%股權給持股平台深圳市子鼠技術有限公司(下稱「子鼠技術」),轉讓原因為考核指標達到約定要求。2018年1月,尚陽通的股東華達微全資子公司南通華泓,轉讓部份股權給肖勝安和持股平台深圳市子鼠管理咨詢合夥企業(有限合夥)(下稱「子鼠咨詢」),轉讓原因為完成考核指標履行送股。

針對給肖勝安送股一事,在第一輪問詢函中,深交所提出了質疑,要求尚陽通說明華達微與蔣容、肖勝安等發行人管理層的關系,送股給持股平台及肖勝安的原因。

尚陽通則解釋稱,肖勝安作為核心技術人員,送股給肖勝安是因為技術貢獻,其稱,「隨著研發團隊建設完善,公司研發實力進一步增強,2017年申請專利數量達到30項。考慮到肖勝安和經營管理團隊對於公司研發的積極貢獻,根據華達微與經營管理團隊進一步協商確定,南通華泓於2018年1月無償轉讓自身持有的10%股權給經營管理團隊,其中1.82%股權無償轉讓給肖勝安,8.18%股權無償轉讓給持股平台子鼠咨詢。」

此外,尚陽通的董事會現由9名董事組成,除3名獨立董事外,剩余的6名董事中,有3名曾在華達微及其子公司或華虹宏力及其子公司有多年任職經歷。

在第一輪問詢函中,上交所要求尚陽通說明華達微、華達微實控人石明達是否仍實際控制發行人,與發行人及其他股東、董監高、核心技術人員是否存在其他利益安排,發行人控股股東和實際控制人認定是否準確。

兩年估值暴漲11倍,上交所質疑擡高估值

根據招股書,尚陽通選擇的上市標準為「預計市值不低於人民幣30億元,且最近一年營業收入不低於人民幣3億元。」

2020年6月,尚陽通的估值還遠遠達不到這一上市標準,彼時其估值僅為4.09億元。報告期內(2020—2023年上半年),尚陽通開啟多輪融資,估值亦水漲船高。2022年10月,其估值已暴漲至50.81億元。

截至招股書簽署日,尚陽通共計37名股東,其中2022年便新增了21名股東。2021年和2022年的融資活動中,出資入股的公司就包括了華虹宏力和華達微的關聯方。

2021年10月,華虹宏力的控股股東華虹投資及其他投資機構增資入股尚陽通,價格為14.77元/註冊資本,尚陽通對應的投後估值為6.49億元。

2022年10月,華虹宏力的子公司華虹虹芯、南通華泓與21名外部投資者入股尚陽通,入股價格為99.48元/註冊資本,尚陽通估值飆升至50.81億元。尚陽通一年內入股價格漲了5.74倍,估值漲了6.83倍;兩年多時間估值漲了11.42倍。

第一輪問詢函中,上交所質疑尚陽通最後一次融資中(2022年10月的融資),外部投資者以較高價格認購股權的原因及商業合理性,是否為滿足上市標準預計市值要求擡高公司估值。

尚陽通解釋稱,最後一次融資外部投資者以較高價格認購股權,系基於公司所處行業的高成長性、公司國產替代行程、良好的經營業績情況、快速提升的市場份額及較為明確的IPO預期等因素綜合考量的結果,具有商業合理性,不存在為滿足上市標準預計市值要求擡高公司估值的情形,亦不存在對賭協定、股份回購或其他類似安排。

報告期內入股的機構中,還包括了尚陽通的員工持股平台。期間,實控人蔣容及其一致行動人肖勝安透過員工持股平台低價入股,入股價格低至2元/註冊資本,為此尚陽通承擔了高額股份支付費用。

招股書顯示,2020年12月,員工持股平台子鼠咨詢以548.85萬元的價款認繳尚陽通新增註冊資本274.4250萬,增資價格為2元/註冊資本;2021年8月,子鼠咨詢又以501.332萬元的價款認繳該公司新增註冊資本250.6610萬元,增資價格為2元/註冊資本;2022年4月,姜峰以330萬元的價款認繳該公司新增註冊資本165萬元,子鼠咨詢以330萬元的價款認繳該公司新增註冊資本165萬元,增資價格同樣為2元/註冊資本。

2020—2022年,尚陽通共計提9457.36萬元股份支付費用。

實控人及其一致行動人前腳透過員工持股平台入股,後腳又積極套現。招股書顯示,2022年10月,蔣容、肖勝安分別將其持有的尚陽通6.785萬元及5.0259萬元出資額,分別以675萬元及500萬元的價格轉讓,轉讓價格高達99.48元/註冊資本。

【參考資料】

1. 【深圳尚陽通科技股份有限公司招股說明書(申報稿)】.上交所官網

2. 【關於深圳尚陽通科技股份有限公司公開發行股票並在上交所上市申請檔的稽核問詢函】.上交所官網

(全文3290字)

免責聲明:本報告僅供時代商學院客戶使用。本公司不因接收人收到本報告而視其為客戶。本報告基於本公司認為可靠的、已公開的資訊編制,但本公司對該等資訊的準確性及完整性不作任何保證。本報告所載的意見、評估及預測僅反映報告釋出當日的觀點和判斷。本公司不保證本報告所含資訊保持在最新狀態。本公司對本報告所含資訊可在不發出通知的情形下做出修改,投資者應當自行關註相應的更新或修改。本公司力求報告內容客觀、公正,但本報告所載的觀點、結論和建議僅供參考,不構成所述證券的買賣出價或征價。該等觀點、建議並未考慮到個別投資者的具體投資目的、財務狀況以及特定需求,在任何時候均不構成對客戶私人投資建議。投資者應當充分考慮自身特定狀況,並完整理解和使用本報告內容,不應視本報告為做出投資決策的唯一因素。對依據或者使用本報告所造成的一切後果,本公司及作者均不承擔任何法律責任。本公司及作者在自身所知情的範圍內,與本報告所指的證券或投資標的不存在法律禁止的利害關系。在法律授權的情況下,本公司及其所屬關線上構可能會持有報告中提到的公司所發行的證券頭寸並進行交易,也可能為之提供或者爭取提供投資銀行、財務顧問或者金融產品等相關服務。本報告版權僅為本公司所有。未經本公司書面授權,任何機構或個人不得以翻版、復制、發表、參照或再次分發他人等任何形式侵犯本公司版權。如征得本公司同意進行參照、刊發的,需在允許的範圍內使用,並註明出處為「時代商學院」,且不得對本報告進行任何有悖原意的參照、刪節和修改。本公司保留追究相關責任的權利。所有本報告中使用的商標、服務標記及標記均為本公司的商標、服務標記及標記。