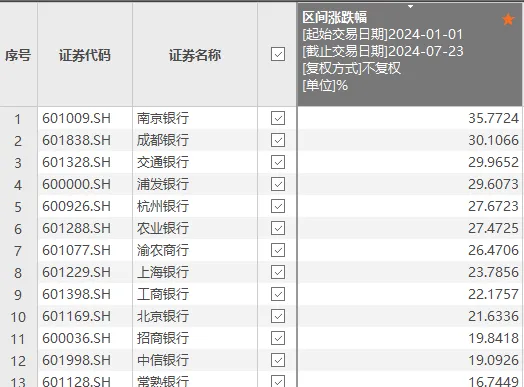

隔日經歷短暫回呼後,7月23日,作為大盤的中堅力量,銀行股迎來氣勢如虹的漲勢,工商銀行、中國銀行、農業銀行股價紛紛創下歷史新高。

作為指數的主要成分股,在42家A股上市公司中,除了紫金銀行、瑞豐銀行、西安銀行、蘭州銀行、鄭州銀行區間漲跌幅為負數以外,其它基本見了紅。

圖片來源:Choice

拉長時間來看,自2021年以來,在申萬一級為數不多的上漲行業中,銀行股以超36%的漲幅位列第四名,中國銀行更是連漲了三年,周維度來看,更是創下至少四次歷史新高。農業銀行自2022年行情啟動以來,月度來看,至少創出7次新高。

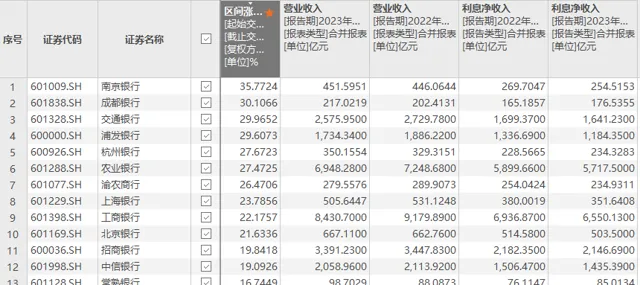

圖片來源:Choice

銀行股緣何再次走強

7月23日銀行股的上漲邏輯,與市場流傳國有銀行將再次調降存款利率有關,因為這將直接對沖掉前一日央行下調LPR,導致銀行貸款利率下調,從而帶來資產端收益的縮減。

事實上,在利率市場化改革的大背景下,銀行存貸款之間的聯動性日益增強。

而國有大行作為金融市場風向標,其利率調整往往能夠引發市場的連鎖反應,從此前幾輪的存款利率下調節奏來看,也能夠驗證這一點,基本

華福證券也指出,國有行正在考慮下調存款掛牌利率,在穩定銀行凈息差、存款利率市場化調整的背景下,銀行存款利率預計將迎來新一輪下調。隨著新存款產品的發行,以及部份前期高定價定期存款產品逐步到期,銀行存款降息的利好有望逐步釋放。

在過去兩年時間中,盡管銀行一輪輪調降存款利率,但由於負債端居民的存錢熱情,以及資產端貸款熱情的消退,銀行的凈息差壓力一直未能緩解。

根據國家金融監管總局披露的數據,截至2023年年末,商業銀行凈息差首度跌破1.7%關口,降至歷史低位1.69%,跌破了凈息差1.8%的警戒線。截至今年一季度,商業銀行凈息差繼續降至1.54%。

隨著凈息差的收窄,不少銀行的盈利能力受到直接挑戰。

圖片來源:Choice

市場在交易什麽

資金的抱團湧入,成為最後一公裏推動銀行股上漲的直接動力。

從資金配置方面看,不管以往應該博取高收益的主動權益類基金,還是追求市場β類的指數型基金,都在增持銀行股。

根據民生證券的資金追蹤情況,截至今年二季度,全部基金重倉銀行108億股,較一季度提升7億股,重倉持股總市值1199億元,占基金總重倉的4.98%。

其中,主動型基金重倉市值占比+0.31pct,主要加倉國有行;指數型基金重倉市值占比+1.31pc。個股層面來看,二季度全部基金重倉市值前五為招商、興業、工商、交通、農業銀行,交通銀行為新進入。

資金從高成長性賽道,切換到銀行這種盈利能力確定性較強的藍籌板塊,主要是為了避險。

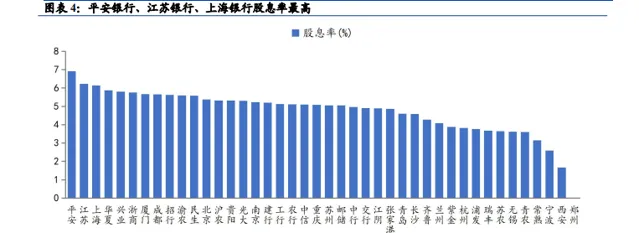

在利率下行背景下, 銀行股作為高股息的投資代表,股息率相對無風險利率的股息溢價率位於歷史高位。

南開大學金融發展研究院院長指出,紅利低波100指數近12個月股息率5.22%,遠高於超長期國債約2.5%的到期收益率;中證紅利指數近12個月股息率在5.15%左右。紅利ETF中,盡管有些成分板塊在回呼,但以大市值為主的銀行股表現依然亮眼。

事實上,銀行股的高股息率可以拆分成兩方面來看, 一方面是由分母端的分紅率貢獻;另一方面,是由市盈率決定,這又跟未來銀行的業績預期相關。

分紅率角度,在「國九條」背景下,多家銀行響應號召提升分紅力度或頻次,催生了一波「分紅潮」,未來有提升的可能。 根據wind,A股41家銀行已宣布2023年年度分紅,總額達6131億,平均分紅比例為26%;其中,6大國有行現金分紅超4133億,占比超67%。

對比近3年A股不同型別上市銀行分紅,銀行股的平均現金分紅比例穩定在30%,而未來有進一步提升的可能。

長江證券預計多數銀行2024年中期分紅,與2024年度分紅的合計占利潤比例仍將維持與2023年相當。此外,實施中期分紅將進一步提升高股息紅利價值,而後續仍有更多中小銀行可能效仿,推動實施中期分紅。

平安銀行在回復投資者提問時稱,根據2023年度股東大會已審議透過【2024-2026年度股東報酬規劃】,未來三年本行現金分紅比例從過去的10-30%,提升到10-35%。

浙商銀行副行長駱峰指出,「浙商銀行歷來重視對公眾投資者的現金分紅報酬。在可預期的較長時間內,我行有信心將每年度的現金分紅比例維持在30%及以上。」

市盈率角度,首先,銀行未來凈利潤是否有提升空間? 這一點上,市場分析師觀點有所出入,但基本共識是最壞的時候似乎已經過去。

財信證券指出,2024年銀行業基本面依舊承壓,但壓力最大的時點已經過去,後續銀行業績在基數效應下將會逐季改善。

中信證券認為,長周期視角下修復至上一輪信用周期前水平,短期地產部門是主要壓力來源,2024年風險量級及出清節奏有望明朗,預計2024年銀行盈利增長逐季企穩。預計全年營業收入增速接近1%,歸母凈利潤增速小幅回升至3%以上。

其次,大家是否願意給銀行板塊一個更高的估值?

目前銀行整體市盈率整體低於A股平均水平。國盛證券認為,5月中旬以來地產支持政策陸續落地,需求端、供給端多管齊下,若後續配套政策繼續出台,同樣有望對市場預期形成催化,帶動銀行板塊估值擡升。

結語

以債券為代表的類固收資產成為資金爭搶的地盤,成為資金聚攏的城池。但也不能忽略未來資金共識的理念分歧。

正如財信證券所述,需要註意基本面與破凈估值間存在的預期差,正是由於預期差推動了年初至今銀行股的行情。

免責聲明 (上下滑動檢視全部)

任何在本文出現的資訊(包括但不限於個股、評論、預測、圖表、指標、理論、任何形式的表述等)均只作為參考,投資人須對任何自主決定的投資行為負責。另,本文中的任何觀點、分析及預測不構成對閱讀者任何形式的投資建議,亦不對因使用本文內容所引發的直接或間接損失負任何責任。投資有風險,過往業績不預示未來表現。財經早餐力求文章所載內容及觀點客觀公正,但不保證其準確性、完整性、及時性等。本文僅代表作者本人觀點。