来源:中粮期货研究中心

美国大选已经进入最后阶段,最后结果究竟如何是全球市场关注的焦点,其中一个重要的内容就是对贸易的影响。具体来说,若特朗普重回白宫,其激进的关税政策将对全球、尤其是中国的贸易产生巨大的影响。本文将以第一次2018-2019年美国采取激进贸易政策对集运美线市场产生的影响为基础,对接下来1-2年的美线市场进行展望。

一

第一次美国加关税对集运美线的影响(2018-2019)

若想更好地判断美国加关税对集运美线市场的影响,就必须回顾一下上一次2018-2019年间美国加关税时的市场变化。

2018-2019年,特朗普政府根据美国贸易法的201、232和301条款对其进口商品征收关税;而实际上进入2021年拜登开始执政后依旧保留了特朗普的关税政策。展开来说,(1)201条款是对洗衣机和太阳能电池板加征了关税(2018年2月);(2)232条款是对钢材和铝产品加征了关税(2018年3月);(3)301条款的加征关税范围和金额都远大于前两个条款,因此此条款从2018年7月开始到2019年5月,一共进行了4次征税,包含了电子产品、机械设备、纺织品和玩具等商品类型——同样是中国向美国出口商品中占比较大的类型。

基于此,可以从货量和运价的变化来看关税政策对中美贸易的具体影响。

从逻辑上来说,面对关税政策的变化,货主会先采取提前出货的规避风险策略,这会造成货量和运价在一定时间的上移;随后关税的负面影响才开始真正体现在需求的转弱上,并带动运价开始向下。

先从总货量上来看,2018年美国进口集装箱2404.3万TEU,环比增加了7.4%;而2019年进口了2387.1万TEU,环比略减0.7%。再从美国从亚洲的进口上来看,2018年美国进口了1924.1万TEU,环比增加了6.6%——显著高于过去6年平均4.0%的增长率;而2019年美国从亚洲进口了1879.4万TEU,环比减少2.3%。——数字的明显区别表明美国的关税政策虽然对其从亚洲(中国)的进口产生了较大的负面影响,但是并没有影响其整体的进口水平,其从墨西哥、加拿大增加的进口对从亚洲那里的缺口进行了弥补, 这也反应出全球贸易格局出现的重大转变——参与贸易节点的增多和运距(成本)的增加。

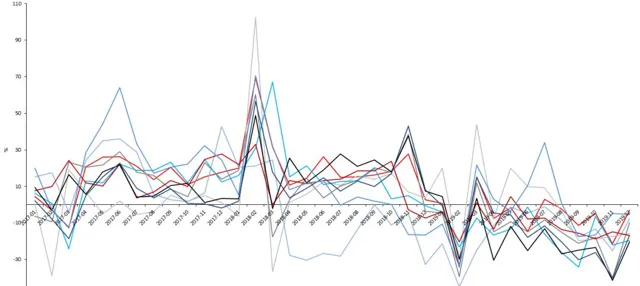

再从货量分项上来看,图1展示了中国向美国出口货物中占比较大的类型的同比变化走势,这些货物基本上属于耐用品,也基本上通过集装箱进行运输,因此也可以基本体现出中国向美国出口集装箱不同货物类型的变化趋势。可以看到,在2017-2019年间,各类货物整体的变化呈现下滑态势,且2018年的变化水平基本与2017年持平,约在20%上下;但在2018年末至2019年全年的时间里出现了明显的整体下移的变化,整体下滑至-30%上下 ——这说明加关税整体上对集运需求端的重要组成部分的耐用品商品类型的影响是尤为显著的。 进一步来说,2018年,铝制品、玩具和体育用品出现了较为明显的跌幅,这主要受到了232条款的影响;2019年,汽车及相关零部件出现了较为明显的跌幅。

图1:中国→美国出口货物分项同比

数据来源:iFinD , 中粮期货研究院

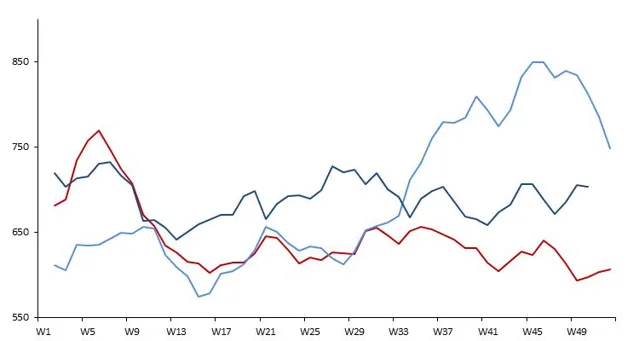

最后从运价上来看,以中国→美国西海岸航线的CCFI为例,从图1可以看到运价从第二季度开始进入传统旺季后出现了较大的趋势性向上行情,增幅在40%以上——这与上述提及的301条款开始生效的时间基本吻合——体现了货主提前出货的避险心理。而在进入2018Q4运费出现拐点从绝对高位回落后,在接下来2019年整个一年内变在一个相对较低的水平震荡,全年波动在100点之内,反应市场已对中美贸易摩擦的负面影响进行了充分的反馈。

图2. CCFI:美西航线

数据来源:iFinD , 中粮期货研究院

二

特朗普新关税政策的影响

目前,特朗普对外宣称的其入主白宫后的对外关税政策大致为:取消中国的永久正常贸易伙伴关系,对除中国外国家的进口关税税率加收10%,对中国的进口关税税率提升约60%左右的水平,对中国在墨西哥生产的汽车征收100%的关税。很明显,可能到来的新一轮的美国的贸易保护政策的力度将高于2018-2019年,其对集运货物的负面影响是全面的—— 从301条款的影响来看,需求弹性较大的耐用品将受到较大程度的负面影响,这自然对集运的需求端来说是一个糟糕的消息。

因此,根据第一部分的叙述,借鉴集运美线2018-2019年的走势,若特朗普果真入主白宫,明年的市场在短期内可能仍有值得期待的阶段性上涨行情出现,涨幅和持续时间或受限于供给端运力的过剩和美国整体需求的下行—— 涨幅或小于2018年的40%,持续时间或为1-2个季度。 而后在出货潮结束后关税负面影响逐步显现,运价在宽松的基本面格局中或出现较大程度的跌幅,且此下行的弱势表现很可能会持续蔓延至2026年。