想象一下,一年时间里成长6倍,这是何等的风光?正如新易盛、中际旭创、天孚通信等公司,光模块业已进入盈利兑现的黄金时期,年增长率高达200%,这验证了我们之前的预测。

现在,找到「下一个光模块」成了我们的新目标。

在AI算力场景中,高速铜缆是目前唯一有潜力复制光模块成功路径的市场,有望诞生下一个市场领跑者。

首先,从需求逻辑上看,数据中心对此类产品有着刚性需求。

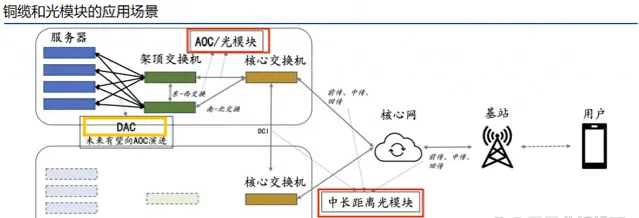

无论是服务器内部、服务器之间还是服务器与核心网络之间的数据传输,都需依赖于有源光缆、铜缆或光模块等设备。光模块通常用于中长距离的数据传输,而铜缆则在10米及以下短距离传输中更显优势。

(DAC=直接铜缆连接)

这是因为铜缆在短距离传输中性能优异,并且成本只有光模块的六分之一,据英伟达估计。因此,正如光模块是服务器机柜间传输的必需品,铜缆也成为机柜内传输的首选,它们都是数据中心的核心组成部分。

其次,市场领先的企业如英伟达也开始采用。在2024年的GTC上,英伟达宣布其最新的GB200服务器将采用高速铜缆进行连接,标志着铜缆开始流行起来。

事实上,不仅是英伟达,其他科技巨头如谷歌、特斯拉也采用铜缆进行短距离的数据传输。

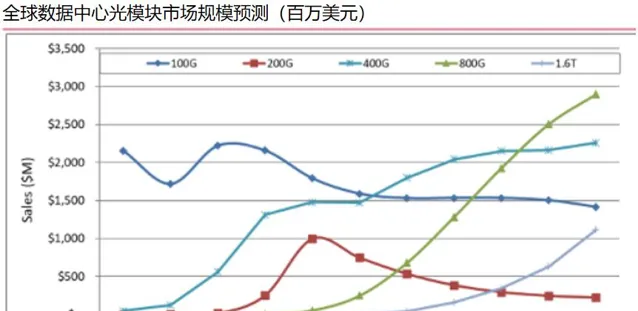

再来看市场需求,2023年全球数据中心光模块市场规模约为60亿美元,其中100G及以上光模块市场超过40亿美元,预计到2028年将增长至超过100亿美元。

而铜缆的市场前景同样广阔。仅英伟达的GB200机柜就将使用5000根铜缆,总长达3.2千米,更不用说其他大企业的需求了。

据预测,到2024年第四季度,英伟达的GB200服务器将开始生产并进行小批量发货,到2025年,预计发货量将超过6万台,届时铜缆的需求量将激增至近3亿根。

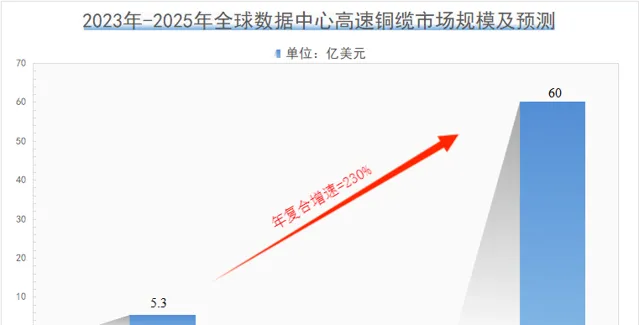

从2023年到2025年,全球高速铜缆市场规模预计将从5.3亿美元增至60亿美元,年复合增长率超过230%。

在供应商方面,全球高速铜缆市场主要由国外厂商占据,2022年十大外国公司的市场占有率合计近70%,其中安费诺占比最大。

尽管国内的兆龙互连、立讯精密、华丰科技、金信诺和电连技术等公司也具备生产铜缆全套或部分组件的能力,但其竞争力和市场份额相对较小。

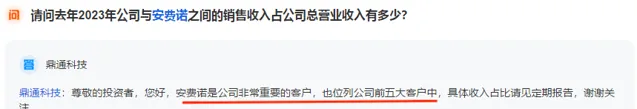

鉴于短期内高速铜缆的增量主要来自于英伟达,而英伟达采用的主要是安费诺和莫仕的产品,因此,安费诺的产业链上的公司将率先受益。

在铜缆产业链中,线材和连接器是技术壁垒较高的环节,我们之前分析过线材供应商沃尔核材。

同时,鼎通科技是安费诺连接器的供应商,同时也为莫仕、泰科、中航光电等提供服务。

至于业绩反转的可能,

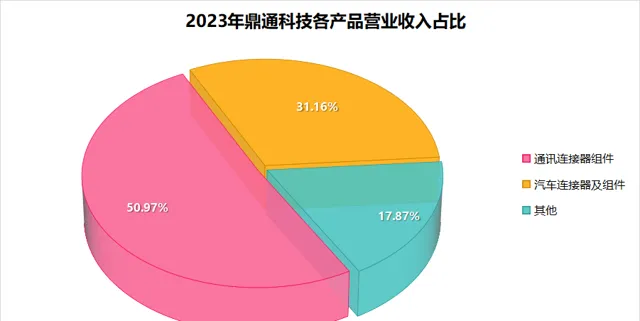

除了铜缆连接器,公司还生产汽车连接器,2023年营收占比约31%,其主要客户包括比亚迪、长安汽车、南都电源等知名企业。

然而由于新能源汽车市场的竞争激烈,比亚迪等大客户的强势谈判,导致上游供应商的利润受压。

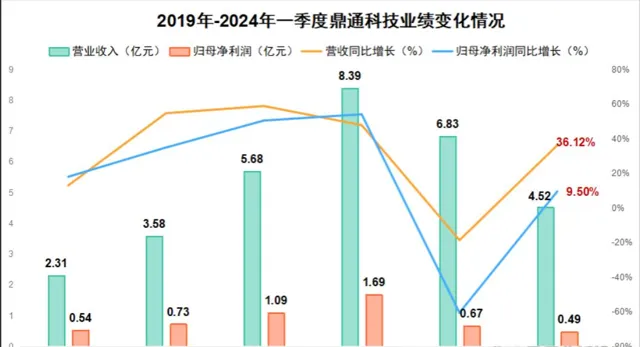

加之通信连接器需求低迷,公司的产能利用率降低。2023年,公司的营收和净利润均有所下降,尤其是净利润下降幅度较大。

但到了2024年上半年,鼎通科技的业绩显著提升,实现营收4.52亿元,同比增长36.12%,超过2022年中期水平,净利润为0.49亿元,同比增长9.5%。

尽管净利润的增长较为有限,主要原因还是汽车连接器市场的竞争压力,这是行业普遍的情况。

但公司正在淘汰那些毛利率较低的汽车产品,第二季度的营收同比增长了51.72%,净利润同比增长163.18%,2024年上半年公司的毛利率从一季度的27.04%提升至27.56%。

总而言之,高速铜缆细分市场极具成长潜力,鼎通科技作为安费诺、莫仕的供应商,间接为英伟达供货,展现了极高的成长性和市场确定性。

公司的汽车连接器业务随着新能源汽车市场的扩张也在快速发展。

以上分析仅供参考,不构成具体投资建议。