今天讲讲中国神华的估值问题。

一、估值的本质

这段时间找我讨论最多的公司,也是神华。

对于投资这个事情,它有两面性,一半是科学,一半是艺术。

我们要理解「估值」这两个字的根本含义,「估」就是评估,意味着带有主观性。

所以这个世界不存在某个公式或者模型,能算出某家公司的具体价值。

所谓的估值方法,不管是PE法,还是PEG法,还是现金流折算法等等,都只是利用「有限」的确定性信息,来计算一个「参考值」。

注意我打引号的「有限和参考值」这两个词。

我们自己都不知道自己在一个月后,或者一年后,或者三年后会发生什么,企业更不知道。

这里面有很多偶然因素和动态变化。

所以这个过程中会有很多的不确定性,但是恰恰这些不确定性又会影响公司的业绩。

确定性的东西也有,而且了解得越多越深,确定性也就越多,但始终是有限的。

既然企业是动态发展的,那么所谓计算出来的估值数据,一定是不准确的,所以只能作为参考。

具体怎么参考?

用艺术的一面去修正。

什么叫艺术的一面?

比如盘感、直觉、假设、推断、猜测等等,都属于估值艺术。

盘感是天赋,绝大部分人都是没有的,这个东西既学不来,也总结不出。

很多做波段的人,自认为有这个盘感,其实绝大部分人都是盲目自信。

熊市才是盘感的「试金石」。

至于后面那些主观性词语,都基于一个前提,那就是对企业研究得足够深。

老话说:「熟能生巧」。

当你把一家公司从古至今,从里到外,都研究得滚瓜烂熟之后,自然就会产生很多不一样的感觉。

就好比你学会了加减乘除之后,所有的四则运算题目,你都会做,即便出错,那也是自己粗心大意,或者依然还是不够熟悉。

以上这些,是估值的前提,至少要具备一定的水平,才谈得上估值,否则就是瞎蒙。

那些估值方法和公式,如果不够熟悉,连参考值都算不出来。

公司的基本面如果不够了解,不可能知道是高估还是低估了。

更何况高估和低估仅仅只是一个相对概念,本质上没有绝对高估或者绝对低估。

比如某家公司今年赚了10个亿,你怎么知道这家公司5年或者10年之后,不会赚100个亿?

同样你怎么知道20年后这家公司还会不会存在?

所以估值只是相对于当前来说的一个参照物,根据习惯不同,有的人可能会假设未来半年、一年或者三年的情况来修正这个估值,

下面我们就以中国神华为例来分析各种可能性。

二、保底

上图是神华从2008年到今天的前复权价格图。

很明显,今天的价格是33.62元,已经接近40.27元的历史高位。

而且2020年的低位,只有10元,三年翻了3倍。

看这几个数据,现在价格似乎确实不低了。

可能很多人看到这个趋势,会叹息一声,我怎么没有在10元的时候持有神华呢?

千万不要有这种心理,没意义,而且还有更低的时候才6元。

你如果在2008年6元的时候进入,再到2020年的10元,意味着12年的时间才涨了67%。

而且中国神华和中石油真可谓是亲兄弟,当时神华开盘价是68元,连续涨了几天,涨到九十多,后面跌下来就一直横盘,最早的那一批人,到现在还在站岗。

所以不要去拿历史价格来悔恨今天。

那现在神华近6700亿的市值,到底高不高?

这个要分角度去看。

如果把神华当成「底仓」,也就是收集股权要股息,不到特别高估,就不卖。

那么价格就无所谓,或者说未来的价格涨和跌无所谓。

涨了当然更好,涨多了卖掉就是。

为什么跌了也无所谓呢?

因为如果现在你选中了神华,代表他的股息率收益是你想要的。

而股息率=分红/市值

其中分红取决于公司的业绩,很多人说神华2023年的股息率可能还是9%左右,因为从2020年到2022年的股息率分别是10.05%、11.28%和9.23%。

我觉得还是不能这样去比,当然神华是有让股息高于10%的实力的,毕竟账上还躺着1477亿的现金。

我们做最坏的打算,2023年三季报神华净利润562亿,当然这个数据肯定是失真的,实际利润肯定远高于这个数,了解煤炭的应该都懂。

我们不管真的假的,就按562亿算,按照神华的特殊情况,每年的第四季度利润都会相对比较低。

这一点不了解央企的可能不知道,年底会用掉很大一笔钱,神华至少要花大几十个亿。

花到什么地方去了?

比如说奖金,千万不要低估了各种名目年终奖的数量,还有前面三个季度花掉的钱,有一部分从财务上也会算到第四季度。

为什么要这样处理?

因为央企的规划是很严格的,今年计划要花100个亿,那不可能只花90个亿,也不可能花110个亿。

如果花不掉怎么办?

没这个如果。

所以在算神华整年利润的时候,千万不要觉得前三个季度都赚了这么多钱,煤炭价格又没降,那第四季度肯定也要赚多少多少。

最保守的算法是不要把第四季度的利润算进来,如果要算,也不要超过平均季度的一半。

比如神华2023年前三季度赚了562亿,也就是平均每个季度赚187亿,那么第四季度不要期待神华会有超过94亿的净利润。

我们保守一点,算神华2023年净利润是600亿,如果超出了,就当是惊喜。

那么假设依然拿500亿出来分红,500亿/5700亿=7.46%

也就是在当前的市值下,神华很轻松地能让股息达到7.46%,这也已经很高了。

而且重点是公司账上依然还有那么多现金,下一年还能继续保持这个分红能力。

如果7.46%的收益能看得上,不管未来市值跌多少都没关系。

在这个基础上假设跌一半,价格跌成16,8元,市值3350亿,这足够狠了吧。

那么依然分红500亿,500亿/3350亿=15%

谁敢说有个什么东西确定15%的收益率?

所以即便市值腰斩,即便以后也涨不起来,那又如何。

既然是作为底仓,那就是短时间内不卖,那就一直拿着享受高股息呗。

那问题来了,凭什么觉得中国神华未来也能保持这个业绩?

如果没有业绩支撑,那还谈什么分红。

有两点可以参考。

第一、神华有史以来,从未亏损。

即便是在2015年,煤炭价格跌到近300元/吨的时候,全行业亏损,连陕西煤业都不例外,亏损了23.5亿,然而神华还有233亿的净利润。

以及554亿的经营现金流净额。

什么原因让神华这么坚挺?

因为他的成本最低,到现在依然是。

新疆的露天煤矿开采成本确实低,但是运出来成本就高了。

那未来还会不会出现类似2015年的情况?

毕竟煤炭价格如果大幅度下降,神华虽然不会亏损,但是肯定影响分红。

我觉得不会。

我前几天在分析华能水电的时候,详细讲了我们的电改历程。

2015年之前,不管是电力市场,还是能源市场,其实都比较混乱,所以出现很神奇也很不合理的想象,不但煤炭亏,连电力也亏。

煤炭主要用来发电,理论上煤炭价格低,电力应该赚钱才对。

这纯粹是管理和制度的问题。

所以2015年颁布了著名的「电改9号文件」,从此之后,我们的电力市场和能源市场,就达到了稳定和平衡。

也就是从这以后,煤炭企业与电力企业之间,就达成了双方共赢的「长协价」模式,你们都没有定价权,发改委说了算,反正让你们都赚合理利润就行。

神华未来保持3亿吨的产量完全没问题,也就是只要每吨有100元的净利润,那神华就可以赚300亿,有200元/吨的利润,就赚600亿。

100~200元的利润空间很难吗?

并不难,煤炭市场价少说也要比神华的长协价高100~300元。

那为什么煤炭价格不会再像以前那样跌到全行业亏损?

因为需求是稳定的,我们的火电站主要集中在东南沿海,因为耗能大户都在这。

现在火电装机量虽然增速是放缓的,但依然还在增长,每年依然还需要发那么多电。

不说未来多少年新能源电力会怎么样,总之近几年肯定是没问题的。

既然需求不会变,又有高层掌控全局,那么煤炭价格就跌不到哪去。

除非存心想要电力赚钱,这不现实,都是亲兄弟,不存厚此薄彼。

至于降电价的大任,那是多年以后新能源的事情。

那么从这个角度来说,中国神华未来依然有很强的赚钱能力和分红能力。

三、利用波动

下面再换个角度,如果不把神华当底仓呢?

也就意味着能不能赚市值增长的收益?

当然可以,但是对能力要求会高一点。

任何公司未来的价格走势无非只有三种,要么波动上涨,要么横盘,要么波动下跌。

这个时候需要判断神华未来长期的趋势。

只能是长期,短期价格没人能预测。

但是判断长期趋势也是一个比较复杂的问题,关系到经济、行业、政策等等东西。

我这里就不讲我的判断依据了,不然内容太多了。

比如中国神华涉及到全球煤炭、电力和海运等等问题,这都是风险和变数,需要考虑。

上图是我随手画的一个趋势图。

我认为未来中国神华大概会是这么一个走势,只是表达一个波动向上的意思,没有预测的意思。

这里面的波动可能会更剧烈,甚至腰斩也不是不可能。

有没有参照物?

有,那就是长江电力。

长江电力从2014年之后,一直涨到现在,有没有去想过里面的内在逻辑?

如果想通了,那么就能理解神华的趋势。

当然两家公司不一样,一个水电,一个煤炭+火电。

如果只是简单地认为,碳中和会让火电淘汰,水电和新能源电力是未来的主力军,煤炭不会用来发电了。

那说明还没有真正看懂「能源」这个行业,不建议碰这类企业。

当然不要误解,长江电力2014年从4元涨到现在的23.53元,10年翻6倍。

并不意味着中国神华10年后就肯定涨到超过200元。

还是那句话,没人能预测价格,明天的不行,10年后的也不行。

那还如何赚市值增长的收益?

要记住,不能预测,不代表不能利用。

这也是我经常讲的,不管选什么公司,一定要给他算一个区间值。

也就是在你的认知范围内,这家公司什么价位算便宜,什么价位算贵,而且还要动态调整。

如果基于中国神华未来整体上会是增长趋势,那就意味着只要到了你计算的便宜价格,就可以放心的买,同时还可以放心的等他涨到贵的价格,因为一定会等到。

当然中国神华只是一个例子,任何公司如果想要有比较好的收益,都应该这样。

如果你认为神华未来再也不会涨了,那也没关系,说明这不是你的菜,换一家即可,逻辑一样,万法相通。

但是这里面有一点很重要,就是管住自己,只赚认知内的钱,千万不要贪。

比如你觉得神华现在33.62元的价格是贵了,那么就应该毫不犹豫卖掉,千万不要抱着侥幸心理,说不定还会再涨一点。

说不定这一次真涨了一点,但是很可能某一次,就变成30了。

即便真涨到40元,要么是市场严重出错,要么是超出了你的认知范围,都应该要认。

而且要熬得住,要知道跌破你计算的加仓点位,不是有可能的事情,是一定的事情。

等跌破的时候,只有两个选择,要么视而不见,要么继续加仓降低成本。

要是扛不住跑了,那就没办法了。

这个还不算很难,关注我的读者朋友里面应该大部分都能做到。

更难的地方在于要动态调整,或者说阶段性调整。

比如你这次计算的价位是30~50元,那么成功利用完这一波之后,就要考虑,需不需要调整?

长期来看肯定是要调整的,不然还怎么波动向上或者向下。

这个就需要比较深的功底,那就回到了文章开头部分所说的内容。

再次申明,上面的数字仅仅只是举例,不能做参考依据。

以上两种方式,执行好了,都能让你立足于10%的赚钱人群里面。

差别在于前一个的收益相对低一点,但是稳,后一个的收益至少是前一个的2到3倍,但是有风险。

最大的风险在于时间上的不确定性,可能要拿在手里比较长的时间,熬不熬得住是个问题。

如果选择能力不强,等这家公司到了高位卖掉,下一家不知道选什么,也是个问题,你总不能期待刚到高位,很快又跌到低位。

不过终归来讲,控制风险是第一,机会一直会有。

关于中国神华的更多观点,放在专栏里了。

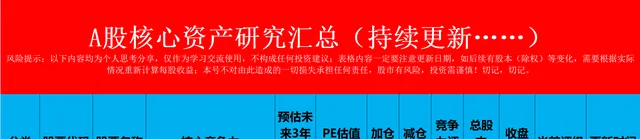

我做了下面这张【A股核心资产研究汇总】表,里面精选了上百家优质的龙头公司,并附数万字的分析方法。

所有分析过的公司都会在上面这个表里更新数据。

一起探索企业基本面的研究,收获必然巨大。

小拇指,发财手点个赞......