【 摘要 】天风证券:联储降息或将引起二次通胀;兴业基金:A股最核心还是流动性问题;华泰证券:长债追涨性价比不高。

一、宏观经济

1. 广发证券:八月信贷偏弱,逆周期政策仍是后续关键

广证券郭磊表示,8月社融总量略超预期,可能对应着在于季度以来稳增长需要有所上升的背景下,金融条件边际有所企稳;不过从社融结构、M1等指标来看,目前融资偏弱的状况仍待实质性改变。央行负责人解读8月金融数据时指出"加大调控力度,着手推出一些增量政策举措",逆周期政策仍是后续关键,潜在的政策空间包括降准、降息、调整存量房贷利率、扩大对收储的政策支持,以及一线城市房地产金融政策的继续调整。

2. 天风证券:联储降息或将引起二次通胀

天风证券宋雪涛指出,8月美国核心CPI超预期,或许不会改变9月联储开启降息周期的决定,因为联储行动的逻辑更多可能政治因素,而非经济因素。且更重要的是,它意味着美国依然具备再通胀的基础。如果连续降息,美国经济将出现再通胀。

3. 华福证券渐进式延迟退休政策点评:适应人口发展新常态

华富证券燕翔表示,本次渐进式延迟退休政策改革是自1951年确定法定退休年龄以来的首次调整,为适应我国人口发展新形势,充分开发利用人力资源,主要调整有三个方面:一是逐步延迟法定退休年龄,二是逐步提高最低缴费年限,三是实施弹性退休制度。本次改革采取渐进式延迟退休和弹性退休相结合的方式,在统一实施延迟退休基础上,允许职工达到最低缴费年限后可以自愿选择弹性提前退休,也可以在单位与职工协商一致的前提下弹性延迟退休,有助于满足劳动者工作生活安排的多样化需要。

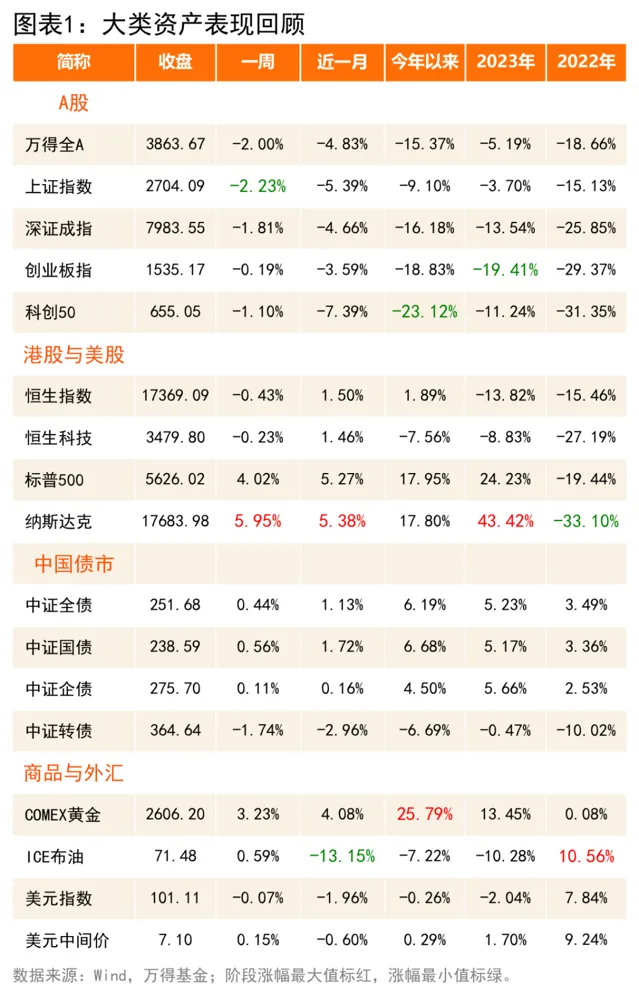

二、权益市场

1. 兴业基金:A股最核心还是流动性问题

兴业基金邹慧表示,当前A股市场最核心的还是流动性问题,估值已经处于历史低位水平,流动性问题解决之后,市场才会有增量资金介入各种主题。在市场持续磨底的过程中,基金经理关注到了大资金入市增持、上市公司管理层积极回购以及提高分红力度等因素带来的积极信号,但市场或许仍在等待相对明确的方向。

2. 永赢基金:关注具竞争优势低估值龙头公司

永赢基金许拓认为,虽然当前市场环境下投资难度较大,但有利因素也在不断积累,比如股票市场的估值水平较历史估值明显偏低,且流动性保持合理充裕状态。另外,高质量发展导向下,存量资产的回报会逐步回升,龙头公司的股东回报也可能提升等。将继续在供给侧有明显变化的行业中,关注那些具有竞争优势的低估值龙头公司。

3. 富国基金:看好A股大盘股市场表现

富国基金苏华清指出,从今年市场整体走势来看,被动资金、保险资金等增量资金或成为决定今年市场风格的关键因素,而经济预期变化则是决定市场上下方向的关键变量。展望未来,从上市公司盈利周期、市场流动性的变化、估值角度、政策角度四个维度看好A股大盘股的市场表现。

三、固收市场

1. 华泰证券:长债追涨性价比不高

华泰证券张继强表示,近期央行表态频率有所增加,稳增长压力看似有所加大,叠加美联储降息在即,债市总体表现偏强,十年国债利率已经降至2.1%以下。长债追涨的性价比不高,推荐存单和5-7年利率债,降准降息等落地后,可以考虑兑现部分长端利率获利并防范后续扰动。

2. 华安证券:政府债供给或难扰动利率下行

华安证券颜子琦认为,在未增发特别国债的情况下,年内国债的供给压力不大、政金债供给或难偏离往年均值,地方债供给或加大放量,以新增专项债为主,但历史上地方债集中放量时期并未与利率的趋势性上行明显对应,且利率上行斜率也不高,四季度债市回调更多是受到资金面压力(节假日因素、税期延后等),当前非银有钱的格局仍在持续。因此年内利率债的供给或难扰动利率下行,但仍需警惕理财提前回表、续发债券的新一轮"砸盘力量"、以及监管政策等超预期因素所带来的债市回调压力。

3. 前海开源基金:债市短期震荡长牛格局延续

前海开源基金林悦称,从基本面看,出口短期下行压力不大,地产仍处下行周期,基建增长乏力,债市短期震荡长牛格局延续。券种配置上利率打底+信用波段,曲线策略上哑铃打底+子弹波段,久期打底杠杆增厚,回撤控制下二者选其一。

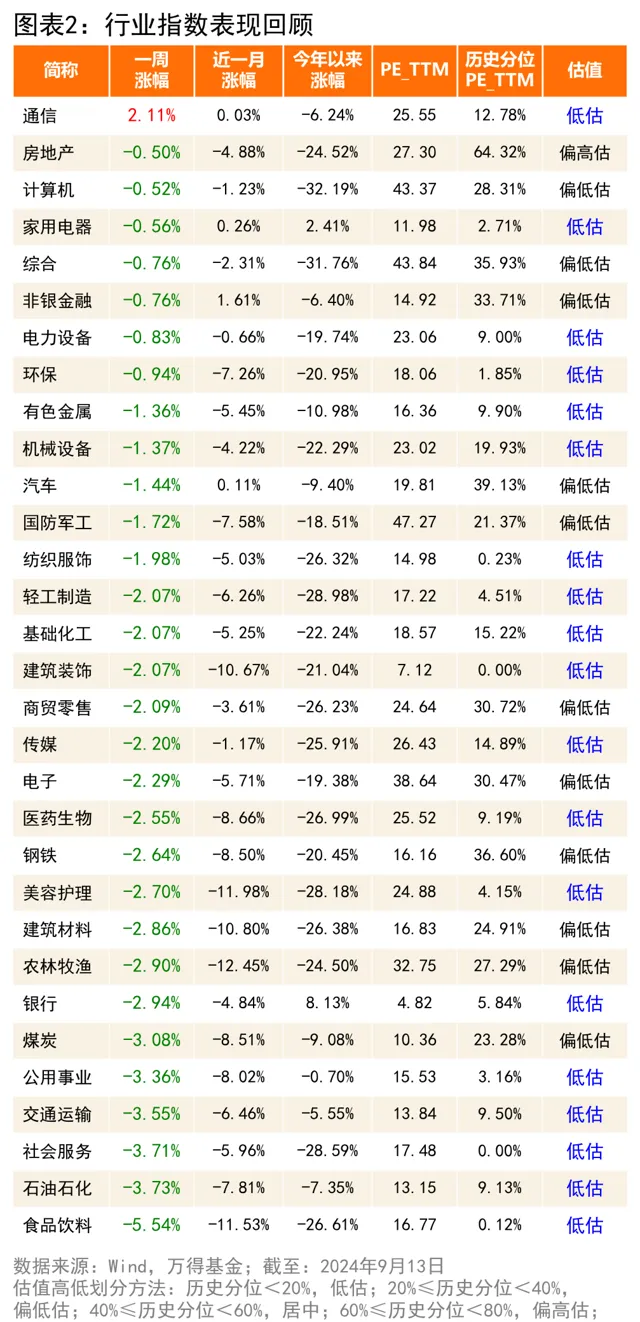

四、行业研究

1. 银河基金:半导体产业处于上行周期初始阶段

银河基金郑巍山表示,本轮半导体产业的库存周期演绎得较为充分,除了手机、电脑或存在季度性补库机会,其他智慧物联、家电、汽车等或处于平缓消化和平缓过度的状态。总体来说,行业已经见底,目前或处于上行周期初始阶段。与此同时,人工智能、新能源汽车、智能制造、物联网等新兴产业的加速发展,或成为推动半导体市场持续前行的新动能,由此带来半导体市场需求持续增长,促进半导体企业蓬勃发展。

2. 国泰基金:地产行业处于下降周期尾声

国泰基金黄岳指出,从周期上来看,地产目前处于从2021年以来的向下周期的尾声,未来的主要转折点就是美联储降息带来的总需求改善和出口改善。在周期尾声的时候无需考虑未来的驱动因素,最后都会因为各种各样不同的原因导致市场回升。A股最大的特征就是跌多了就会涨。但是如果要迎来持续性的上涨,历史上绝大多数情况都要配合基本面的改善。当前地产行业处于下降周期的尾声,属于布局比较好的时点。

3. 中庚基金:双节消费不及预期拖累食品饮料板块

中庚基金称,当周计算机板块涨幅较大,一方面由于前期市场风险偏好下滑明显,板块前期跌幅较大,估值处于相对低位,另一方面主要是受到OpenAI新发布的o1模型催化所致。

食品饮料板块跌幅较大,主要由于中秋旺季临近,渠道反馈经销商打款进度一般,部分品牌动销下滑幅度较大。在终端需求持续偏弱情况下,行业持续进行费用投入,后续相关企业净利率存在下行风险,市场信心不足,食品饮料板块相较其他消费子板块风险释放尚不充分,因而板块跌幅较大,后续可关注龙头酒企批价表现、Q3业绩情况及明年春节消费情况。

01