來源:中糧期貨研究中心

美國大選已經進入最後階段,最後結果究竟如何是全球市場關註的焦點,其中一個重要的內容就是對貿易的影響。具體來說,若杜林普重回白宮,其激進的關稅政策將對全球、尤其是中國的貿易產生巨大的影響。本文將以第一次2018-2019年美國采取激進貿易政策對集運美線市場產生的影響為基礎,對接下來1-2年的美線市場進行展望。

一

第一次美國加關稅對集運美線的影響(2018-2019)

若想更好地判斷美國加關稅對集運美線市場的影響,就必須回顧一下上一次2018-2019年間美國加關稅時的市場變化。

2018-2019年,杜林普政府根據美國貿易法的201、232和301條款對其進口商品征收關稅;而實際上進入2021年拜登開始執政後依舊保留了杜林普的關稅政策。展開來說,(1)201條款是對洗衣機和太陽能電池板加征了關稅(2018年2月);(2)232條款是對鋼材和鋁產品加征了關稅(2018年3月);(3)301條款的加征關稅範圍和金額都遠大於前兩個條款,因此此條款從2018年7月開始到2019年5月,一共進行了4次征稅,包含了電子產品、機械器材、紡織品和玩具等商品類別——同樣是中國向美國出口商品中占比較大的類別。

基於此,可以從貨量和運價的變化來看關稅政策對中美貿易的具體影響。

從邏輯上來說,面對關稅政策的變化,貨主會先采取提前出貨的規避風險策略,這會造成貨量和運價在一定時間的上移;隨後關稅的負面影響才開始真正體現在需求的轉弱上,並帶動運價開始向下。

先從總貨量上來看,2018年美國進口貨櫃2404.3萬TEU,環比增加了7.4%;而2019年進口了2387.1萬TEU,環比略減0.7%。再從美國從亞洲的進口上來看,2018年美國進口了1924.1萬TEU,環比增加了6.6%——顯著高於過去6年平均4.0%的增長率;而2019年美國從亞洲進口了1879.4萬TEU,環比減少2.3%。——數碼的明顯區別表明美國的關稅政策雖然對其從亞洲(中國)的進口產生了較大的負面影響,但是並沒有影響其整體的進口水平,其從墨西哥、加拿大增加的進口對從亞洲那裏的缺口進行了彌補, 這也反應出全球貿易格局出現的重大轉變——參與貿易節點的增多和運距(成本)的增加。

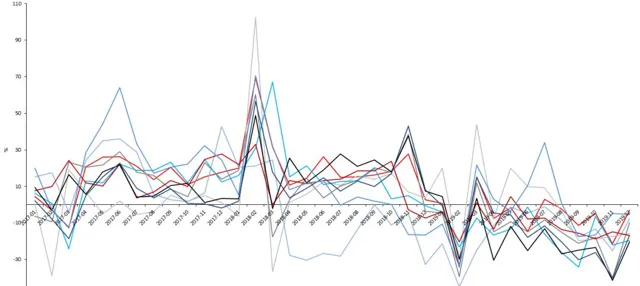

再從貨量分項上來看,圖1展示了中國向美國出口貨物中占比較大的類別的同比變化走勢,這些貨物基本上屬於耐用品,也基本上透過貨櫃進行運輸,因此也可以基本體現出中國向美國出口貨櫃不同貨物類別的變化趨勢。可以看到,在2017-2019年間,各類貨物整體的變化呈現下滑態勢,且2018年的變化水平基本與2017年持平,約在20%上下;但在2018年末至2019年全年的時間裏出現了明顯的整體下移的變化,整體下滑至-30%上下 ——這說明加關稅整體上對集運需求端的重要組成部份的耐用品商品類別的影響是尤為顯著的。 進一步來說,2018年,鋁制品、玩具和體育用品出現了較為明顯的跌幅,這主要受到了232條款的影響;2019年,汽車及相關零部件出現了較為明顯的跌幅。

圖1:中國→美國出口貨物分項同比

數據來源:iFinD , 中糧期貨研究院

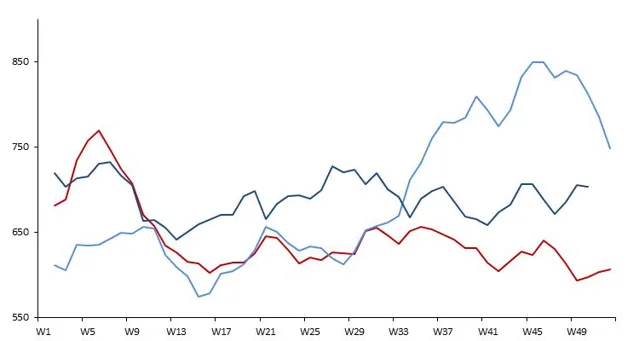

最後從運價上來看,以中國→美國西海岸航線的CCFI為例,從圖1可以看到運價從第二季度開始進入傳統旺季後出現了較大的趨勢性向上行情,增幅在40%以上——這與上述提及的301條款開始生效的時間基本吻合——體現了貨主提前出貨的避險心理。而在進入2018Q4運費出現拐點從絕對高位回落後,在接下來2019年整個一年內變在一個相對較低的水平震蕩,全年波動在100點之內,反應市場已對中美貿易摩擦的負面影響進行了充分的反饋。

圖2. CCFI:美西航線

數據來源:iFinD , 中糧期貨研究院

二

杜林普新關稅政策的影響

目前,杜林普對外宣稱的其入主白宮後的對外關稅政策大致為:取消中國的永久正常貿易夥伴關系,對除中國外國家的進口關稅稅率加收10%,對中國的進口關稅稅率提升約60%左右的水平,對中國在墨西哥生產的汽車征收100%的關稅。很明顯,可能到來的新一輪的美國的貿易保護政策的力度將高於2018-2019年,其對集運貨物的負面影響是全面的—— 從301條款的影響來看,需求彈性較大的耐用品將受到較大程度的負面影響,這自然對集運的需求端來說是一個糟糕的訊息。

因此,根據第一部份的敘述,借鑒集運美線2018-2019年的走勢,若杜林普果真入主白宮,明年的市場在短期內可能仍有值得期待的階段性上漲行情出現,漲幅和持續時間或受限於供給端運力的過剩和美國整體需求的下行—— 漲幅或小於2018年的40%,持續時間或為1-2個季度。 而後在出貨潮結束後關稅負面影響逐步顯現,運價在寬松的基本面格局中或出現較大程度的跌幅,且此下行的弱勢表現很可能會持續蔓延至2026年。