本土紙業巨頭,261億港幣「賣身」印尼富豪,正式成為外資企業,一樁跨國收購案就此收尾。

3月11日,維達國際釋出公告,新加坡金鷹集團旗下亞太資源集團,以每股23.5港元的價格完成了對維達國際的收購,本次收購總價值261.026億港元(約合240億元人民幣)。而要約收購中所列舉的先決性條款已經全部達成,要約已經宣布為無條件。

該筆交易為目前中國紙品行業最大的股權交易之一,或成為2024年亞太地區金額最大的快消行業並購案例。

訊息一出,#紙業巨頭維達261億被收購#的詞條登上熱搜,不少網友直呼:老字號也被偷家了,再也不買維達了。

年收入近200億元的國民紙巾品牌維達,為何決定「賣身」?

曾經的紙業老字號

誕生於廣東江門

現在的維達國際,實際上來自廣東。

廣東江門人李朝旺,用30多年成就一個國民紙巾品牌。

1958年,李朝旺出生於廣東省江門市,1976年結束知青生活後回到老家,成為當地一家造紙廠的工人。勤奮聰明的他不到27歲,就成為了該造紙廠的廠長。

彼時的李朝旺,不僅把造紙廠的生意做得紅紅火火,還接手了一家虧損的日用品廠和其他兩家小廠,合並後於1985年成立了新會日用工業品廠——這就是維達的前身。

整合工廠後的壓力,讓李朝旺不停琢磨怎麽賺錢。有一天,他發現客戶用的一種小包紙巾好用又方便,廣東一帶沒見過這種紙巾售賣。這款紙巾的包裝上印著「上海利民造紙廠」字樣,於是他專程去上海找到這家工廠,說服對方拿到了紙巾的代理權。靠著代理生意,不到2年時間,李朝旺不僅還清了之前日用品廠的欠債,還小賺了一筆。

但做代工,始終難以獲得主動權。為了構建企業核心競爭力,李朝旺帶上6位得力幹將,報了培訓班,系統學習生產、銷售、設計等知識。終於在1987年,推出了一款名為「威牌」的面巾紙,售價一毛錢一包。為了快速將產品賣出去,李朝旺創意性地提出在包裝上「給商家們打上logo」,於是威牌紙巾得以在高端酒店等市場快速推廣。

1990年,李朝旺申請了「維達」商標,當初的小工廠也更名為維達集團。為了進一步擴大生產,1993年李朝旺建立了屬於自己的造紙廠——維達紙業城,並從日本引入一條能年產1萬噸的造紙生產線,成為國內第一家采用100%進口原木漿的廠家。據媒體報道,當年維達的營收就超過了1億元。

在廣東站穩腳跟的維達,開始向全國範圍擴張,陸續在湖北、北京、四川、浙江等地建立生產基地。1999年,李朝旺又從美國引進價值千萬的全自動器材,以此形成自己的成本和產品優勢;2000年,維達一舉拿下了麥當勞的訂單,成為其中國區唯一紙巾指定供應商;2005年,維達進一步重投香港市場,砸下600多萬元請沈殿霞代言,據悉當年業績直接翻了一番。

2007年7月,風頭正盛的維達以「維達國際控股」為主體在香港上市。上市當天,維達股票價格上漲39%,募集資金近13億港元。

利潤同比大跌超六成

前控股股東意欲離場

上市初期,維達股價一路高漲,直到2021年。

維達在2021年財報中提到,全球範圍原材料成本大幅上漲及市場競爭激烈促銷壓力加大,使維達紙巾業務的毛利率及業績溢利率分別下降至35.4%及12.4%。2022和2023年財報也表示,原材料價格雖然已顯著回落,但由於需要時間消化前期采購的原材料庫存,這給利潤率還是帶來了一定的負面影響。

2020-2023年,維達的銷售成本為102.89億港元、120.79億港元、139.34億港元和147.48億港元,分別占當期營收的62.31%、64.68%、71.76%、73.74%。其中大半為原材料成本,為74.44港元、85.86億港元、103.01億港元、110.87億港元,分別占當期營收的45.08%、45.97%、53.05%、55.44%。

成本上漲帶來的壓力是行業性的。為了降低成本、提升盈利水平,頭部幾家企業近年來屢次提價。

漲價之余,維達開始琢磨起了高端品牌的打法,但似乎並不理想。

2023年維達國際歸屬於母公司股東凈利潤2.53億港元,同比下跌64.1%。對於盈利大幅下滑,公司的解釋是:「受到通脹壓力以及市場競爭加劇的負面影響。原材料價格雖然已顯著回落,但由於需要時間消化前期采購的原材料庫存,對利潤率帶來了一定的負面影響。」

由於維達的生活用紙業務占比較高,不管是提價還是發展高端化都「治標不治本」,不足以抵消原材料價格變動的影響,想徹底解決問題必須另謀出路。

這時,從國貨,「賣身」成為外資品牌,或成為另一種選擇。

2023年4月,當時維達的控股股東、瑞典個人護理制造商Essity釋出公告,表示由於未達到長期價值創造,擬減低消費類紙巾業務占比,正啟動策略性檢討手上的維達持股及歐洲的私人品牌消費性紙巾業務,借此尋求不同選擇。據2022年財報,Essity的持股比例為51.59%,為維達當時第一大股東。

2007年維達上市前,Essity的母公司愛生雅就已入股,並於2008年3月及2012年4月兩度增持,持股比例攀升至21.68%,成為維達當時的第二大股東。2013年9月,愛生雅以86.48億港元收購了維達近3億股,持股比例攀升至51.40%,從而一躍成為控股股東。

業內分析指出,雖然Essity是維達的絕對控股股東,但實際並不參與日常經營,只視作為一項財務性投資,所以在當全球經濟發展趨勢可能發生重大變化的時候,遠在北歐的Essity選擇調整投資組合、減持維達國際既不影響日常經營,也符合當前市場環境的變化。

Essity釋出公告透露有意離場不久,全球硬木紙漿生產商SuzanoSA、貝恩資本、CVC、DCPCapital,以及兩大印尼財團金光集團和金鷹集團等多家企業就前來競購。

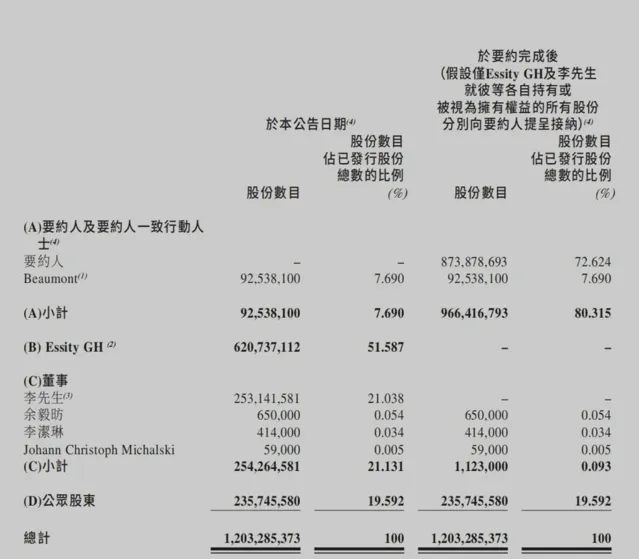

2023年12月,維達釋出公告,新加坡金鷹集團旗下亞太資源集團提出以23.5港元/股的價格,收購Essity和李朝旺合計持有的72.62%股份。2024年3月8日,維達公告了更多要約收購詳情,明確要約收購總金額約為261億港元。

前印尼首富「相中」維達

創始人李朝旺套現59.46億港元

亞太資源集團是何來頭?竟出得起261億港幣買一個國貨紙巾。

此次入主維達的金鷹集團,背後有著華裔富商陳江和的身影。

公開資料顯示,亞太資源集團是全球領先的林漿紙一體化制造商,年生產能力為紙漿280萬噸、紙115萬噸。據悉,其與全球最大的纖維素生產商賽得利Sateri、亞洲第一家林漿紙一體化生產商APR同為新加坡金鷹集團旗下公司。

金鷹集團由印尼富商陳江和(Sukanto Tanoto)持有,目前是印尼最具影響力的財團之一,不過該集團總部曾在1997年亞洲金融危機期間遷往新加坡。

陳江和本身也在做紙制品產業鏈的生意,APRIL本身即是全球主要的紙漿及紙制品生產商之一。祖籍福建莆田的陳江和,年輕時繼承了家族企業,在上世紀70年代石油危機中借助與印尼最大的石油公司Pertamina合作機遇進入油氣行業和建築業,隨後進入棕櫚油、造紙領域。

隨著陳江和控制的金鷹集團業務規模的不斷擴大,2006年陳江和首次成為了印尼首富。

為何前印尼首富會「相中」中國本土紙巾巨頭?這背後有兩大深層次原因。一位消費行業業內人士告訴記者,首先中國消費市場與東南亞原料市場產銷協同。

據介紹,金鷹集團紙漿業務的重點區域在印尼,而印尼是世界上森林資源最發達的國家之一,擁有豐富木材和紙漿資源,這為印尼的紙巾行業提供了充足的原材料供應。

「再者,作為世界上最大的紙巾消費市場之一,中國也具有巨大的市場潛力。」上述人士提及。

華泰證券一份研報顯示,生活用紙行業總體的競爭格局趨於激烈,結構上呈現兩極分化。四大頭部企業(維達國際、恒安國際、金紅葉和中順潔柔)占據顯著領先地位,2013年—2022年四大頭部企業產能規模在全行業的占比從33%逐步降至29%,但零售市場份額從30%提升至32%。

面對市場競爭以及上遊原材料的不斷上漲,維達國際當前也遭遇了瓶頸期。在凈利潤層面,維達國際2020年—2023年凈利潤增速分別是64.7%、-12.59%、-56.91%、-64.16%。

在業內看來,背靠金鷹集團在能源、紙漿、原紙等上遊供應鏈和連結全球產業資源的優勢,維達對上遊木漿環節的價格動態反應將更加靈敏。

在亞太資源集團拿下維達國際後,維達國際創始人李朝旺也正式卸任董事會主席,按其2.53億股持股數量計算,李朝旺家族本次套現金額約為59.46億港元。

至此,維達國際也將正式進入「金鷹」時代。

3月22日晚間維達國際釋出的公告稱,維達國際及要約人Isola Castle Ltd(新加坡金鷹集團旗下的亞太資源集團間接全資子公司)聯合公布,3月22日下午,要約人已就10.04億股收到有效接納,分別占維達國際要約股份約90.40%及已發行股本約83.45%。

公告稱,由於要約人根據要約已收到不少於90%要約股份的有效接納,故於要約截止後,要約人將行使其權利,按照要約價每股23.50港元強制性收購余下要約股份,從而私有化公司。強制性收購程式完成後,維達國際將成為要約人的全資附屬公司,並將申請撤銷在港交所的上市地位。

有國貨「外嫁」遭尷尬

有國貨選擇抱團堅守

維達國際收購案吸引眾多關註的同時,一份來自中順潔柔的內部信傳出。

「當下,我們正面臨著非常復雜的市場環境,原材料價格居高不下並且走勢復雜,行業產能嚴重過剩,價格戰沒有最低只有更低,行業格局的變化正在暗潮湧……作為一個連續經營46年的中國企業和國貨品牌,我們一定要看到中國的經濟環境和消費市場,充滿著挑戰性機會。」在內部信中,中順潔柔董事長劉鵬這樣說道。

與維達選擇「賣身」相反的,同為紙業巨頭的中順潔柔選擇重倉加碼國貨賽道以解行業之困。

早在2023年的「國貨商戰」時,潔柔就第一個提出組建「國貨聯盟」倡議。在2023年中順潔柔45周年慶典上,潔柔拉高國貨團建的熱度,推出有眾多國貨品牌logo的45周年客製版紙巾,還邀請鴻星爾克、蜂花、馬應龍等高管及負責人共同點亮廣州塔「小蠻腰」的大屏,打出「每一個良心國貨都值得被看見」。

老國貨在承壓向前路上,是堅守情懷還是「賣身」外資,是分岔路口上不同的選擇:過去的國民品牌大寶,在2008 年被賣給了美國強生,成為了由強生 100% 控股的美國品牌;曾經凝聚「民族力量」的中國電池產業巨頭南孚電池,被摩根士丹利收購後轉賣給南孚曾經的手下敗將——美國吉列,隨後即結束海外市場;曾經是中國馳名國產品牌的哈爾濱啤酒,但卻被美國釀酒商安海斯公司(AB)收購……

這些選擇,有的成功,有的敗筆,難置可否。在外資企業深度參與中國經濟的現在,國貨企業想要活下去,闖出來,勤練內功,依然是不變的真理。

主持人|記者 孫綺曼

來源|中國基金報、第一財經、南方都市報、中新經緯、億歐網、人民日報