來源:@經濟觀察報微博

經濟觀察網 李曉丹 實習記者 姚榕琰/文 一系列提振經濟政策出台,仍然需要註意的經濟訊號是,制造業景氣度有待繼續提高。進一步擴大企業投資生產,要透過更加有針對性的逆周期政策來促進實體融資意願回暖。

宏觀數據顯示,2024年9月CPI同比與上月相比有所下降,為0.4%;PPI由-1.8%回落至-2.8%;制造業PMI由49.1%提升至49.8%;固定資產投資保持在3.4%;新增人民幣貸款15900億元,較上月增加6900億元;M2增速走高0.5個百分點,增速為6.8%。

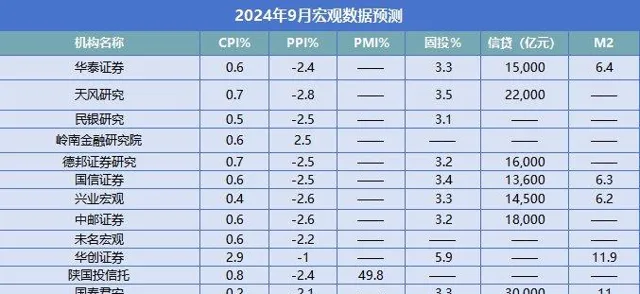

由【經濟觀察報】發起的「經濟觀察報月度觀察」,每月釋出一次。本次共有12家機構參與月度宏觀數據預測。

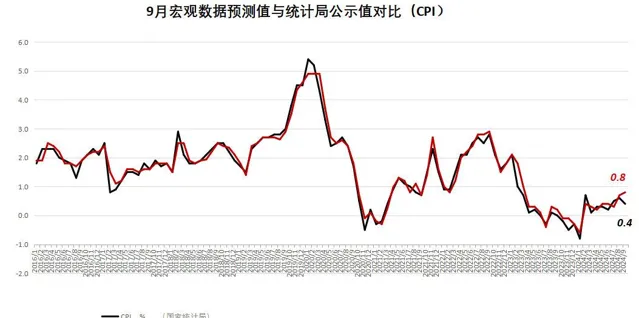

CPI:核心通脹連續回落

CPI公布值(同比):0.4%

前值:0.6%

CPI預測值(同比):0.8%

招商銀行研究所所長譚卓點評: 9月CPI通脹同比增長0.4%,需要關註的是,核心CPI連續回落。9月核心CPI環比下跌0.1%,弱於歷史季節性區間,同比增長0.1%,連續3個月走低。從結構看,服務與商品價格均偏弱。服務方面,雖然高頻數據顯示中秋節出行高景氣,但仍表現出量強於價的特征,旅遊價格環比大幅下跌6.3%,同比自2021年6月以來首次為負,9月回落至-2.1%。教育服務價格環比增長0.9%,其他服務價格大多與上月持平。商品方面,「以舊換新」政策推動下,交通、通訊工具、家用器具價格環比增速分別為-0.1%、-0.6%、-0.2%,降幅較8月收窄。

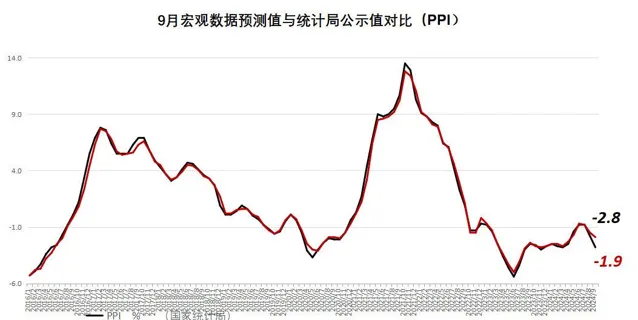

PPI:受大宗價格波動及國內需求不足影響

PPI公布值(同比):-2.8%

前值:-1.8%

PPI預測值(同比):-1.9%

中銀國際證券宏觀首席分析師朱啟兵點評: 9月PPI環比下降0.6%,同比下降2.8%。9月份,受國際大宗商品價格波動及國內市場有效需求不足等因素影響,PPI環比降幅收窄,同比降幅擴大。從同比看,40個工業行業大類中,黑色金屬冶煉和壓延加工業、石油和天然氣開采業、石油煤炭及其他燃料加工業、非金屬礦物制品業、農副食品加工業、化學原料和化學制品制造業、電氣機械和器材制造業、煤炭開采和洗選業,8個行業合計影響PPI同比下降約2.04個百分點,超過總降幅的七成,對PPI的下拉作用比上月擴大0.74個百分點。同時,生產端暫時未見顯著好轉,9月PPI環比下降0.6%,受生產資料價格拖累,連續四個月環比下降,8月和9月環比下降振幅較6月和7月有所放大,其中既有內需疲弱的影響,也有全球大宗商品價格波動較大的影響。

PMI:制造業景氣度有待繼續提高

PMI公布值(同比):49.8%

前值:49.1%

PMI預測值(同比):49.8%

聯儲證券研究院院長助理、研究員沈夏宜點評: 9月制造業PMI為49.8%,比上月提高0.7個百分點;非制造業PMI為50%比上月降低0.3個百分點。制造業PMI季節性改善,景氣度回升,但仍連續落入榮枯線以下,指向制造業景氣度有待繼續提高。需求端,新訂單指數邊際改善,但仍低於榮枯線;在手訂單指數邊際下降,且低於榮枯線,指向制造業有效需求景氣度不足。供給端,生產指數等位於榮枯線以上,指向制造業生產端景氣度提高。庫存方面,原材料和產成品庫存均位於臨界點以下,指向企業補庫景氣度不足。價格端,原材料購進價格和出廠價格均位於榮枯線以下。貿易端,新出口訂單指數位於榮枯線以下,進口指數位於榮枯線以下。

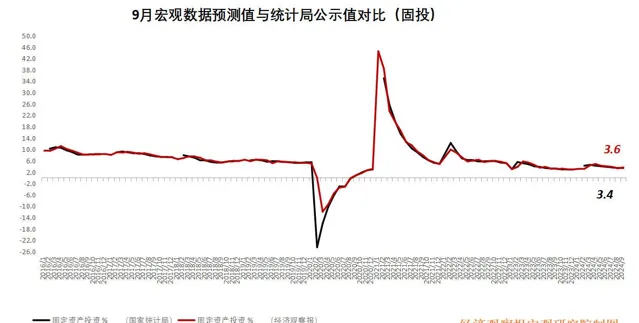

固投:逐步企穩

固投公布值(同比):3.4%

前值:3.4%

固投預測值(同比):3.6%

民生銀行團隊宏觀中心主任王靜文點評: 1—9月固定資產投資同比增長3.4%,與1—8月持平。我們測算的當月同比增速為3.4%,較上月的2.2%有所改善。9月季調環比0.65%,連續第二個月改善。總體來看,9月固定資產投資有企穩跡象。三大支柱中,不含電力的狹義基建投資1—9月累計同比增長4.1%,較1-8月回落0.3個百分點,當月增速為2.2%,較上月略有加快。廣義基建投資累計同比增長9.3%,高於1—8月的7.9%,當月同比增長17.6%,為2021年4月以來的最快增速,顯示出水、電、燃氣等中央主導的基建投資增速較快。

制造業投資1—9月增長9.2%,較1—8月回升0.1個百分點,當月增速為9.7%,回升至4月以來的最高水平。通用器材制造等受益於「兩新」政策的行業增長加快。

房地產開發投資1—9月累計同比-10.1%,較1—8月小幅收窄0.1個百分點,今年以來首次出現增速回升。9月當月同比增速為-9.4%,較8月收窄0.8個百分點。主要由於建安工程和器材工器具購置增速改善,但購地支出仍在下滑。

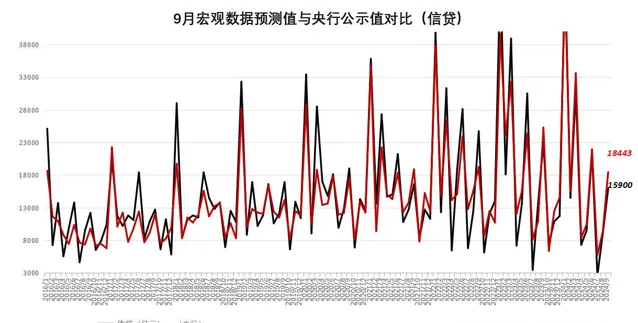

信貸:進一步擴大企業投資擴產

新增信貸公布值(同比):15900億元

前值:9000億元

新增信貸預測值(同比):18443億元

東方金誠首席宏觀分析師王青點評: 9月新增人民幣貸款1.59萬億元,環比季節性多增6900億元,同比大幅少增7200億元,拖累月末貸款余額增速較上月末放緩0.4個百分點至8.1%。企業貸款方面,9月企業中長期貸款和企業短貸同比分別少增2944億和1086億,新增票據融資規模則超出季節性,同比多增2186億,顯示銀行季末存在一定票據沖量現象,與當月票據利率維持低位相印證。主要原因是房地產行業延續調整,城投新增融資仍受限制,再加上終端消費疲弱,需求不足背景下企業投資擴產步伐遲緩,貸款需求缺乏提振。同時,整治資金空轉產生的金融總量「擠水分」效應在9月也仍有一定延續性影響,這尤其體現企業短期貸款繼續較大規模收縮方面。

居民貸款方面,9月居民短貸同比少增515億元,居民中長期貸款同比少增3170億元。在居民消費信心不足、商品房銷售低迷、存量房貸利率偏高導致居民提前償還房貸現象較多的背景下,居民短貸和中長期貸款需求持續受到抑制。

M2:促進實體融資意願回暖

M2公布值(同比):6.8%

前值:6.3%

M2預測值(同比):8.4%

川財證券首席經濟學家、研究所所長陳靂點評: M2 同比增速有所加快,較前值提高 0.5個百分點,除去年同比基數走低外,還受到財政支出加快支撐。「加大財政貨幣政策逆周期調節力度」的基調下,降準降息、降存量房貸利率、創設新的貨幣政策工具等貨幣政策已落地,財政政策協調配合,且除已公布財政政策外,其他政策工具也在研究中,「中央財政還有較大的舉債和赤字提升空間」。更大力度的逆周期調節政策有望接續發力,促進實體融資意願回暖。