出品 | 創業最前線

作者 | 孟祥娜

編輯 | 胡芳潔

美編 | 吳宜忠

稽核 | 頌文

在經歷了美國生物安全法案風波後,3月18日晚,藥明康德釋出了2023年財報,其業績再創新高——營收403億元,歸母凈利潤96億元。

財報中,藥明康德還披露了2023年度利潤分配方案,擬向全體股東每10股派發現金紅利9.8336元,共計分紅28.8億元,占年度歸母凈利潤的30%。

財報釋出後,華興證券、東吳證券等給予藥明康德「買入」評級。但這似乎並未提升投資者的信心。

3月19日收盤,A股藥明康德報50.81元/股,下跌4.87%,H股藥明康德報39.55港元/股,下跌7.5%。此後,藥明康德股價進一步下行,至3月22日收盤,A股藥明康德跌至47.91元/股。

作為國內醫藥CXO(醫藥外包)龍頭企業,藥明康德的一舉一動備受業內矚目。自1月下旬美國【生物安全法案】有關提案發酵以來,A股藥明康德的市值已經蒸發超600億元。

目前,美國【生物安全法案】草案落地時間線尚未明確,風波尚未平息。美國市場對藥明康德意味著什麽?不利因素影響下,藥明康德又將如何紓困?

1、「節衣縮食」效果明顯,凈賺96億創新高

藥明康德等研發外包企業的崛起,有其歷史背景。

新藥研發生產外包服務的誕生,可以追溯到上世紀70-80年代,而後續Biotech(通常為中小型企業,專註於生物技術的研發)的興起真正推動了外包行業的繁榮發展。到21世紀,新分子叠代加速,推動新藥研發支出增長,藥明康德等研發外包企業開始展露頭角。

作為全球醫藥行業一體化、端到端的新藥研發和生產服務商,藥明康德在亞洲、歐洲、北美等地均設有營運基地。

公司透過「CRDMO」(指端到端一體化小分子藥物醫藥外包服務)和「CTDMO」 (指一體化細胞和基因療法的外包服務)業務模式,服務範圍涵蓋化學藥研發和生產、生物學研究、臨床前測試和臨床試驗研發等領域。

從近五年來看,藥明康德業績呈現逐年增長態勢。具體來看,2023年,藥明康德營收403億元,是2019年的3倍;歸母凈利潤96億元,是2019年的5倍。

但從增速上來看,2023年,藥明康德的業績增速卻明顯放緩,營收增速由2022年的72%降至2023年的2.5%,歸母凈利潤增速也由2022年的73%降至2023年的9%。

2023年,藥明康德歸母凈利潤增速高於營收增速的原因則是「節衣縮食」。 2023年,其營業成本、研發費用、銷售費用分別為237.3億元、14.4億元、7億元,同比減少3.8%、10.74%、4.18%。

表現在員工數量上,也是大幅縮減。 2023年,藥明康德的員工共41116人,較2022年減少了3245人,員工人數同比下降超7%,且削減的大部份都是研發人員。2023年,藥明康德技術人員為33657人,較2022年的36678人減少了3021人。

對藥明康德而言,采取「節衣縮食」的策略,意味著公司在現階段更加註重成本控制和效益提升。這或許與公司並不樂觀的業績前景有關。

財報中,藥明康德預計2024年收入達383-405億元,剔除特定商業化生產專案後(主要指新冠帶來的業務),預計增長率為2.7%-8.6%。這也意味著,相較於2023年405億元的營收規模,2024年,藥明康德營收將出現下滑。

藥明康德也強調,2024年全年經營業績展望以公司在手訂單情況為基礎預測,並以全球醫藥行業發展平穩、國際貿易環境和主要營運所在地國家監管環境穩定等為前提,能否實作存在較大的不確定性。

2、傳統業務增速驟降,新業務放量

從營收結構來看,藥明康德的業務包括化學業務、測試業務、生物學業務、細胞及基因療法CTDMO業務、國內新藥研發服務部。

2023年,除新冠業務所在的化學業務板塊營收增速較2022年有明顯下降外,其他四個板塊營收增速同樣也在下滑。

其中,化學板塊增速由2022年的105%降至2023年的1%,測試業務增速由26%降至14%,生物學業務由25%降至3%。國內新藥研發服務部業務板塊營收更是連續兩年下滑。

具體來看,化學業務是藥明康德的營收主力。2023年,化學業務收入291.7億元,同比增長1.1%,占營收的比例達72%。若剔除特定商業化生產專案(新冠業務),化學業務板塊收入同比增長36.1%。

具體而言,化學業務中的工藝研發和生產業務,作為藥明康德的基本盤,較去年同期下滑0.1%至216.2億元。化學業務的業績增長主要得益於TIDES業務(主要為寡核苷酸和多肽)的放量。2023年,TIDES業務收入達34.1億元,同比增長64.4%。

TIDES業務對應寡核苷酸與多肽兩類新分子的開發和生產。作為頭部CDMO服務商,藥明康德是全球多肽類藥物的主要供應商之一,受益於2023年多肽類減肥藥熱度高企,推動公司業績增長。截至2023年末,TIDES在手訂單同比增長226%。

實際上,2023年「減肥藥」概念熱度持續走高,帶動多家該領域公司的業績增長。諾和諾德司美格魯肽的銷售額達到了驚人的212.01億美元,而禮來的替爾泊肽降糖版Mounjaro銷售額達到了51.63億美元。

業績說明會上,藥明康德也表示,TIDES收入基本都來自海外,新加坡、瑞士、美國新擴建的產能都有TIDES的布局。

雖然測試業務較2022年增速有所放緩,但它是五大業務板塊中唯一實作兩位數增長的業務板塊。2023年,藥明康德測試業務收入65.4億元,同比增長14.4%。

生物學業務方面,2023年,藥明康德已實作收入25.5億元,同比增長3.1%,作為公司下遊業務的重要「流量入口」,可以為公司持續貢獻超過20%的新客戶。

(圖 / 攝圖網,基於VRF協定)

不過,高端治療CTDMO業務、國內新藥研發服務部兩大板塊仍需發力。2023年,高端治療CTDMO業務實作收入13.1億元,同比微增0.1%。國內新藥研發服務部實作收入7.3億元,由於業務主動叠代升級,同比下降25.1%。

綜合來看,基於2022年在新冠藥物商業化專案助力下,藥明康德實作了快速增長,2023年新冠相關訂單陸續出清背景下,公司仍能突破四百億元的營收實屬不易。TIDES業務的持續放量,也給藥明康德帶來了新的業績增長點。

不過,地緣政治風險仍是藥明康德面臨的主要議題,也成為公司未來發展中的關鍵不確定因素所在。

3、美國市場對藥明康德影響幾何?

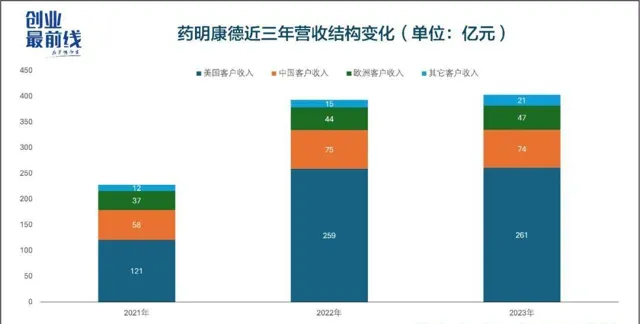

從區域來看,美國市場是藥明康德的營收主力,其營收由2021年的121億元增長至2023年的261億元,營收占比也由2021年的53%提升至2023年的65%。

相較於美國市場,中國市場給藥明康德帶來的營收占比較小,2023年,中國市場營收74億元,占比僅為18%。

然而,今年1月,美國【生物安全法案】草案的出台,成為懸在藥明康德頭頂上的達摩克利斯之劍。

1月25日,美國參眾兩院以「保護基因數據和國家安全」為由,提出針對藥明康德、華大基因、華大智造等中國生物技術公司的【生物安全法案】(目前停留在草案階段)。

3月7日,美國參議院國土安全委員會舉行了提案聽證會,透過了美參議院版本的【生物安全法案】。該法案的目的在於禁止美國聯邦政府與某些跟外國競爭對手有聯系的生物技術提供商簽訂合約,被點名的中國企業包括華大基因、藥明康德等。

3月13日,世界最大的生物技術貿易協會BIO在其官網披露的一份新聞稿中,宣稱將支持【生物安全法案】;隨後,藥明康德也主動終止了其在BIO組織內的會員資格。

(圖 / 界面新聞圖庫)

藥明康德在3月19日的2023年業績電話會上,針對此前主動申請終止BIO會員資格一事,進行回應。藥明康德稱,公司3月12日主動致信結束BIO,是為了能讓BIO更專註地從行業角度跟政策制定者進行有效溝通,提升對行業的理解,同時提高公眾對醫藥產業的意識。

藥明康德也多次釋出澄清公告,重申公司「在過去沒有、現在和未來都不會對美國構成國家安全風險,即使美國政府再次對公司進行審查亦將得出相同結論。」

但是或受此影響,今年以來,A股藥明康德股價下跌31%,市值蒸發超600億元。為此,藥明康德宣布了超過30億的回購登出計劃(A+H),目前,回購已經完成22億(港股12億+A股10億),還有10億正在進行。

業績說明會上,藥明康德表示,正在積極與美國政策制定者和參與立法相關方進行頻繁的溝通,說明有關公司的事實真相,並呼籲修改法案。

值得一提的是,最新的參議院版本中添加了祖父條款,法案生效後與美國政府相關的合約才會受到限制。

藥明康德表示,"對於已經在晚期的專案,客戶在跟我們談非常長的合約(超過5年),來更好的利用祖父條款保證專案的正常執行。我們有大量的長尾客戶,只要不拿政府的錢就不受法案的影響。"

無論如何,美國【生物安全法案】等「黑天鵝」事件、行業融資遇冷等因素影響下,藥明康德正處於關鍵節點。藥明康德能否穩住基本盤,尋找新的增量市場轉移對美國客戶的依賴,仍是它面臨的重要議題。

盡管藥明康德在2023年業績創下歷史新高,其股價卻處於近三年低點。未來,藥明康德能否實作逆風翻盤,「界面新聞·創業最前線」將長期關註。

*註:文中題圖來自界面新聞圖庫。