美股突然遭遇猛烈拋售。

台北時間5月30日晚間,美國勞工部公布的數據顯示,5月25日當周首次申領失業救濟金人數21.9萬人,略超市場預期的21.7萬人。最新釋出的季度通脹數據顯示,美聯儲最偏愛的美國第一季度PCE物價指數年化季率修正值錄得3.3%,略低於預期的3.4%。分析人士指出,綜合來看,這些數據暗示經濟降溫,可能會降低美聯儲加息的可能性。

但這並沒能「拯救」美股市場,隔夜美股收盤,三大指數全線下跌,納指尾盤加速跳水,最終收跌1.08%,重新整理5月23日以來一周低位;道指跌0.86%,連跌三日;標普500指數跌0.6%,重新整理5月13日以來收盤低位。

當前,美股市場的利空訊息主要來自資金層面。高盛集團大宗商品部門最新釋出的報告指出,上周(5月20日至5月24日),對沖基金正以罕見的力度拋售美股,拋售速度創今年1月初以來的最高記錄。Strategas Research的最新報告稱,預計從5月底開始,美股流動性將出現1300億美元(約合人民幣9400億元)的損失,這種狀況還將持續到6月,進而加劇金融環境的緊張狀態。

重磅釋出

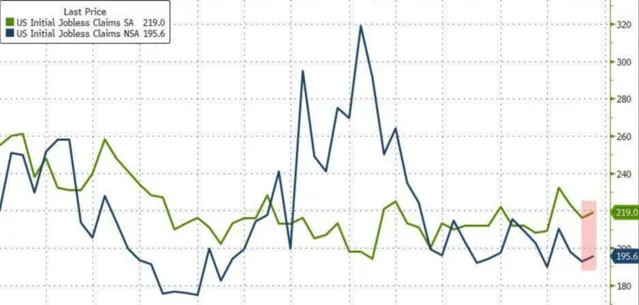

台北時間5月30日晚間,美國勞工部公布的數據顯示,5月25日當周首次申領失業救濟金人數21.9萬人,略超市場預期的21.7萬人,前值由21.5萬人上修至21.6萬人。

與此同時,截至5月18日的一周,持續申領失業救濟金人數幾乎沒有變化,為179.1萬人,小幅不及預期,前值下修至178.7萬人。

整體來看,申領失業救濟人數呈上升趨勢,4周均線達到8個月高點。值得一提的是,警告和裁員公告(非政府提供)數量明顯增多。

另外,美國商務部釋出的修正數據顯示,美國第一季度實際GDP年化季率修正值錄得1.3%,低於此前1.6%的初值,也明顯低於2023年第四季度3.4%的增速。

經濟增速下調,主要是因為消費支出低於預期。作為美國經濟的主要增長引擎,一季度個人消費支出(PCE)環比增速被大幅下修。

同時釋出的季度通脹數據方面,美聯儲最偏愛的美國第一季度PCE物價指數年化季率修正值錄得3.3%,略低於預期的3.4%;剔除食品和能源後,美國第一季度核心PCE物價指數年化季率修正值錄得3.6%,亦低於預期的3.7%。

分析人士指出,綜合來看,GDP及相關數據暗示美國經濟降溫,可能會降低美聯儲加息的可能性,讓美聯儲官員今年可能有降息的空間。芝加哥商品交易所的數據顯示,投資者預計今年美聯儲只會在11月前出現一次降息。

但中概股逆勢走強,納斯達克中國金龍指數收漲近1.4%,造車新勢力齊漲,蔚來汽車大漲超9%,小鵬汽車漲5.5%,極氪漲4.8%,理想汽車漲2.9%;嗶哩嗶哩漲超5%,京東漲超3%,網易漲超1%。

值得一提的是,隔夜美股市場一度出現數據中斷。有使用者報告稱,自台北時間22:41起,標普500指數和道指未能更新即時報價,導致投資者無法獲得最新的指數數據。直到台北時間0:01,道瓊斯工業平均指數報價(功能)才恢復正常。從市場反應來看,實際交易活動未受到影響。

利空突襲

當前,美股市場的利空訊息主要來自資金層面,大量獲利資金似乎正在出逃。

高盛集團大宗商品部門最新釋出的報告指出,上周(5月20日至5月24日),對沖基金正以罕見的力度拋售美股,扭轉了此前連續五周凈買入的態勢,拋售速度創今年1月初以來的最高記錄。

高盛的報告顯示,美股市場的指數基金、ETF以及個股均遭遇資金凈流出,其中指數基金、ETF產品為六周來首次出現凈賣出,個股已連續三周遭遇凈賣出,創下本年度迄今為止最大名義凈流出規模。

拋售行動遍及美國11個行業,其中工業、資訊科技和房地產行業跌幅最為明顯。值得一提的是,周期性行業創下2023年12月以來最大規模的名義凈拋售。

其中,工業股受到影響最為嚴重,已連續11個交易日錄得資金凈流出。

報告還指出,近期經濟回暖跡象以及美聯儲維持鷹派政策立場,預示著環境或將長期維持在高利率,而拋售行為正是投資者的回應。

對於即將到來的6月,Strategas Research在最新釋出的一份報告中警告稱,由於流動性暫時枯竭,標普500指數在今年6月可能會回呼。

策略師指出,預計從5月底開始,流動性將出現1300億美元(約合人民幣9400億元)的損失,這種狀況還將持續到6月,進而加劇金融環境的緊張狀態。流動性損失的原因包括美聯儲資產負債表變動和美國國債發行量增加。

與此同時,傳奇投資者、Hussman Investment Trust總裁John Hussman最近釋出報告稱,美國股市的歷史高點給人一種瘋狂反彈的印象,但這是一場最終會崩盤的牛市。

Hussman是華爾街最悲觀的預測者之一,幾個月來他一直重申自己的觀點,即美國股市可能下跌60%以上。

他表示,危險因素包括估值過高、股票板塊分化以及市場情緒不平衡。另一個值得警惕的地方是,越來越多的股票觸及52周新低,而股指本身卻在飆升。

美聯儲何去何從

當前,美股市場最大的不確定或許是,美聯儲的貨幣政策取向。

值得註意的是,美聯儲官員甚至發出了加息警告。美東時間5月28日,有「新鷹王」之稱的明尼亞波利斯聯儲主席卡殊卡利最新表態稱,如果通脹未能進一步下降,美聯儲甚至可能加息。「我認為,我們目前不應該排除任何可能性。」卡殊卡利補充道。

卡殊卡利稱,他有信心美聯儲最終會達到2%的通脹目標,但又說,我認為不需要著急降息,應該花時間把事情做好。美聯儲可能考慮加息,但現階段不適合朝令夕改。

美聯儲「三把手」,擁有永久投票權的紐約聯儲主席威廉士在最新采訪中表示,加息不是他的基線預期。何時降息將取決於數據表現,不認為在調整貨幣政策上存在緊迫性。並不需要通脹達到2%才開始降息,預計通脹率將在2026年初達到2%。

最新報告顯示,美國消費者似乎更加擔心通脹,平均預期通脹率已經升至今年最高:人們對未來一年的通脹預期升至5.4%,為2023年12月以來的最高水平。

目前,市場普遍預計,美聯儲將在6月11日至12日的政策會議上維持基準利率不變。根據芝商所數據,利率期貨表明,投資者現在認為美聯儲在今年9月的議息會議上保持利率不變的可能性超過50%,高於一周前的42%。