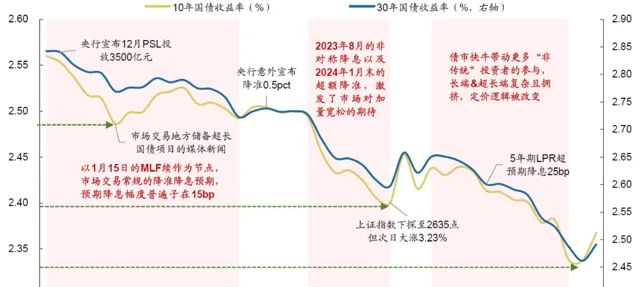

春節後,A股持續修復的同時,股債「蹺蹺板」效應並未顯現,在大量買盤的推動下,債券演繹「超級牛市」!截至3月6日,10年期國債收益率下破2.3%,續創2002年以來新低,30年期國債更是罕見地成了全市場明星,債牛的這波能量似乎超乎所有人的想象。有人說,市場對國債利率階段性底部的預判,甚至追不上10年和30年期破新低的速度,這番火熱被市場中的每個投資者所感知。探尋本輪利率的順暢下行,背後主要有三大驅動:一是中國經濟過去的重心地產仍然處於一個並不短暫的冬天裏;二是利率債發行進度偏慢,供給沖擊減弱,銀行間市場資金量相對充裕;三是超長端參與者日漸多元化,定價邏輯隨風險偏好調整而改變。

(圖片來自:廣發證券)

歷史告訴我們,沒有一種資產是永遠上漲的,波動客觀存在,債券市場也不例外。在債市走牛了一段時間後,部份投資者擔心「部份獲利盤離場」,疊加兩會臨近,市場當中出現了一些分歧。不過隨著政府工作報告的出爐,確定了今年發展主要預期目標:本地生產總值增長5%左右;城鎮新增就業1200萬人以上,城鎮調查失業率5.5%左右;同時提出了赤字率3%、超長期特別國債1萬億發行、新增地方政府專項債額度3.9萬億,各項數據以及目標與之前市場預期基本吻合,政策刺激總體較溫和的情況下,債券投資者擔憂明顯緩解,再度上演強勢行情。

二、短期波動或有所放大,不改中長期趨勢基於當前長端與超長端收益率偏低的現實,進一步下行空間的開啟仍有待於銀行存款利率再次普遍調降。短期內,結合近期央行表述中再提避免資金沈澱空轉來看,債券市場拉鋸震蕩的概率較高,也不排除機構止盈落袋造成小幅回呼的可能性,相比而言中短期限品種的投資性價比會更有優勢。放眼過去這些年,國內債市熊短牛長,即便調整,也多呈現出「上有頂、下有底」的形態。

從中國長期經濟結構調整、市場投資者配置需求等中長期因素看,債券市場整體仍處於較為有利的環境中,長期向好趨勢仍然不變。一方面,貨幣政策依然穩健偏松,持續利好債市。近期央行表示當前國內外形勢依然復雜多變,需要發揮政策合力,加大宏觀調控政策力度;中國貨幣政策工具箱依然豐富,貨幣政策仍有足夠空間,這將為債市提供有利的投資環境。另一方面,經濟增長彈性放緩、需求修復平緩下資金易滯留金融體系,疊加地方化債推進等,或階段性加劇「資產荒」,債市持續調整的概率較低。綜合來看,若收益率出現一定調整,機構「買債」熱情或再度被點燃。

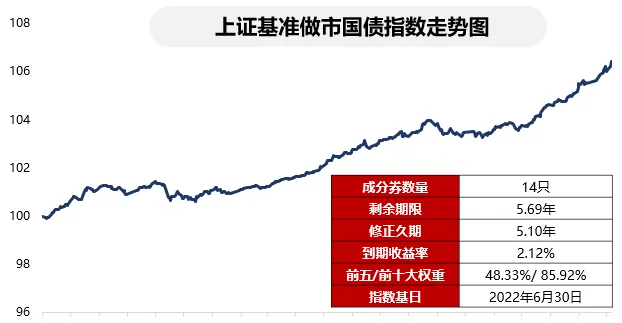

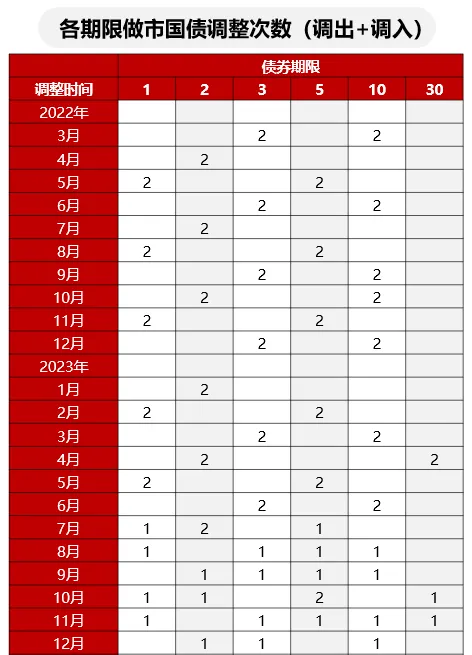

三、綜合把握利率長期下行趨勢,配置基準國債ETF!基準國債ETF是當下市場涵蓋多個關鍵久期國債的特色產品,自2023年12月25日上市交易以來交投活躍,3月6日已突破21億!上市以來日均成交額超10億。基準國債ETF主要跟蹤上證基準做市國債指數,選取上交所基準做市品種名單範圍內的全部國債作為成分券,具體從1年期、2年期、3年期、5年期、10年期、30年期等期限的國債中分別選取兩只左右最新上市的債券,每月定期調整一次。目前成分券數量為14只,均為關鍵期限國債,涵蓋短、中、長、超長期限國債,是偏向綜合性的中期國債指數。基於前文提到中長期看利率仍處於下行通道中,透過擇機參與配置基準國債ETF,投資者可以很方便地實作對一攬子國債的投資,均衡捕捉長短端利率的下行機會,分散因流動性、基本面等因素造成的期限風險。

數據來源:wind,數據截至2023年3月6日,指數取滬做市國債(950243.CSI),自基日2022年6月30日以來收益率為6.40%。

數據來源:wind,上交所,截至2024年2月29日,以上個券不構成投資建議。

相較權益類產品,基準國債ETF僅參與債券市場投資,波動風險較低。相較信用債類產品,基準國債ETF底層聚焦國債,具有明顯的信用安全性。相比市場上已有的其他國債ETF多為固定久期,集中在中期、長期及超長期,基準國債ETF久期綜合,每月定期調整持倉、新老換券,可幫助投資者免除自行選券、換券的繁瑣操作。相較於場外債券指數,基準國債ETF還具有T+0申贖效率高、交易更便捷,持倉資訊透明,已納入融券資金使用範圍與交易所質押券,交易成本低的特點。

此外,在【銀行資本管理辦法】明確對銀行自營所投資資產穿透進行風險權重計量的要求的背景下,基準國債ETF底層資產清晰、可投資產明確,在授權計量法中占據明顯優勢,是滿足銀行資本新規穿透要求的不錯選擇。

綜合來看,在充滿不確定性的市場中,基準國債ETF為風險偏好較低、有國債配置或做市需求的客戶提供了一類更便捷、更精準的工具。

數據來源:Wind,中信證券、華夏基金,風險等級:R2。本基金為債券 ETF,標的指數並不能完全代表整個利率債市場,存在標的指數成份券的平均回報率與整個利率債市場的平均回報率可能存在偏離的風險;因宏觀市場因素導致標的指數波動的風險;因標的指數編制方式變化、成分券調整、成分券流動性問題、證券交易成本和基金執行費率、管理人管理能力、抽樣復制和其他因素影響導致基金投資組合回報與標的指數回報偏離的風險;指數編制機構停止服務的風險;標的指數變更的風險;成份券停牌的風險;第三方機構服務的風險;管理風險與操作風險;投資國債期貨的風險;政策風險;本基金作為 ETF 產品,在場內交易,可能存在的特有風險包括:基金份額二級市場交易價格折溢價的風險;申購贖回清單差錯風險;退市風險;投資者申購失敗的風險;投資者贖回失敗的風險;申購贖回的代理買賣風險;參考 IOPV 決策和IOPV 計算錯誤的風險;場內基金份額贖回對價的變現風險。關於本基金的具體風險提示,請參考詳見本基金【招募說明書】等基金法律檔。指數表現不代表產品業績,二級市場價格表現不代表凈值業績。本資料不作為任何法律檔,觀點僅供參考,資料中的所有資訊或所表達意見不構成投資、法律、會計或稅務的最終操作建議,我公司不就資料中的內容對最終操作建議做出任何擔保。在任何情況下,本公司不對任何人因使用本資料中的任何內容所引致的任何損失負任何責任。市場有風險,入市需謹慎。

每日經濟新聞

如需轉載請與【每日經濟新聞】報社聯系。