5月24日上午,20年期超長期特別國債將正式正選,市場蓄勢待購。

此前的17日,30年期超長期特別國債正式發行,實際發行面值金額400億元,期限30年,票面利率為2.57%。5月20日,招商銀行、浙商銀行首先「試水」,對個人投資者開放首批30年期超長期特別國債購買渠道,總計5.3億元的銷售額度當日迅速告罄。

中國超長期特別國債熱銷如果持續,對今年的財政和貨幣政策走向有何影響?會對被房地產拖累的地方「債務危機」產生緩解作用嗎?對今年實作5%年增長目標的推動作用有多大?按照中央檔,今後幾年將會連續發行超長期特別國債,那麽,作為僅在特殊時期發行的國債,它將會多大程度上促進中國經濟實作轉型,再上台階?

觀察者網就上述問題與經濟學家余永定展開了一次筆談。

【整理/ 觀察者網 高艷平】

2024年可能需要增發國債規模

觀察者網:這些年您一直在寫文章呼籲更積極的財政和貨幣政策。在最近的文章【中國式QE中】,您提到「為了實作5%的GDP增長目標,進一步加大財政政策的擴張力度,更大規模增發國債為更大規模財政赤字進行融資,可能成為今年晚些時候的不二選擇」。為什麽您認為更大規模增發國債為更大規模財政赤字融資,對今年經濟增長目標的實作這麽重要?

余永定 :今年中國財政政策的擴張力度明顯大於2023年。但是,為實作5%的GDP增速目標,目前的財政還有進一步加大擴張力度的必要。

在經濟增速受總需求不足約束的情況下,已知最終消費、資本形成和凈出口在GDP中的占比,並對今年消費、投資和凈出口的增速做相應的假設,就可以算出今年GDP的增速。

今年年初我曾經做過一些推算,現在看來,當時對消費、房地產投資增速的假設基本上還是合乎到目前為止的實際情況的。【1】

2023年中國最終消費增速8%左右,對5.2%的GDP增速的貢獻率是82%。2023年消費增速之所以很高,很大程度上是基數效應的結果。由於基數效應已經大大減弱,今年消費增速很難保持2023年的水平,可以假設今年消費增速將下降到5%左右的水平上。

此外,2023年凈出口增速是負的。可以假設今年的凈出口為0增長。在此基礎上,可以推算出為實作5%的經濟增長目標,資本形成對GDP增長的貢獻應該是多少。2023年資本形成的增速是3.4%,對GDP增長的貢獻是1.5個百分點,貢獻率為28.8%。

由於已假設今年消費增速會有比較明顯的下降,為抵消最終消費增速下降對GDP增長的不利影響,資本形成增速必須明顯高於2023年,否則難以實作5%的GDP增速目標。

由於數據闕如,只好用固定資產投資代表資本形成。固定資產投資由制造業投資(加「其他」投資)、房地產投資和基礎設施投資三部份構成。已知這三個構成部份在固定資產投資中的占比,並假客製造業投資增速和房地產投資增速與2023年的增速相同,則可知作為逆周期調節工具的基礎設施投資增速應該明顯高於2023年。

根據簡單推算,相較於2023年5.9%的增速,今年基礎設施投資增速應該達到雙位數,投資總額應該比2023年多2萬億元左右。

基礎設施是公共產品,投資於公共產品一般既無商業回報,也難以產生現金流,因而基礎設施投資應該主要由中央政府提供融資。

2009年推出四萬億刺激計劃之後,中央政府透過一般公共預算和發債對基礎設施融資的貢獻微乎其微,地方政府只能透過各種融資平台為基礎設施投資籌集資金,導致地方政府債務的急劇上升。

根據2024年的財政預算,可用於基礎設施投資的預算資金包括專項債、長期特別國債、中央和地方兩級一般公共預算支出、兩級政府性基金支出、土地使用權轉讓金收入等等。根據粗略估算,政府一般公共預算和政府性基金兩本賬,能夠為基礎設施投資提供的資金還不足以滿足基礎設施投資的資金需求,可能存在數萬億的缺口。

當然,地方國有企業和地方政府支持的企業也可以為基礎設施投資籌資,銀行貸款、債券融資和PPP等都可以減少增發國債的壓力。但從銀行和資本市場融資存在成本高的問題,將會導致地方政府債務的進一步惡化。

2024年,為解決房地產存量消化和化解地方債務,中央可能需要進一步加大發債規模

不僅如此,為了穩定房地產市場、緩解地方政府償債壓力,中央政府的財政支持不可或缺。換言之,政府還可能需要為解決房地產和地方債問題增發國債。簡言之,2024年中央可能需要進一步加大發債規模。

發行國債是個復雜的系統工程,不是可以一蹴而就的。早計劃、早落實、穩步推進十分重要,否則會對經濟造成沖擊。現在2024年已經倏然過半,即便決定增發國債,在實際操作過程中我們還可能會遇到不少挑戰。

性質與2020年抗疫特別國債相同

觀察者網:5月17日開始超長期特別國債已經開始發行了,大家關註度很高。按官方說法從今年開始,今後幾年要連續發行超長期特別國債,專項用於國家重大戰略實施和重點領域安全能力建設。與歷史上幾次(1998、2007、2020、2022)特別國債的發行相比,此次超長期國債有什麽異同?此次超長期特別國債對中國經濟的刺激作用有多大? 4.06萬億一般國債的發行也於5月份出了方案,有外媒講,中國為了刺激萎靡不振的經濟在下猛藥,您怎麽看?

余永定: 超長期特別國債的發行是一件十分值得歡迎的好事。本次特別國債同1998年和2007年的兩次發行有很大不同。

1998年發行特別國債是為了補充國有獨資商業銀行資本金。第一,央行將存款準備金率從13%降至8%,為四大商業銀行釋放了近2400億元資金。第二,財政部面向中國工商銀行、中國農業銀行、中國銀行和中國建設銀行定向發行特別國債為2700億元(商業銀行購買特別國債的另外300億元來自再貸款)。第三,財政部將發債收到的2700億元向四大行進行股權註資。第四,四大行將收到的2700億元財政部註資存放在央行作為準備金。

透過上述過程,財政部的負債方增加了2700億元特別國債,資產方增加了2700億元對四大商業銀行股權。央行資產負債表的唯一變化是2400億元準備金變成了超額準備金。

2007年發行特殊國債的主要目的是使外匯儲備得到更好的運用。第一步,財政部發行1.55萬億,其中1.35萬億向農行定向發行。與此同時,央行從農行購買1.35萬億特殊國債。農行充當央行購買財政部新發國債的通道,是為了規避【中國人民銀行法】中關於央行不得直接認購國債的限制。第二步,財政部用發行特別國債融到的資金從中央銀行購買約2000億美元外匯。第三步,財政部為新成立的中國投資有限責任公司出資2000億美元作為資本金。

在這一過程中,財政部負債增加1.35萬億特殊國債,資產增加2000億美元資本金。中央銀行負債不變,但資產結構發生變化。原來的2000億美元外匯儲備現在變成1.35萬億特殊國債。1998年和2007年特別國債發行同赤字融資無關,即不會導致貨幣供應的增加也不會導致利息率的上升。

2020年中國提出「適當提高財政赤字率,發行特別國債,增加地方政府專項債券規模」。引導貸款市場利率下行,保持流動性合理充裕。財政部發行抗疫特別國債1萬億元,用於保就業、保基本⺠生、保市場主體,包括支持減稅降費、減租降息、擴大消費和投資等。

不難看出,此次特別國債的發行是典型的用於彌補財政赤字的「國債融資」。將其稱為特別國債,可能主要是因為特別國債不計入「財政赤字」。

而本次的1萬億元超長期特別國債的發行,專項用於國家重大戰略實施和重點領域安全能力建設,其性質應該同2020年1萬億特別國債相同。

2022年12月10日財政部官網稱: 2007年特別國債中有7500億元即將在2022年底到期。財政部將延續2017年做法,「向有關銀行定向發行2022年特別國債7500億元,所籌資金用於償還當月2007年特別國債到期本金。」【2】但財政部同時又稱,發行2022年特別國債的目的是「籌集財政資金,支持國民經濟和社會事業發展」。【3】

在財政部發行特別國債之後,人民銀行透過公開市場操作從一級交易商買入全部7500億元特別國債。對於2022年12月的國債發行和央行從公開市場的全額買入,主流觀點認為發債的目的是「續借」,因而不是QE。其實,是否是QE同財政部發債目的無關,只要財政部新發行的國債,被央行透過公開市場操作買走就是QE。

2024年發行一般國債4.06萬億元、專項債3.9萬億元、超長期特別國債1萬億元,共8.96萬億元(兩本賬赤字總額是11.1萬億元)。超長期特別國債1萬億元的發行對經濟增長的刺激作用是明顯的。

但是,考慮到為實作5%GDP增長目標的融資需求,國債發行總量依然不足。外媒講,中國為了刺激萎靡不振的經濟在下猛藥顯然是言過其實了。

地方債的野蠻生長,要從根子上解決

觀察者網:去年以來各方對債務問題非常擔憂,尤其是地方債務,也有很多跡象說明了地方上財政困難,比如12省被停止審批基礎設施專案。您去年也參與了地方債務問題的討論。目前,有專家說,地方政府萬億專項債的發行節奏偏慢。那麽,這次中央層面長期特別國債對於地方政府的「債務危機」有沒有一定的緩解作用?

余永定: 既然本次發行超長期特別國債主要是為國家重大戰略實施和重點領域安全能力建設提供長期穩定的資金支持,超長期特別國債對於地方政府的「債務危機」應該有不會明顯的直接作用。

根據有關機構估算,2024年地方政府債務付息兌付總額為4萬億元左右,為了緩解地方償債壓力,中央采取了一系列重要舉措。2018年,財政部【地方全口徑債務清查統計填報說明】出了六種隱性債務化解的方式:預算支出、債轉股、利用專案結轉資金、經營收入償還、轉化為企業經營性債務、企事業單位債務重組惡化和破產重整或清算。

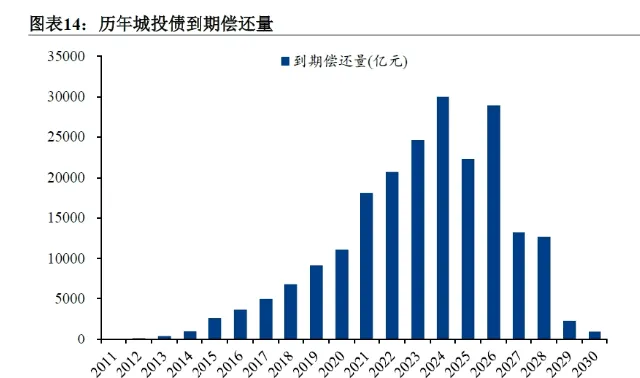

2024年迎來又一個城投債償債高峰

上述辦法各有利弊,各地情況又千差萬別,很難一刀切。最近幾年實行的債券置換、再融資債券、特殊再融資債券等方法已經取得一定效果,應該繼續穩步推行。

應該明確的一點是:地方政府長期肩負組織和支持基礎設施投資的重任。2009年中央推出四萬億刺激計劃之時,中央財政貢獻了1.18萬億資金。但是在後來,中央財政對基礎設施融資的支持越來越少。

根據CF40團隊的估算,最近幾年出自中央一般公共預算的資金不足0.4%,2021年僅為0.13%。2008年人民銀行和銀監會發文,明確提出「支持有條件的地方政府組建投融資平台」。以城投債為例,2008年全國城投債發行余額僅為141億元,但到2021年12月31日,存續城投債規模達10.6萬億元。

不可否認,地方債的野蠻生長,地方政府本身的亂作為負有不可推卸責任。如果不從根部上解決地方政府激勵機制問題,地方政府將在亂作為和不作為之間擺動。

此外,財稅體制改革、中央和地方的財權事權重新劃分,地方政府的精兵簡政等等,都是需要解決的問題。

但目前最緊迫的問題是促進經濟增長,杠桿率的下降主要依賴於經濟增長。不能認為只有解決了債務問題才能談經濟增長、談投資。我們必須盡可能在防範道德風險和推動經濟增長之間找到最佳平衡。

特別國債具體投向哪些專案,應在中央層面系統考慮

觀察者網:中央檔說,今後幾年要連續發行超長期特別國債,專項用於國家重大戰略實施和重點領域安全能力建設。不過學界過去幾年對於中國投資效率問題有不少討論,比如2008-2009年推出的四萬億刺激計劃就因此蒙受很多批評。這次的超長期國債的投資,又如何確保投資的有效性?

余永定: 2008年10月全球金融危機爆發。由於外需驟減,2009年凈出口同比增速下降37.93%,對GDP增長的拉動作用是-4.03個百分點,貢獻率是-42.84%。中國經濟面臨硬著陸的風險。

中國政府於2008年11月推出了為期兩年規模高達4萬億元的一攬子刺激措施。其核心是鼓勵和支持地方政府進行基礎設施投資。當時政府的指導思想是「出手要快、出拳要重。特別要防止出現因出手慢、出拳不夠重,信心下滑後難以遏制的現象。」【4】

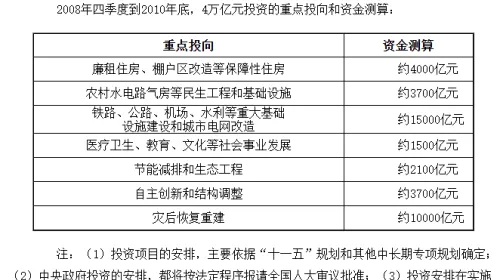

數據:發改委網站

現在來看,當時我們對全球金融危機對中國沖擊的嚴重性估計過高,財政、特別貨幣政策擴張過猛,不少專案的推出過於匆忙。但是,盡管存在比較嚴重的問題, 4萬億大方向是正確,其積極作用是主要的。

2010年中國政府就開始討論宏觀經濟政策正常化,現在看來是操之過急了。2011年政府政府財政赤字對GDP比從2009年的2.8%降到1.1%,新增信貸同期由9.6萬億元下降到7.5萬億元。2011年出現通脹和資產泡沫的嚴重跡象,調整宏觀經濟政策是必要的。但可能存在調整過急、過猛的問題,過度加油門和過猛踩剎車留下了不少後遺癥。

對2009-2010年的四萬億元刺激計劃,應該有客觀和實事求是的評價。如果2009年的問題是過猶不及,2011年以後則是矯枉過正。後來的問題則是,面對PPI連續下跌,CPI在低水平波動和經濟增速持續下降的情況下,我們未能堅決執行擴張性財政貨幣政策,不是把刺激有效需求而是把「去過剩產能」放在突出位置。

2023年政府明確提出當前的主要問題是總需求不足。這是一個很重要的政策方向調整,這一調整是十分正確的。現在的問題是如何落實這一調整,2024年加大國債、特別國債和專項債的發行量,是執行這種政策調整的具體表現。

在經濟增速持續下降、資產價格下跌、PPI依然停留在負增長區間、消費者和投資者信心不足的情況下,彌補「總需求不足」,扭轉中國GDP持續下跌趨勢的主要出路依然是基礎設施投資。

如果政府決定采取擴張性財政貨幣政策實作5%的經濟增速目標,下一步需要回答的問題就是,有沒有基礎設施專案可投?

答案應該是很清楚的:在海綿城市、綠色能源、大飛機、醫療、養老等領域增加投資的余地還是相當巨大的。為了支持數碼技術、電動汽車、綠色能源等新技術發展,政府應該加大相關R&D的投資。基礎設施投資非但沒有飽和,而且缺口巨大。

近些年中國大城市旱澇災害頻繁發生,說明基礎設施投資非但沒有飽和,而且缺口巨大。圖為海綿城市示意圖

為了保證基礎設施投資專案的質素,必須妥善解決地方政府選擇、組織和管理基礎投資專案的激勵機制問題,不能「新官不理舊賬」,必須健全追責制度。在中央層面則應該系統考慮到底應該支持哪些專案,而不是在各個部門之間切分蛋糕。

超長期國債熱銷,為增發國債確保實作5%目標提供了空間

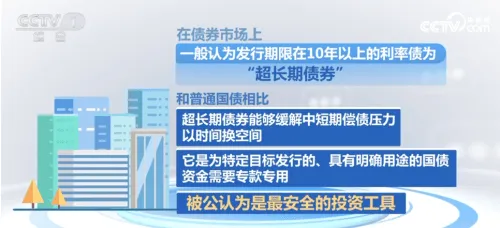

觀察者網: 最近中央以及財政部和央行的相關表態表明,財政部發行國債為財政赤字融資,然後,央行在二級市場公開購買國債(被稱為中國式的QE)不再是洪水猛獸和禁區,這為中國推行更積極財政和貨幣政策提供了更靈活的政策工具。您也認為,在當前形勢下,如果經濟增長不盡人意,需要發行更大規模國債,那麽中國式的QE也並不值得擔憂,為什麽?該如何把握尺度,避免出現美國式量化寬松帶來的通脹或者資產價格暴漲?

余永定 :赤字融資可分為三種方式:

一種是國債融資,即財政部透過一級市場交易商向公眾發行國債;

另一種即是貨幣融資,財政部直接向央行借錢,即財政赤字貨幣化;

第三種就是目前市場所熱議的,財政部發行(新)國債,一級交易商購買,同時央行透過公開市場操作方式從公眾手中購買等量國債。

從財政部角度看,無論哪種融資方式,都獲得了彌補財政赤字的資金,但是三種不同的赤字融資對經濟的影響並不一樣。

情形一的國債融資只是購買力從居民到政府的轉移。這種轉移不會導致增發貨幣,但可能會擡高市場利率水平,會產生「擠出效應」。

情形二的貨幣融資和情形三的「國債融資+公開市場操作」,按伯南克的說法, 「透過貨幣創造為減稅融資,等價於國債融資加上美聯儲在債券市場上的公開市場操作。」

財政部發債,中央銀行直接購買,就是我們平常說的「財政赤字化」,中央銀行直接給財政部發鈔(不是居民購買力的轉移),貨幣供應增加了。在居民需求未減少的情況下,政府購買力「憑空」增加,通貨膨脹壓力就會上升。

如果財政部發行的國債從二級市場上被央行透過公共市場操作買走。一方面財政籌集了所需資金,另一方面商業銀行增加了在中央銀行的準備金。在正常情況下,商業銀行就會增加貨幣供應,從而產生通脹壓力。其結果同財政部發債,中央銀行直接購買相同。

但在經濟處於通縮或準通縮狀態時,商業銀行在央行準備金的增加一般不會導致商業銀行貸款的增加並進而導致貨幣供應量的增加。新增準備金立即變成超額準備金,趴在中央銀行的準備金賬戶上。最終結果僅僅是中央銀行資產負債表的擴大,而不是廣義貨幣的按比例增加。

準備金並非一般貨幣,沒有人能夠動用準備金購買商品和勞務。準備金的增加意味著商業銀行貸款能力的增加,但並不必然導致廣義貨幣的增加,因而不會形成通脹壓力。

但是,任何政策都有數量門檻和適用條件。以美國為例,從2008年11月啟動QE1直到2020年3月,QE刺激了經濟增長,導致股市暴漲,但並沒有引起通貨膨脹。2020年3月美聯儲為了支持股市,恢復零利息率、瘋狂擴表,再加上疫情引起的供給沖擊,美國從2021年3月起通貨膨脹率節節上升,2022年7月份通脹率達到9.1%。以至美聯儲不得不11次加息,並開始實行QT。可見,QE既非靈丹妙藥也並非沒有通脹風險。

近期超長期國債的熱銷,給中國年內增發國債,確保5%年增長目標實作留下更大空間

總之,如果政府透過增加財政支出、減稅降費刺激經濟增長導致財政赤字增加,為了防止出現「擠出效應」,防止國債收益率因國債供大於求而上升,中央銀行應加大公開市場操作的力度買進國債。只要審時度勢、掌握好分寸,中央銀行購買國債不會導致通脹失控。

就中國目前的情況而言,QE還只是一個備選工具,我們還沒到需要實行QE的地步。最近超長期國債銷售的成功,說明商業銀行對國債的需求是非常旺盛的。擔心國債數量巨大,市場難以消化看來是沒有必要的。

一直苦於「資產荒」的商業銀行並不缺少購買國債的資金,更遑論還有QE這一最後的擋板(back stop)。我們應該打消各種顧慮,盡快完成國債發行計劃,並考慮增發國債,為基礎設施投資融資,以確保5%增速目標的實作。