作為大眾投資理財方式之一的股票投資,已經得到廣大投資者的認可,投資股票市場也已經成為一種時尚。投資者都想在股市中掙大錢,但作為一種投資,有賺就必然有賠,而且賠錢的比例往往比較大。也許有的投資者認為,股市裏賺錢無非是低買高賣,然後重復操作,就可以不斷獲利。這話似乎很有道理,也很正確。然而實際情況卻並非如此,很多時候往往買的不是低點卻賣在了低點;該賣的時候沒賣,該買的時候沒買。

造成投資失誤的原因就是投資者不知道如何把握買點和賣點。也就是說,投資者沒有一個明確的概念要在什麽時候買,在什麽時候賣,更沒有一個合理的止損和止盈計劃,這在股市中是非常危險的。我們除了要關註賬面上那些時刻變化的數碼,更重要的是要關註隨時到來的風險與機遇,也就是關註買點和賣點的提示訊號,只有這樣,才能在股市中做到遊刃有余,張弛有度,實作穩定的獲利。

第一種:雙針探底

形成雙針探底的K線是帶有長下影線的K線,可以是相鄰單一的K線,也可以是兩組相隔的K線形態,但其表達的意義大同小異,都說明了股價已經到達相對底部區域。

技術特征:雙針探底對單根K線沒有特別的要求,只需要是帶長下影線的K線即可,但必須是相鄰的兩根K線,或者是相隔的兩根K線。最重要的一點就是,這兩根K線的最低價必須相同或者接近。這是雙針探底需要符合的兩個技術特征,否則雙針探底不成立。

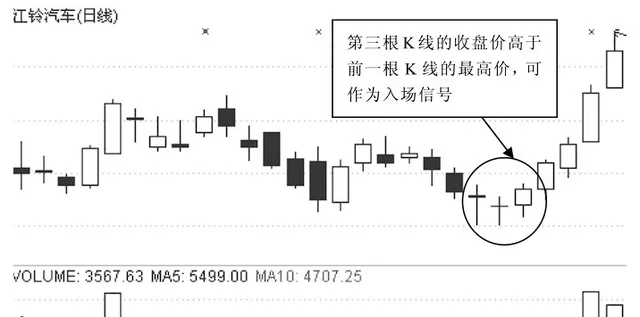

做交易就需要低買高賣,所以雙針探底的有效位置相對低,如果出現的位置偏高,即便符合了上述形態條件,也不可說這就是雙針探底。雙針探底出現的位置必須大於前期下跌振幅的二分之一甚至更多。其買點的判斷以第二根針次日K線為準,當次日K線的收盤價高於前一根K線的最高價時才可考慮進場。

案例分析:如圖1-1為江鈴汽車的日K線走勢圖,股價在經過一個波浪式的下跌之後開始出現了相鄰雙針探底的走勢,隨後股價就開始一路上揚。透過量能我們可以看出,在下跌過程中陰K線對應的量能都為縮量,而上漲時的量能都是放量的,這也就說明了這個波浪式的下跌為洗盤下跌。所以當出現了明確的進場訊號時,就要及時地跟進。

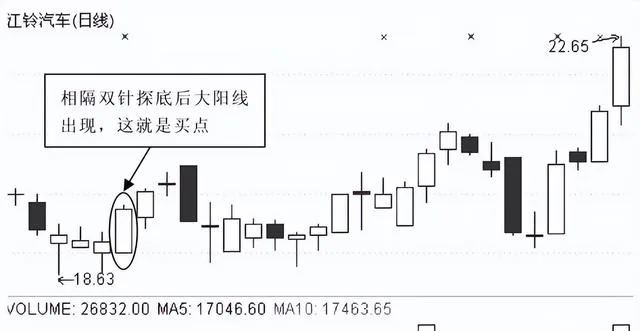

案例分析:如圖1-2為江鈴汽車的日K線走勢圖。從圖中我們可以看出,股價在經過一輪下跌之後出現了一根放量長下影線的K線,次日為縮量小陽線,第三日再次出現放量長下影線的K線。這三根K線就組合成了相隔雙針探底的走勢。隨後股價出現了一個穩步上漲的走勢,雖然有縮量洗盤的行為,但並不會改變趨勢的方向。普通投資者若發現相隔雙針探底出現之後有放量大陽線的出現,就可以將其作為買點。若在上漲過程中出現縮量大陰線,就可以作為補倉的訊號。

第二種:萬金難求散兵坑

股市中的萬金難求散兵坑是指股價小幅震蕩上行時或者處於上升中期時,成交量伴隨換手率不斷放大的過程中突然出現股價快速下跌的情況,但這種下跌維持的時間短,通常在10 個交易日之內,之後股價再次回升,在圖形上就會形成一個散兵坑的形態。

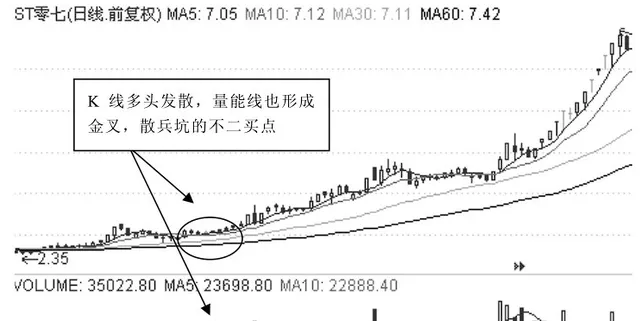

量價的完美配合也決定了後市的上漲振幅,要想狙擊這類股票其實也不是難事。由於主力的高度控盤和他們按部就班的操作很容易使我們發現其目的,只要在確立散兵坑形成後重拾升勢的時候介入即可。因為這個時候不但在K線上是多頭向上發散的,而且在量能線上也會放大形成金叉,如圖2-1所示。

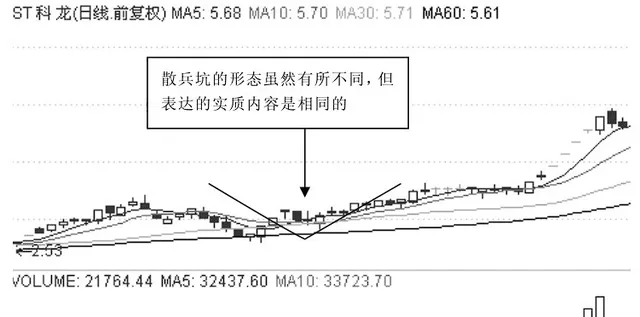

散兵坑的形態是多樣的,有圓底的,也有尖底的,圖2-1為圓底的散兵坑。下面就為大家介紹尖底的散兵坑。其實不管是圓底還是尖底,其表達的內容實質是相同的,也具備了共同的特點。第一,下跌是突發性的,破壞了原有的上升形態,讓人防不勝防,引發恐慌;第二,股價在下跌之後能很快地收復失地,從走勢上看虛驚一場。不要因為突發下跌就恐慌拋籌碼,結合分時線判斷,就會發現這種突發下跌卻是加倉機會;第三,做坑完畢之後就會重拾升勢,如圖2-2所示。

在實盤操作過程中對於散兵坑的形態,普通投資者必須要註意如下幾個問題。

第一,股價最好是在相對比較低的位置,並且均線多頭向上發散,這是趨勢確立的標誌。

第二,股價突然下挫的過程是量能遞減的過程,如果下跌過程量能紊亂,則要註意。

第三,股價回落的振幅不能大於漲幅的30%,否則上攻力度會減弱。

第四,回落到回升的過程不能太長,最好在10~15 個交易日內完成,時間一旦拖得太久,上攻振幅就會減弱。

第五,買點的選擇一定要在重拾升勢的時候,在保證資金安全的同時對於買點的選擇也要安全。

那麽,用什麽樣的技術才能確保自己的買入、持有與賣出落入始終保持盈利的交易模式呢?

在所有技術當中,我們首先需要找出與資金有關的依據。因為資金對於經濟的發展最具有明確決定地位,如果資金這一因素是積極的,那麽其他的因素遲早也會轉變成積極的;反之,資金的因素是消極的,那麽其他的因素就會在一段時間之後變成消極的。

雖然資金占據決定性的地位,但是心理的作用對股價的變動也會造成影響。如果人們對投資證券的心理是消極的,沒有人願意去購買股票,那麽股市也不可能上漲。如是資金和心理作用都是積極的,股市行情就看漲;兩種因素都是消極的,股市必然下滑。如果一種因素積極,另外一種因素消極,那麽兩者就會相互抵消,也就是股市不會有太大的波動。

趨勢是在資金與心理作用同向時產生的,當二者都是積極的,股市的行情就看漲,如果二者都是消極的,股市必然下滑。在「量價時空」的四個技術要素中,時間相對來講是較為重要的,就像我們在之前所講的窮人與富人的故事那樣:「窮人和富人最根本的區別是,窮人每天都在找機會,一天沒有收益他就會惶然不安,他最幸福的日子就是每天都能進點,所謂的細水常流。而富人知道,機會其實並不多。從時間上不多,所以經常要等;從空間上也不多,所以要耐心尋找。」

盡管趨勢可以用於長期與短期的判斷,但是若以短期去看待與交易投資標的,會輕易地犯下重交易概率輕盈虧比例的原則性錯誤,所以我再次給投資者強調,不要每天想著在股市裏賺買菜的錢,而是轉以中長期趨勢去看待與交易投資標的。

量價關系、趨勢與K線的深度理解和把握,決定了我們在交易的初、中、後三個過程,落入始終保持盈利的交易模式當中。這是始終保持盈利的一以貫之的規則,需要在投資過程當中奉行不渝。

最後,耐心等待的應該是機會,而不是欲望。 行情本身總是會脫離於個體交易者的主觀意誌,盈利本身就是一個水到渠成的過程,順水行舟了自然一路順利,逆流而上了,自然萬分辛苦。

行情的展開需要時間,但持倉時間的長短很重要,但是不是主要因素, 只有在對的方向上時間因素才有意義 (時間因素的前提是明確周期)。

有的交易者說機會總是出現在所有人都能看見的地方,所有人都能看的見,有的交易者說機會總是轉瞬即逝,時不我待。

其實,對交易機會的定義從來都沒有一個統一的標準,區別在於站在市場的角度不同,時間周期不同都會得到不同的結果,以及有的交易員總想買賣在高低點,有的交易員只想抓住行情展開的那一段,抄底的理解不老追高的,追高的也理解不了抄底的,但是沒有什麽絕對的標準說是他們是絕對的錯或者對。

所有的盈利都是市場的饋贈,或者說是市場給你穩定交易心態的獎賞。只不過我們想當然的把這個當成了我們能力的體現,所有的盈利都是因為我們找到了市場的節奏,做到了順勢而為,所有的虧損都是因為我們一直沈迷在自己的節奏裏,忽視了市場正在發生什麽。

只有在順勢的時候時間成本才有意義 ,這只是一個前提,結果能否盈利的關鍵因素在於你是否在這段時間內做到了一直持倉,但是在行情上漲的時候,連破前期高點這誰都你能看的出來,你能說你能比別人發現的更早,當然沒有讓你可以絕對準確的發現更早。

在這種情況下,心態就是能力,一個分析技術好的真心沒有一個只會用k線的水平高多少,想想大多數人事怎麽虧錢的,基本上都是虧得持倉是時間太長,賺錢的持倉時間太短,想要在賺錢的情況下仍然堅定持倉,這就不是技術上的問題了。

一個盡量保持平靜的內心,才是交易中最高的能力。