作者|kangins

一聲驚雷,恒大深夜炸彈來襲!

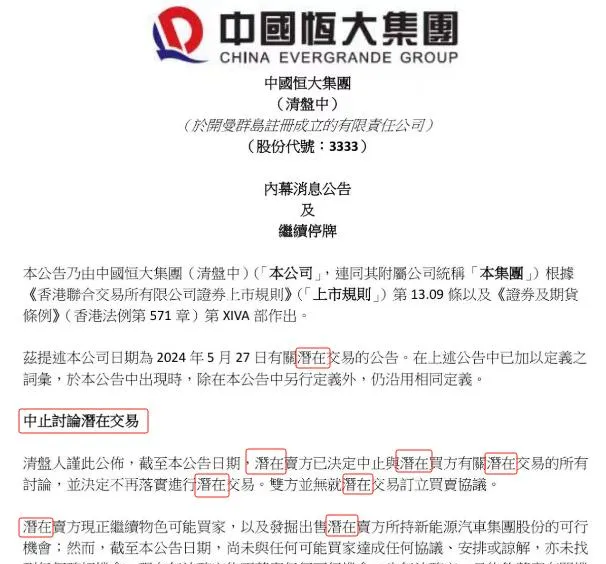

10月25日晚,中國恒大(3333.HK)公告,截止本公告日期,潛在賣方已決定中止與潛在買方有關潛在交易的所有討論,並決定不再落實進行潛在交易!

初看這個公告內容,還以為是哪家公司在玩過家家,畢竟一個公告裏面,在不到3句話的範圍內就重復了8遍核心:

潛在?!

俗話說,越缺什麽就越強調什麽,這恒大清盤人也許是怕mai家看不懂,只能開啟繞口令模式,不圖你看懂,只圖:

繞暈你!

作為長期跟蹤恒大困局的康哥,也是反反復復看了,也算是明白了一件事:

清盤人已然開始急了!

01 清盤人急了:無奈地瘋狂

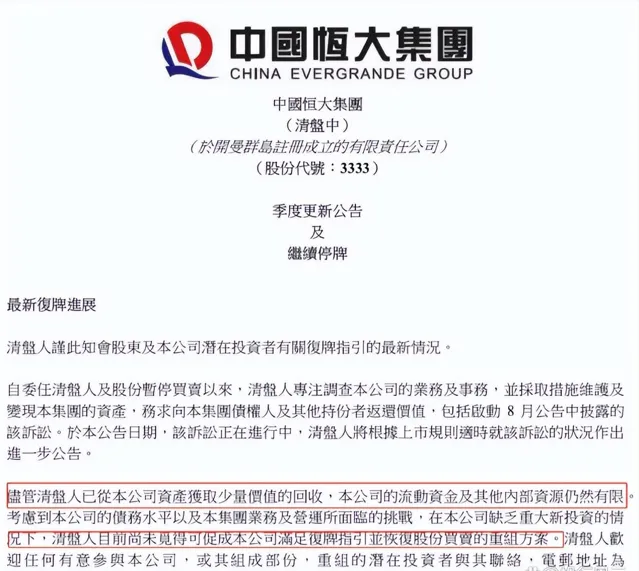

作為中國恒大這一主體的清盤人,在半年瘋狂的輸出清盤措施後,慕然發現自己處於一個相當尷尬的位置:

作為清盤發號施令的統帥,竟然有種有勁無處使的無力感!

為啥?

這個要從中國恒大上市公司的結構說起:

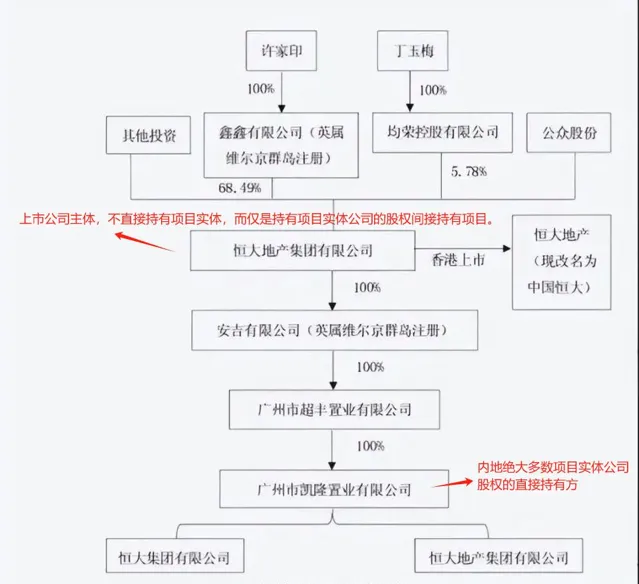

1、許家印名下值錢的三大天王:中國恒大(地產)、恒大汽車、恒大物業,其中主要資產在中國恒大(地產);

2、中國恒大作為香港上市公司,其名下核心資產主要是大量的土地儲備、在建工程、已建未售的商品房資產,這些專案均由各地專案公司直接持有,中國恒大並不直接持有這些資產,而是透過持有專案實體公司的股權來實作間接持有;

3、這個間接持有在許老板的設計邏輯中又被進一步強化了,中國恒大(上市公司)→廣州市凱隆置業有限公司→各地專案公司,中間又多了一家廣州市凱隆置業有限公司(後簡稱」凱隆置業「);

看到這,很多人就瞬間明白了,原來中國恒大對其最核心的資產抓手,僅僅只是:

間接持有!

從形式上,中國恒大清盤人對於核心資產控制偏弱。

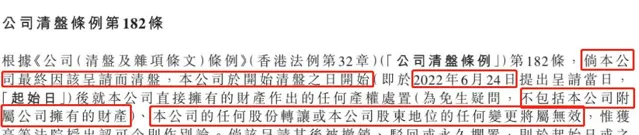

從法律層面上看,中國恒大清盤人面臨著一道繞不過去的障礙:

根據香港相關法律,任何一個債權人都可以呈請清盤。根據恒大在2022年首次清盤呈請所釋出的公告,此次清盤範圍涉及的財產為 中國恒大香港上市公司本身、不包括本公司附屬公司擁有的財產,而恒大的主要地產專案資產集中於內地的附屬公司。

因此,從這個意義上來講,雖然此次香港法院發出強制清盤令,對於中國恒大這個上市實體形成約束是肯定的,但是能否涉及到恒大在內地大量的專案公司本身以及執行效果,則值得商榷, 這裏核心涉及到兩條:

1、香港的清盤令競效力能否被內地法院認可從而執行內地專案公司的資產?

2、清盤令競爭力即使可以在內地執行,清盤令的申請人受償的順序如何?

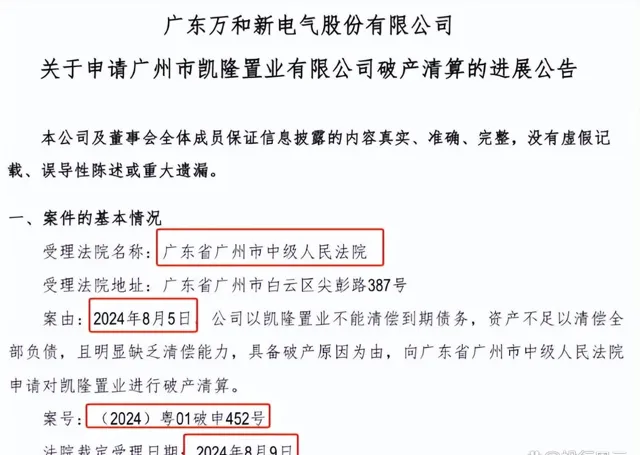

在實操層面,中國恒大的境外債權人申請清盤的物件,遭遇內地債權人申請破產清算的阻擊。

8月9日,廣州中院裁定,受理萬和電氣申請申請對凱隆置業進行破產清算一案,這裏有個細節:申請人8月5日申請,法院在次日受理後,於9日作出裁定,這一速度堪稱:

光速!

中國恒大的清盤人和凱隆置業的破產清算申請人,兩者的目標均指向同一目標,一個在香港,一個在內地,現在瓜分已經開啟瓜分恒大核心資產處置權的爭奪,比的就是:

誰能更勝一籌!

02 恒大即將大結局?

始於21年9月開始的中國恒大流動性危機引發的房地產行業由點及面的流動性困局,結合當前中國恒大的處置進度,作為長期跟蹤困境房企的康哥看來,恒大處置的行程在近期已悄然加速,即將迎來大結局,基於的理由有三:

1、靈魂人物被逮捕。中國恒大的核心靈魂人物許家印已於2023年9月涉嫌犯罪被捕,這一時點距離恒大暴雷已整整過去24個月,伴隨著恒大財富的停止兌付,這時候出手很顯然表明高層對恒大實際控制人許家印主動化險的容忍度已到了極限,特別是在恒大暴雷後,其透過設立境外20億美金的家族信托、透過離婚意圖進行債務隔離觸犯了保交樓的底線;

2、境外債券等債權人對中國恒大主動透過債務重組盤活也失去了信心:

(1)一方面,恒大境外有抵押的資產相繼被抵押權人接管並處置,那些未有任何抵押資產的債權人顯然在這一處置過程中權益未得到任何保障;

(2)另一方面,恒大主體資產在境內,大部份抵押在內地銀行等金融機構,在當前房地產行情下行的檔口,顯然尚不能完全覆蓋抵押權人的情況下,信用債權的保障程度幾乎為零,加上當前保交樓政策的推進,顯然,境外債權人想染指恒大境內資產,更是難上加難,基於這個情況,失去信心的境外債權人發起對中國恒大上市公司的清盤令則成了最後掌握處置恒大行程主動權,只不過這一主動權反而加劇了恒大自身的困難,特別是對於上市主體地位的保留。

3、境內債權人絕望中的出擊。雖然在資產資訊的溝通、推進方面,境內信用債權人的優勢大大優於境外債權人,但是同樣在大部份資產抵押於銀行等金融機構+保交樓大戰略下,恒大當前所有處置或有限的銷售回款均流向保交樓領域,普通債權人的主動發揮的空間顯然大大受限,並且在當前這一局面下,基於恒大如此龐大的體量,可以重組恒大公司的潛在想法的公司幾乎沒有,有的也僅僅是針對專案層面的重組,畢竟:

2.4萬億負債的龐然大物若重組失敗則必然反噬!

同時,在境外信用債權發起對中國恒大上市公司清盤令後,境外信用債權人顯然也不想錯失這一主動清算恒大的機會,這才有了對其核心地產承接主體恒大地產集團母公司凱隆置業發起的破產清算。

03 恒大大結局可能性猜想

康哥整理了目前已經在推進的恒大專案化解方式中,對於恒大大結局進行了可能性結果的預測:

1、恒大財富產品:破產服務信托

財富產品爆發初期,恒大即提供了三種解決方案,歸結起來即兩種方式 :資產清償債務+修改其它債務條件(延期方案)。其中前者因涉及到債權公平性等角度,在推進一段時間後即被叫停;而後者目前看來是唯一可能實作的方式。

恒大財富第一版方案中延期方案:

對於已到期部份,可選擇現金兌付方案:到期當月月底兌付10%,剩余部份每3個月兌付10%。

到2021年12月底提出第二版方案:

每月向每位投資人兌付本金0.8萬元。剩余本金低於2.4萬元的以剩余本金兌付完為止。2022年3月及以後,公司將積極籌措資金,在「兌付方案」第1條實施的基礎上,進一步完善後續兌付方案,後續兌付方案將於2022年3月下旬公布。根據恒大財富3月21日的最新公告:本月繼續執行2021年12月31日釋出的方案,在月底向每位投資人兌付8000元;後續若無特殊公告,將沿襲2021年12月31日的方案。

此後的第三版文案又將兌付標準從8000元調整為2000元,而根據投資者的反饋,從今年五月開始,最新的兌付標準僅400多元。

……

在主業經營日益困難的情況下,如果恒大主體進行清算模式的話,恒大財富的受償率將會受到非常大的影響,結合海航的處置模式,從整體社會綜合效益上看,將有限的資產裝入破產服務信托,然後向恒大財富持有人分配信托份額,透過以「以時間換空間」的方式大幅提升後期的兌付率應該是大概率事件。

2、境內債券+境外債券:清算模式

截止至目前 ,恒大多筆境內公開債券均獲得投資者同意進行展期,但是這也是無奈下的展期,而且展期完後依然面臨無法兌付的情況,如果考察恒大在2023年3月提出的債務重組方案獲得的支持率來看,顯然這些債券持有人對需要透過6-9年的時間來獲得可能的清償方案是相當不滿意的。

恒大8月9日晚間的這一公告正印證了康哥的看法,境外清盤人原先借清盤人想獲得搶先一步處置恒大資產的先機,結果掘地三尺依然無歸而返。對於境外債券等債權持有人來說,大概率的結局:

了其願意,按清盤的財產進行依法受償。

這一結果是境外債券等債權人最不願意看到的結果,但是確是最有可能的結果。如果按照恒大在去年3月的破產清算模擬測算:

受償率僅有3%-9%

3、恒大專案層面:專案重組+戰投註資

在恒大保交樓的大戰略背景下,恒大專案層面的債權人,不管是恒大購買人,還是銀行等金融機構債權人,都是當前恒大最核心的利益群體,針對專案層面,康哥認為:大概率透過專案債務重組推進專案盤活,從而實作保交樓的既定目標,同時將深陷恒大債務泥塘的金融機構債權人拉出來,實作綜合效益最佳。

針對恒大專案層面的重組,不管是案外重組、還是承債式收購、還是破產重整,其實一直在推進當中,在恒大剛開始暴雷初期,僅2022年就有恒大多個專案推進:

1月17日,央企五礦信托受讓恒大旗下昆明恒拓置業、佛山市順德區沁房地產的全部股權及管理權;

3月10日,恒大將廣州南沙陽光半島專案的份額轉讓予中航信托;

3月18日,恒大將南京恒澤地產30%股權轉讓再次轉讓予中航信托。

……

這一受讓方式對雙方而言是雙贏模式:

(1)一方面,透過轉讓專案股權(同時帶走債務),恒大債務壓力減輕並獲得現金以恢復短期流動性困境;;

(2)另一方面,恒大畢竟具有完整的專案營運經驗,由信托接盤後再透過恒大營運的對接,不僅可以有效盤活資產,而且在盤活資產後歸還信托公司相應的投入資金及約定的收益後還可以回購,比起接盤後信托公司對建築進行白手起家或找另外的代建方進行承接效率更高,對信托公司而言也是較佳的選擇。

此前,黃奇帆在近期與【財經】雜誌總編輯王波明對話中提到解決目前房企困境實作地產「軟著陸」的核心關鍵就是采用重組的方式。而這個重組對於集團層面的重組可能性已經越發渺茫,但是在專案層面卻是大概率事件。

04 結語

「解鈴人還需系鈴人」。本輪房地產行業流動性危機始自恒大,恒大債務危機若能成功處理,將對提升整個行業的信心具有重要的標桿性意義,意味著中國房地產行業始自2021年下半年開始的行業危機將得到成功化解,而房地產行業的軟著陸意味著中國經濟具備再次開啟一輪波瀾壯闊的成長之路的可能。

2024年,這將是見證中國地產行業涅槃重生的一次歷史時刻。