李迅雷系中國首席經濟學家論壇副理事長、中泰證券首席經濟學家

這段時間網上討論茅台市場零售價大幅下跌的文章特別多,主流觀點大多從供需關系的角度去分析,認為產能擴張太快、需求相對不振。有的甚至調侃是因為摜蛋盛行導致喝酒時間減少了。但從宏觀視角看,高端白酒的潮起潮落與房地產周期緊密相關,其價格走弱早在三年前就已經露出端倪。

從經濟增速變化看——

各類資產的供需關系

中國經濟自1990年初步入了高增長階段,一直持續到2010年,這20年的高增長,同時也是商品從短缺到過剩,資產從短缺到相對過剩的過程。

我在2006年寫的【買自己買不起的東西】一文中提出,當中國的恩格爾系數高達40%的時候,居民的資產配置比例是很低的,隨著經濟增長及恩格爾系數的下降,即大家用於吃和穿的比重下降,那麽,居民配置資產的比重會相應上升。

因此,當你預期未來大家普遍都會大幅提高配置資產比例的時候,資產價格就會大幅上漲。也就是說,對資產的需求將遠大於供給。為了獲得超額投資回報,就應該加杠桿,買自己買不起的東西。2006年茅台的股價已經達到170多元,是當時A股最貴的股票,如果按不復權計算,相當於現在的45元左右。

我曾經在【白酒邁向奢侈品背後的經濟推力(2011年)】一文中寫道,1998-2009年白酒產量增速和中國GDP、居民收入增速的相關性分別為0.69和0.65。說明經濟增長以及居民收入的提升,與白酒消費存在明顯的相關性。2003年,白酒行業規模以上企業的噸酒價格為1.6萬元,2008年噸酒價格已上升到2.83萬元。這說明,消費升級在這幾年非常明顯,中高端白酒價格的上漲振幅遠大於CPI。

從2006年年初至2007年10年的不到兩年時間裏,上證綜指居然上漲了5倍多。而漲幅更大的應該是房價,因為這輪中國房地產的牛市如果從2000年開始算起,至少上漲了20年。

根據麥肯錫的統計,2000年-2020年,中國的資產凈值從2000年的7萬億美元增長到2020年的120萬億美元,增長了16倍。同一時期,美國的資產凈值翻了一番,達到90萬億美元。全球資產凈值從156萬億美元增加到514萬億美元,增長2.3倍。

由此可見,中國資產的規模擴張速度不僅遠遠超過美國,也明顯超過全球平均水平。但從股價指數的漲幅看,在過去20年,標普500指數上漲了6.3倍,納斯達克100指數上漲了12.6倍,但上證綜指漲幅不足2倍。顯然,中國資產規模的增長主要靠供給的增加為主要特征,而不是靠投資回報率的提高。如2006年的時候,A股市場的流通市值只有3萬多億,如今流通市值已經達到74萬億,但指數的漲幅並不大。

換言之,中國資產規模的擴張主要是靠供給的增加,例如,中國經濟主要靠投資拉動,而且資本形成(三駕馬車中的投資)對GDP的貢獻是全球其他經濟體平均水平的兩倍左右。房地產投資的高增長、高速、高鐵總裏程在全球遙遙領先,A股市場IPO規模不斷提高等,使得資產的供應量不斷擴大,最終導致了資產過剩。

而且,在投資規模不斷膨脹的同時,不少消費品的金融內容也大大增強,其價格也大幅上漲,如名表、珠寶玉器、珍稀木料、高檔白酒等。這反映出中國金融深化的過程,但是否也說明金融化已經過度了?

2018年,我又寫了一篇【買自己買不到的東西】,主要觀點是,2000年之前中國是商品短缺的時代,2000年以後,商品實作了供需平衡,但資產短缺;2007年以後,商品出現了全面過剩;2015年以後,大部份資產相對於市場需求已經過剩了,但部份資產即所謂的核心資產還是短缺,那就是要買稀缺類資產。

當然,稀缺也是相對的。例如,2001年之前,普茅的基酒產量只有4000多噸,如今已經超過5萬噸,未來可以達到7萬多噸。說明隨著供給的不斷增加,其稀缺性也會下降。如果需求的增長速度不如供給的話,那麽其價格壓力會增大。

高端白酒走弱觸發主因——

房地產步入長周期的下行階段

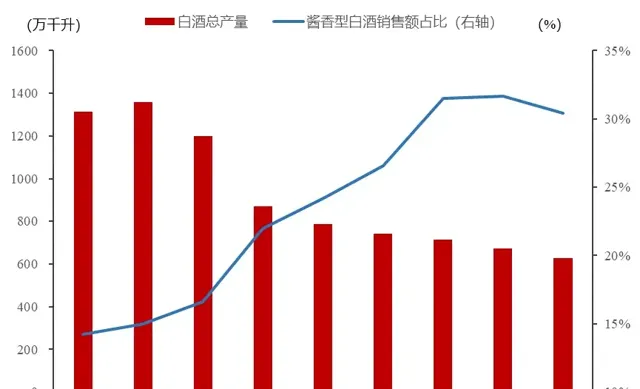

中國白酒總銷量下降其實早就發生了。2000年以來,白酒產量不斷上升,到2007年,白酒銷量的增速達到34%的峰值,與名義GDP的增速創新高都在同一年。八項規定之後,白酒銷量增速明顯回落,但仍保持增增長,到2016年以後才出現負增長。2015年,中國白酒的總銷量為1312萬噸,到2023年降至629萬噸,降幅達到52%。

但與此同時,代表高端白酒的醬香型白酒的銷售收入卻依然保持上升勢頭,其占白酒總銷售收入的比重從2015年的14.2%上升到2021年的31.5%,說明八項規定之後,盡管公務高端白酒的消費占比大幅下降,但商務消費和私人消費的增長幾乎完全替代了公務消費。

醬香白酒銷售額占白酒銷售額的比重變化

來源:Wind,中泰證券研究所

到2023年醬香型白酒銷售收入的占比已經回落至30.4%,隨著高端白酒價格的加速下跌,估計2024年及今後占比還會繼續回落。從2020-2021三年疫情中白酒產量看,並沒有出現大幅回落,而期間醬香型白酒的銷售額反而大幅上升。

發現一個有趣的現象,曾經作為主要公務用酒的茅台,在八項規定之後其銷量還是大幅上升,但同樣作為公務用車的奧迪,則大幅下降,從遙遙領先於寶馬、奔馳等國外品牌車,到遠遠落後於其他國外品牌車。其背後的邏輯可能是公務用車必須用國產車,故奧迪就不再成為官車的象征。但茅台依然具有明顯的「官酒」色彩。

上述這一現象無非想表達這樣一個意思,當前白酒價格的下跌,主要因素是房地產周期下行帶來的。中國房地產對GDP的貢獻應該在20-25%之間,當房地產周期步入下行階段時,通常會對經濟帶來較大沖擊,這就是所謂的乘數效應。

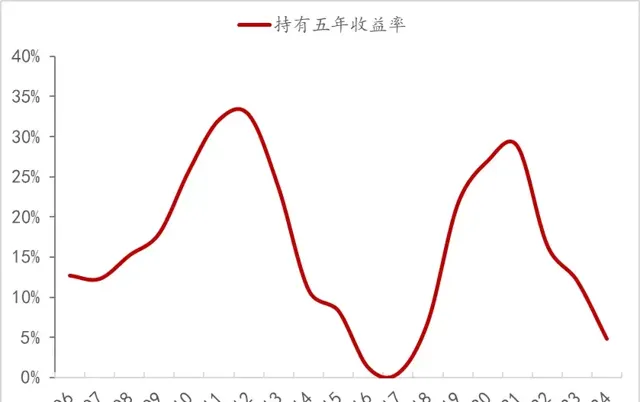

實際上高端白酒價格的下跌並不是從今年開始的,只是今年上熱搜的頻率提高了而已。從茅台老酒的價格走勢看,2021年以後的當年酒批價已經低於如今的市場價;當年購入的茅台酒持有五年的復合收益率已經從2021年的28.81%降至目前的4.83%。

老酒持有五年的復合收益率變化

來源:Wind,中泰證券研究所

從上圖中還可以看到,上一輪茅台持有五年收益率的下跌發生在2012-2017年,這應該與八項規定有關,但茅台酒的銷量並沒有顯著下降。但這一輪價格的下跌,會否影響到其銷量呢?

2015年至2023年,銷量前11家白酒上市公司價格漲幅215%,也就是在銷量大幅回落的過程中,透過價格上漲來保持盈利的高增長。如今價格已經由升轉降,再要繼續維持盈利高增長的邏輯似乎不再成立。

人口老齡化加速——

對高端白酒消費的影響如何?

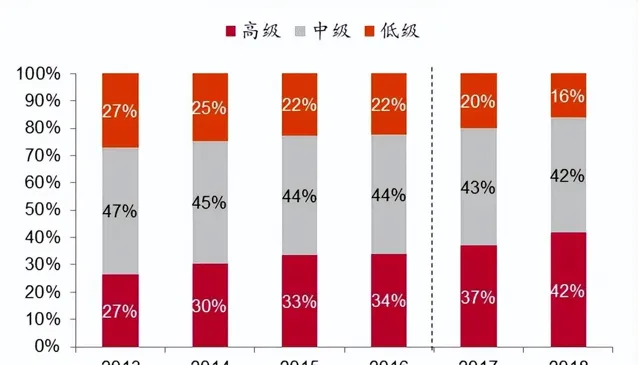

白酒和香煙類似,都經歷了量減價升的過程。即銷量下降,但銷售收入在不斷提高,這說明2021年之前,中國消費升級的勢頭非常明顯。如2013年高級香煙的銷售額占比只有27%,到2018年則提高了42%。同樣,茅台公司的銷售收入如今大約要占到白酒上市公司前銷售收入前十四名的三分之一左右。

中國香煙的消費升級

來源:WIND,中泰證券研究所

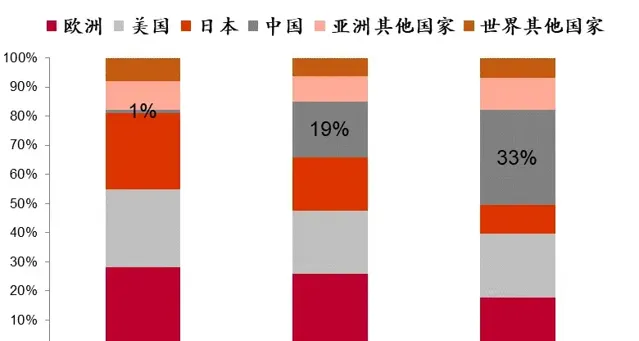

從奢侈品消費的全球份額看,根據貝恩咨詢統計,2000年中國只占全球份額的1%,到2018年,則占到全球的三分之一。2020年應該是中國奢侈品消費占全球份額的最高點,這與中國房地產周期的拐點幾乎一致。

全球奢侈品消費份額的變化

來源:WIND,中泰證券研究所

受疫情影響,2020年以後中國消費升級的勢頭明顯減弱。從人口的維度看,2021年中國步入了深度老齡化階段,即65歲及以上人口占總人口比重超過14%。而且,由於中國歷史上出生人口最多的「第二次嬰兒潮」年齡段的群體,從2027年起步入聯合國定義的「老人潮」,從而使得老齡化加速。

舉例說,德國從步入深度老齡化到超老齡化(老人占比達到20%)經歷了36年時間,非常緩慢。日本則用了12年時間,而中國只需要9年時間。這意味著高度酒的消費量可能會出現快速下滑的趨勢。

據國際葡萄酒與烈酒研究機構IWSR釋出的【2022奢侈烈酒戰略研究】報告,白酒在國際奢侈烈酒市場(單瓶均價在100美元以上的產品)占據了84%的市場份額,但消費幾乎完全域限在中國。中國是國際奢侈烈酒(不包括白酒)的最大市場,占全球超過30%的市場份額。

也就是說,中國的高端白酒在全球高端的高度酒份額已經大得驚人,其進一步的提升空間還能有多少呢?依據中國酒業協會的統計,2014-2022年,規模以上的白酒企業營收從5800億提升至6600億,8年時間累計增幅僅13%,年復合增速不足2%。

故此我推測隨著人口老齡化的加速,高度酒的銷量會降下來,慢慢步入到低度酒主導的時代。從美國、歐洲和日本等西方國家的案例看,人口老齡化過程中,都存在低度酒的銷售份額提高、高度酒的銷售份額下降的共同特征。

回顧過去30年,國產的名煙名酒利用消費升級的契機,透過不斷漲價的方式,戰勝了洋煙洋酒;而高端白酒又完勝了高端葡萄酒。但萬物皆有周期,當時代的大潮奔騰而下,個體的努力或顯得微不足道。