隨著上半年農商行半年報的釋出,多家銀行在營收、凈利潤、總資產等方面實作了顯著增長。數據顯示,2024年上半年,10家A股上市農商行的總資產規模突破5萬億元。多家農商行等透過最佳化資源配置和降本增效等措施,實作盈利的穩定增長。

其中,渝農商行與滬農商行的資產規模均處於萬億元級別,遠超其余8家農商銀行。此外,常熟銀行的資產規模增幅最大,達到了9.82%,負債規模也較去年末增長了10.28%,顯示出強勁的增長動力。而江陰銀行和常熟銀行在上半年均完成了增資,註冊資本有所增加,進一步增強了其資本實力。

在股東回報方面,滬農商行首度實施中期分紅,向普通股股東每10股分配現金股利2.39元(含稅),現金分紅率達到33.07%,較2023年度分紅率提升近3個百分點。這一舉措穩定了投資者信心,體現了對股東回報的重視。

同時,各農商行積極響應國家號召,將服務實體經濟作為首要任務。青島農商銀行、北京農商銀行等透過聚焦科技金融、普惠金融等領域,支持實體經濟發展。此外,信貸投放作為農商行服務實體經濟的重要手段之一,多家銀行透過創新產品和品牌,如「農商快貸1.0」、「數智貸」等,提升服務質效。

農商行上半年業績穩健增長,凈息差面臨挑戰

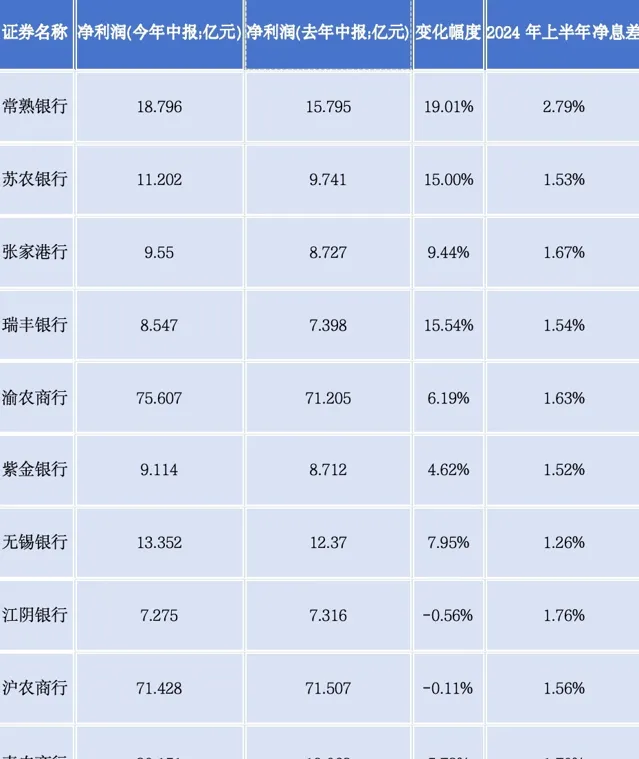

近期,多家農村商業銀行釋出了2024年上半年的財務報告。從已公布的上市農商行數據來看,包括常熟銀行、蘇農銀行、張家港行、瑞豐銀行、渝農商行、紫金銀行、無錫銀行、江陰銀行、滬農商行和青農商行在內的十家銀行,在上半年均取得了良好的業績。

具體來看,常熟銀行上半年的營業收入達到55.06億元,同比增長12.03%,凈利潤更是高達17.34億元,同比增長19.58%。同時,該行的資產總額也增至3673.03億元,資產規模持續擴大。其中,非利息凈收入增長尤為顯著,同比增長56.59%,達到9.04億元。這一增長主要得益於投資收益的大幅提升,投資收益同比增長95.96%,達到9.17億元,主要源自於處置交易性金融資產和債權投資所獲得的投資收益。

蘇農銀行上半年的營業收入為22.76億元,同比增長8.59%,凈利潤為11.20億元,同比增長15.64%。在業績增長的同時,蘇農銀行還積極推行綠色發展理念,服務了273戶綠色企業客戶,並行放了50.80億元的綠色貸款,助力可持續發展。

張家港行上半年的營業收入和凈利潤也實作了雙增長,營業收入為25.61億元,同比增長7.35%,凈利潤為9.46億元,同比增長9.29%。特別值得一提的是,該行的非利息收入達到8.25億元,同比增長95%,成為營收增長的主要驅動力。上半年投資收益同比增長176.34%,達到6.80億元,增長原因主要在於交易性金融資產及債權投資的處置收益。

盡管渝農商行上半年的營業收入有所下降,但凈利潤仍實作了5.18%的增長,達到75.6億元。該行的資產總額也達到了1.51萬億元,資產規模龐大且持續增長。

與此同時,瑞豐銀行在半年報中披露,其營業收入同比增長14.86%,主要得益於非利息凈收入的穩步提升。該行非利息凈收入同比增長94.42%,達到6.57億元,其中投資收益的貢獻尤為突出,同比增長213.87%,達到5.36億元。瑞豐銀行表示,這一增長主要得益於其他債權投資處置收益的增加。

凈息差方面,根據國家金融監管總局數據,2024年上半年商業銀行凈息差為1.54%,雖與一季度持平,但較去年同期下降了20個基點。農商行作為其中一員,在宏觀經濟環境和市場競爭加劇的雙重影響下,傳統存貸業務的盈利能力受到嚴重沖擊。業內分析指出,凈息差收窄的背後是銀行負債成本上升和資產收益率下降的雙重擠壓。

數據來自各農商行財報觀察者網

此外,在經營質素與風險管理方面,各農商行均表現出較高的重視程度。青島農商銀行持續完善全面風險管理體制機制,精準化解重點領域信用風險,截至6月末,不良貸款率為1.80%,資產質素持續提升。同時,該行撥備覆蓋率保持較高水平,為未來的風險抵禦提供了堅實保障。

滬農商行的不良貸款率保持在較低水平,為0.97%,與上年末持平。該行資本充足率、一級資本充足率及核心一級資本充足率均有所提升,資本緩沖較為充足,為未來的業務拓展提供了有力支撐。

而作為唯一一家非上市萬億農商行,北京農商銀行在風險管理方面也表現出色,截至6月末,該行撥備覆蓋率為305.51%,資本充足率為13.69%,均符合監管要求,風險抵禦能力較強。

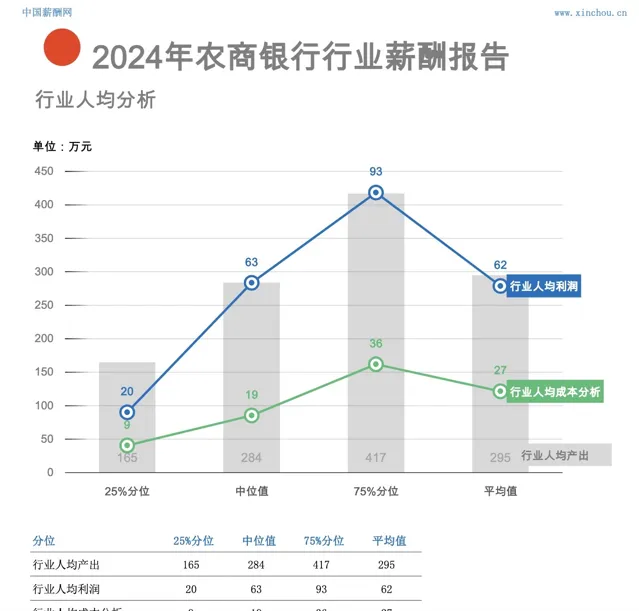

經濟壓力與市場競爭加劇薪資調整

2024年上半年,多家農商行的人均月薪出現顯著下滑,其中重慶農商銀行降薪振幅尤為突出,人均月薪從3.27萬元驟降至2.57萬元,降幅超過20%,位居42家A股銀行降薪榜首。這一數據反映了農商行在薪酬方面的嚴峻挑戰。

薪酬結構的調整是導致降薪的主要原因之一。農商行的薪酬一般由基本薪酬、績效薪酬和福利性收入構成,其中績效薪酬受市場環境和銀行經營狀況影響較大。在經濟環境不佳和銀行業競爭加劇的背景下,農商行的盈利能力下降,進而導致績效薪酬減少,整體薪酬水平隨之下滑。

除了重慶農商銀行外,其他農商行如蘇農銀行、廣州農商銀行等也不同程度地面臨降薪壓力。這些銀行透過最佳化資源配置、降本增效等措施,試圖在保持盈利的同時,合理控制薪酬支出。

數據來自中國薪酬網

有業內人士指出,市場環境、銀行經營狀況以及政策調整是影響農商行薪酬水平的主要因素。當前經濟環境下,銀行業整體面臨較大的經營壓力,市場競爭加劇、利差收窄等因素導致銀行盈利能力下降。同時,監管政策的調整也可能對農商行的薪酬水平產生影響,要求銀行加強風險管理、控制成本等。

值得註意的是,在股東回報方面,多家農商行積極響應市場期待,推出中期分紅方案。滬農商行2024年中期向普通股股東每10股分配現金股利2.39元(含稅),現金分紅率達到33.07%,較2023年度分紅率提升近3個百分點。這一舉措不僅穩定了投資者信心,也體現了該行對股東回報的重視。

在江蘇地區,多家農商行也紛紛加大分紅力度,江蘇常熟農村商業銀行雖然在員工薪酬方面經歷了波動,但近年來其現金分紅規模卻持續增長,顯示出較強的股東回報能力。江蘇張家港農村商業銀行則宣布了2024年度的分紅計劃,分紅總額約為4.34億元,分紅比例達到24.3%,向全體股東每10股派發2.0元人民幣現金,體現了其對提升股東價值的承諾。

此外,江蘇江陰農村商業銀行、江蘇蘇州農村商業銀行等也在不同程度上公布了其2024年中期業績及分紅政策。這些銀行在面臨盈利增長壓力和市場競爭加劇的挑戰時,均采取了靈活多樣的策略來平衡股東回報與員工激勵的關系。

聚焦實體經濟,金融創新引領高質素發展

多家農商行積極響應國家號召,將服務實體經濟作為首要任務。青島農商銀行圍繞國家和地方重大發展戰略,聚焦科技金融、普惠金融、養老金融、數碼金融等領域,紮實賦能實體經濟。上半年,該行對重點產業鏈鏈主新增貸款超79億元,對戰略新興產業貸款增加超12億元,有力地支持了實體經濟的發展。

北京農商銀行同樣堅守「立足城鄉、服務三農、服務中小企業、服務市民百姓」的市場定位,圍繞首都「四個中心」戰略定位,持續深耕首都金融重點領域,聚焦實體經濟,全面推動轉型發展。上半年,該行累計投放貸款超1400億元,超出年初計劃投放貸款量一半以上,金融支持實體經濟工作持續推進中。

信貸投放是農商行服務實體經濟的重要手段之一。青島農商銀行透過打造高標準「信貸工廠」、上線「數智普惠平台」等數碼化、智能化行銷工具,持續提升服務質效。至6月末,該行普惠型小微貸款戶數5.45萬戶,余額486.76億元,戶數和余額均居青島市銀行業機構第一位。

廣州農商銀行則重點推進中小額信貸業務「三千億工程」,推動人才、資源下沈營業網點,全力打造中小額資產核心競爭力和營業網點綜合競爭力。截至6月末,該行中小額公司信貸余額434億元,較年初增長13.7%,業務規模及占比較年初實作雙增。

在半年報中,各家農商行紛紛結合自身實際,突出展示了各自的經營特色和亮點。青島農商銀行以「創新引領差異化、特色化發展」為核心理念,推出了一系列創新產品和品牌,如「農商快貸1.0」、「數智貸」、「e貼寶」等,以及「富農福民」鄉村振興品牌,持續提升服務質效。

北京農商銀行則圍繞首都發展戰略和實體經濟需求,持續深耕首都金融重點領域,聚焦科創、制造業中長期、普惠小微、普惠涉農等領域,打出了一系列普惠金融服務組合拳。

滬農商行則透過最佳化負債結構、加強負債成本主動管理等方式,努力維持息差水平,同時積極推進數碼化轉型和金融科技套用,提升服務效率和客戶體驗。

綜上所述,2024年上半年中國農商行行業整體呈現出穩健發展的態勢,多家銀行在營收、凈利潤、總資產等方面均實作了顯著增長。同時,各銀行在風險管理、服務實體經濟、信貸投放等方面也取得了積極進展,為未來的發展奠定了堅實基礎。