在一級市場持續低迷背景下,"從2018年到2023年中國初創公司數量下降98%"的說法,在社交媒體得到廣泛傳播。

這背後反映出的是創業者和投資人的集體焦慮。不過,業內人士對數據準確性多表示懷疑,認為創業公司幾乎歸零的說法不符合常識。

該資料來源頭IT桔子的創始人文飛翔也於近期回應稱"上述數據是不準確的,可能是某個時間段我們收錄了多少2023年的新公司,但這並不等同初創公司的數量"。

另創投領域資深從業者統計認為,上述6年內 新成立公司數量沒有下降,只是"獲得風險投資的企業數量下降了36%,且大量投融資數據未得到披露"。

大量融資數據未披露

9月12日,有文章稱中國風險投資資金枯竭,新公司成立數量急劇下降,文章援引IT桔子的數據稱,"風險投資高峰期的2018年,中國成立了51302家初創企業。到2023年,這一數碼已降至1202家,今年的水平有望進一步下降"。

按照上述說法,中國新成立的初創企業6年內減少了98%。

對此,烯牛數據創始人李錦香發文稱, 根據烯牛數據的統計,2023年新成立的公司數量是1008萬家,2018年則是680萬家,2023年相比2018年增長了48%。

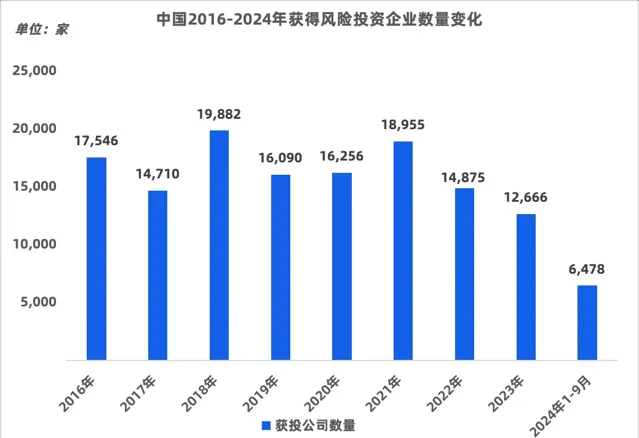

根據烯牛數據統計,近年以來獲得風險投資青睞的企業數量的確有所下滑,但下滑振幅遠不是上文提及的98%。

具體而言,2018年獲得風險投資企業數量為19882家,2023年這一數碼則為12666家, 相較2018年降幅為36%。

但上述數據與IT桔子原文中披露的"2023年初創企業數量下降至1202家"有較大出入。

對此,李錦香對第一財經記者表示,烯牛數據一方面根據全網新聞做解析,另一方面會透過挖掘工商變更數據還原企業獲投情況。

至於為何國內各家創投數據服務商統計的投融資事件數量不太一致,李錦香解釋,主要區別來自工商變更數據的挖掘程度。如果只透過新聞來看投融資,大家的資訊獲取渠道都是一樣的,投融資數量大差不差;但工商變更就不一樣了,每天有大量的變更數據,烯牛是透過一套投資機構解析模型(LP-GP-企業穿透),能夠即時發現某一條工商變更背後其實是投資機構,並做出還原。因為投資機構"馬甲"比較多,各種管理人、基金,所以模型做的越精細,挖掘出的投融資數據就越全面——在這裏數據商之間的差距就拉開了。

"現在由於大量的投融資都集中在先進制造、新能源、醫療醫藥等to B類別的企業裏,這些企業沒有太大動力做PR,跟2018年及之前那波消費互聯網不一樣(當時還有很多假新聞,因為要透過融資給自己"貼金",提升品牌力),所以現在我們統計下來,2023年12666家公司獲得了投資,來自新聞披露的只有30%,余下70%其實都是工商變更挖掘出來的、沒有任何新聞披露的融資事件,這些很多人都感受不到,也沒有透過專業數據庫檢視這些數據,大家會覺得體感更冷了。"李錦香告訴第一財經記者。

頭部投資機構銳減

從實際數據來看,上半年創投行業熱度的確在下滑。

根據清科研究中心數據,2024年上半年中國股權投資市場共發生投資案例數3033起,同比下降37.6%。已獲知的投資金額總額為2567.03億元,其中600億元來自於大連新達盟的戰略融資,剔除這一偶發性極值案例後投資總金額為1967.03億元人民幣,若同樣剔除2023同期極值案例,上半年金額同比降幅達38.7%。

從季度數據來看,2024年第一季度和第二季度投資案例數分別同比下降36.2%、39.0%;投資金額分別同比下降16.7%、55.7%,兩大投資指標的降幅均呈現擴大趨勢。

上市投資機構半年報也透露了類似趨勢。

天圖投資半年報顯示,今年上半年公司虧損7.48億元,同比降幅達640.32%;歸屬於掛牌公司股東的凈利潤虧損7.4億元,同比下降281.59%。

九鼎投資半年報則顯示,其私募股權投資管理業務營業收入為0.88億元,同比減少48.12%,歸屬於上市公司股東的凈利潤519.03萬元,同比減少93.85%。

對於私募股權業務營收腰斬及凈利暴跌的原因,九鼎投資稱由於私募股權投資管理業務存量基金進入結束期導致管理費減少。此外,專案結束數量較上年同期下降導致公司收取的管理報酬收入及公司自有資金投資收益減少。

據李錦香觀察,2018年和2021年是近幾年的小高峰,2021年後創投市場確實是在連續下降的周期中,除了投融資數量年年減少,投資機構也因為各種原因面臨著洗牌。

"我們統計過2021年投資次數最多的50家投資機構,依然留存在2024年上半年前50(按投資數量排序)的只有40%,一多半都換了,換上來的大多是地方國資背景的基金,如錫創投、常高新投等。機構輪換的背後其實是人員的變化,我們朋友圈中很多美元基金的投資人不再活躍了,他們對於創投行業的悲觀情緒更強,看到了‘初創企業數量下降98%’的新聞就很容易放大情緒了。" 李錦香告訴第一財經記者。

盡管創投環境整體有所惡化,但危機中也存在機遇。

根據烯牛數據統計,2018年至2023年,融資變化最大的行業是 先進制造和新能源 ,2023年這兩個行業的融資數量在全行業中占比高達35%,是2018年的3倍,而這個趨勢在2024年還在持續放大。

"只是 先進制造和新能源確實不是人人都玩得起的,獲投公司變少也情有可原"。 李錦香表示。

另外,大額融資案例占比進一步增加。根據清科研究數據,從企業融資角度來看,2024年上半年,VC/PE投資規模在10億元及以上的26起事件共吸納649.13億元人民幣,占市場總投資金額的33.0%,同比增加1.6個百分點。

其中,5億元以上的投資案例金額占比則達到了50.7%,同比提升5.8個百分點。在當前市場整體策略更加謹慎的情形下,產業政策導向性顯著,機構對於科技創新的半導體、IT服務等仍然青睞,大額融資案例亦主要集中在硬科技領域。