羽絨服之外,波司登沒有「新故事」。

作者/無字

出品/新摘商業評論

去年冬季寒潮頻發,波司登迎來了「潑天富貴」。

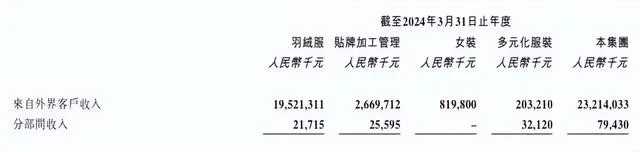

圖源:波司登財報

2024年6月26日,波司登披露2023/24財年(截至2024年3月31日止)財報,營收232.1億元,同比增長38.4%;凈利潤31.2億元,同比增長44.7%。

得益於此,資本市場也開始重新關註波司登。7月2日,波司登股價報收4.78港元/股,相較半年前3港元/股左右的階段性低點,增長59.33%。 不過值得註意的是,盡管業績創歷史新高,但目前波司登的股價依然徘徊在「半山腰」,比2021年9月6.52 港元/股的歷史高點低27%左右。

耐人尋味的是,波司登的創始人並沒有耐心等待波司登股價繼續復蘇。7月3日交易時段前,波司登釋出公告稱,公司創始人、董事局主席及控股股東高德康擬以4.31港元/股配售4億股,占已發行股本約3.64%,合計套現約17億港元。

因創始人巨額套現,7月3日,波司登股價暴跌15.93%,報收4.01港元/股,重回兩年前的水平。

高德康之所以趁著亮眼的業績套現,或許是因為對波司登的未來信心不足。目前, 波司登極度依賴羽絨服產品,雖然趁著寒潮,可以攫取海量收益,但公司的抗風險能力也很弱。 盡管波司登也看到了這一問題,過去幾年一直致力於探索常規服飾產品以及海外市場,然而,這些新業務遲遲未能成為波司登的營收支柱。

一、重新聚焦羽絨服,

波司登開啟「第二春」

其實早在2008年經濟危機時,波司登就因嚴重依賴羽絨服產品而出現業績下滑的問題,因而提出以羽絨服為核心,實作品牌化、四季化、國際化的「3+1」戰略,透過孵化或並購,快速切入男裝、女裝、童裝等市場,試圖靠拓寬業務線以及渠道覆蓋面,博取更高的收益。

不過,波司登低估了四季化營運的難度。因成本高企,動銷不暢,2011年後,波司登的業績持續惡化。

圖源:波司登財報

財報顯示,2012年-2015年,波司登營收從93.25億元一路下滑至57.87億元,近乎腰斬;2011年-2014年,凈利潤從14.51 億元下滑至1.38億元,跌幅高達90.49%。

圖源:百度

在此背景下,投資者自然會加速逃離波司登。2010年10月,波司登的股價曾觸及4港元/股左右的高點,此後一路下行,2017年後,長期徘徊在1港元/股以下。

眼看著「3+1」戰略造成的損失越來越大,2018年,波司登調轉馬頭, 確立「聚焦主航道、聚焦主品牌」的戰略方向,放棄多元化、四季化業務,聚焦羽絨服主業。

值得註意的是,2018年前後,中國掀起了消費升級熱潮。回歸主業後,為了更進一步開啟想象空間,波司登也開始加碼中高端羽絨服市場。

國金證券研報顯示,2018年,波司登主品牌羽絨服提價30%-40%。單價1000元-1800元的羽絨服占比上漲16.2個百分點至63.8%,1800元以上的羽絨服占比上漲19.3個百分點至24.1%,1000元以下的羽絨服占比下降35個百分點至12.5%。

圖源:波司登

2021年11月舉辦的業績說明會上,波司登品牌事業部總裁芮勁松對外表示,「未來波司登羽絨服價格還將持續上漲,2017年均價在1000元左右,2020年均價在1600元左右,未來三年會達到2000元以上。」

因具備一定品牌優勢,並且不斷加大宣發投入,聚焦羽絨服主業、沖擊高端市場後,波司登的業績和利潤空間穩步攀升。財報顯示,2018年以來,波司登的營收和凈利潤連續六年正增長。2023/24財年,波司登的凈利潤率為13.44%,相較2016/17財年的5.42%,上漲8.02個百分點。

二、四季化產品萎靡不振,

波司登困在羽絨服中

盡管公司的業績穩中向好,但過分聚焦羽絨服主業,也決定了波司登的抗風險能力很弱、業績劇烈波動。

財報顯示,2023/24財年,波司登羽絨服產品營收195.21億元,營收占比高達84.1%。由於羽絨服的需求有很強的季節性,冬季自然是波司登的「春天」。財報顯示,2021/22財年-2023/24財年,波司登上半年營收分別為53.9億元、61.8億元以及74.72億元,營收占比分別為33.24%、36.84%以及32.19%,一直徘徊在33%左右。

波司登的上半年業績占比如此之低,不光昭示出公司的抗風險能力很弱,也意味著海量渠道、供應鏈資源正被白白浪費。為了開啟想象空間,波司登再一次踏上了多元化道路。

圖源:波司登

比如,2023年夏天,波司登推出防曬衣新品「驕陽3.0」,擁有時尚色彩,並且防曬能力不俗。此外,在天貓旗艦店,波司登還上架了沖鋒衣、童裝、衛衣等常規服飾產品。

不過遺憾的是,波司登羽絨服之外的業務無論是成長性還是營收占比,均十分有限。

圖源:波司登2024財年財報

2023/24財年,波司登貼牌加工管理業務營收26.7億元,同比上漲16.4%,營收占比11.5%;女裝業務營收8.2億元,同比上漲16.6%,營收占比3.5%;多元化服裝業務營收2.0億元,同比上漲 0.3%,營收占比0.9%。對比而言,同期波司登羽絨服業務營收增速高達43.8%,遠高於上述三大業務。

將時間拉長來看,2021/22財年-2023/24財年,波司登貼牌加工管理、女裝、多元化服裝三大業務的營收占比分別為18.45%、19.08%、15.9%,波動明顯,沒有扶搖直上的跡象。

三、「暢銷」全球七十二國,

但波司登卻囿於國內市場

多元化發展遲遲未取得明顯成效的背景下,波司登如果想要開啟想象空間,也可以效仿加拿大鵝、Moncler等品牌,沿著羽絨服的主線全球化發展。

以加拿大鵝為例,2024財年,其大中華區市場銷售額為4.22億加元(約合人民幣22.4億元),同比增長47.0%,營收占比高達31.63%,超越美國和加拿大,成為公司的第一大市場。

圖源:波司登

事實上,過去幾年,波司登確實屢屢宣稱自己是一家國際化品牌,產品「暢銷美國、法國、意大利等72個國家」。此外,2017年以來,波司登也頻頻披露ESG報告,以便順利開啟海外市場。

結合調研數據來看,波司登似乎已經成為全球羽絨服市場的霸主。2021年,歐睿國際披露的調研數據顯示,按羽絨服產品零售渠道銷售額、銷售量計,波司登羽絨服規模全球第一,銷售額、銷售量同時位列第一。

然而,翻閱財報可以發現,波司登並未詳細披露海外市場的營收數據,地區劃分的零售網絡也僅僅包含國內各大區。此外,過去幾年,波司登歐洲業務收益(包含租金收入)占公司整體凈利潤的比重也一直徘徊在1%左右。

凡此種種,似乎從側面說明,波司登所謂的「暢銷全球72國」宣傳語,重點在於, 基於中國市場的海量需求,其羽絨服產品確實「暢銷」,並且也在多國售賣,但並未統治海外羽絨服市場。

這或許是因為,波司登的技術力匱乏,難以在海外市場構築商業護城河,吸引消費者。2023/24財年財報中,談及研發投入時,波司登僅籠統地表示,「本集團一貫非常註重產品的創新。產品的最佳化和拓展是波司登品牌發展的基石」,並未詳細披露研發費用。

波司登羽絨服裝有限公司專利分布 圖源:天眼查

財報顯示,截至2024年3月末,波司登已累計獲得971項專利,雖然數量不少,但據天眼查數據,波司登70%左右的專利為外觀專利,更具價值的發明專利占比僅 為14%左右。

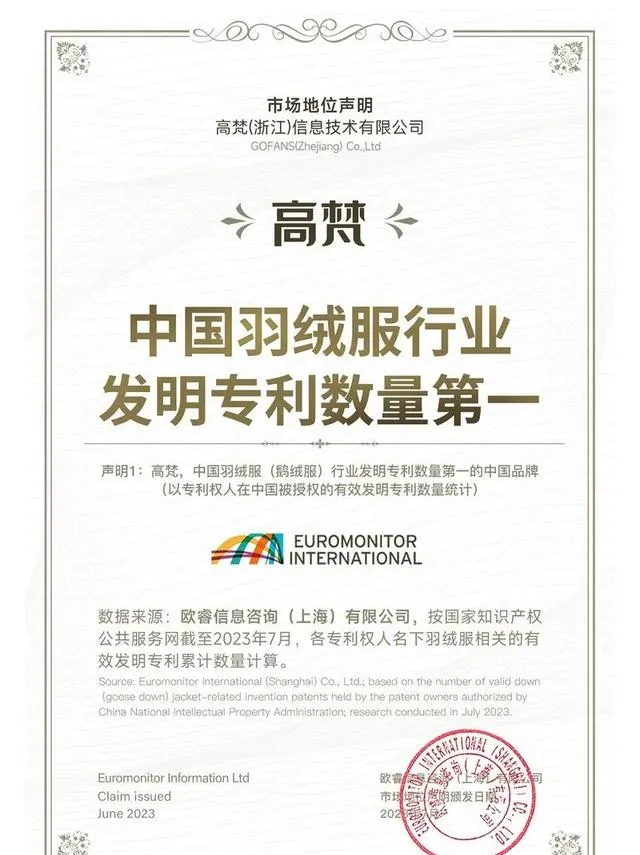

圖源:高梵

對比而言,中國相對後發的羽絨服企業高梵專利的含金量,甚至已經反超波司登。歐睿資訊咨詢披露的數據顯示,截至2023年7月,高梵擁有158項研發專利,位居中國羽絨服行業發明專利數量第一。

由此來看,盡管近年來,基於聚焦主業以及產品高端化,波司登的業績屢攀高峰,但其仍需直面「兩朵陰霾」。

一方面,過於依賴羽絨服,決定了波司登的抗風險能力極弱,另一方面,波司登雖然正加速布局多元化業務以及海外市場,但技術積累有限,決定了其很難構築「第二條曲線」。

如果接下來羽絨服消費市場熱度下降,亦或者是羽絨服上遊原材料成本飆升,波司登的業績或許有觸頂的可能。

在此背景下,高德康當然要趁著業績利好,趕緊「落地為安」。