每經編輯:彭水萍

2024年伊始,股市的行情悄然發生了一些變化。

2月5日,上證指數在創下了自2020年以來的最低點2635點後,調轉車頭開始向上。

從次日開始,滬指先是走出一波「震撼8連陽」,一舉收復3000點整數關口。

在短暫的震蕩修整之後,上證指數繼續上行,盡管速度有所減緩,但趨勢仍在。

再就是近幾天,新能源、醫藥、白酒這幾個成長賽道先後領漲,賺錢效應逐漸開始向成長賽道蔓延,行情的回暖跡象似乎越來越明顯。

如果說2023年的行情是單邊下行的話,那麽2024年起碼在年初已經向我們展示了它的不同。

那麽問題來了,不同僅僅是在年初嗎?或者說,新一輪的行情,會不會就此開始?

1、三年之期已到?

從時間視窗上來看,這種猜想有一定的道理。

下面這張圖是三個主要的行情指數滬深300、萬得全A和偏股混合型基金指數自2005年以來的年度表現。

觀察數據不難發現,指數的年度表現存在著一些牛熊交錯、紅綠互現的規律性。轉譯成大白話就是,漲幾年,跌幾年,再漲幾年,迴圈往復。

自2005年至今,滬深300僅發生過一次連續三年下跌,也就是2021年-2023年這次。此前該指數最多連跌兩年。

萬得全A指數此前最多連續下跌兩年,之後便會出現反彈。而2022年、2023這兩年,指數已經連續下跌,如果歷史規律依然奏效,2024年或許會有變化出現。

自2005年至今,偏股混合型基金指數僅發生過一次連續兩年下跌,正是剛剛過去的2022年、2023年。此前該指數最多連跌一年。

從股市牛熊交替的周期性規律來看,新一輪的行情會在經歷一段時間的下跌後出現。參考歷史數據,時間視窗的拐點或許已經在附近了。

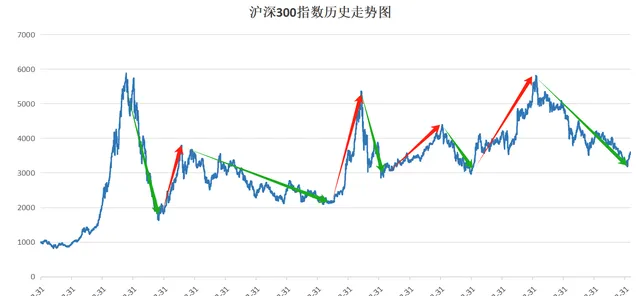

從空間上看,本輪調整的振幅或許也已經接近了臨界值。下圖是滬深300指數自2005年以來的走勢圖。整體來看,共有5輪大級別的回撤。

第一波發生在2007年-2009年,最大跌幅為72.3%。

第二波發生在2009年-2013年,最大跌幅為44.89%。

第三波發生在2015年-2016年,最大跌幅為46.7%。

第四波發生在2018年-2019年,最大跌幅為32.46%。

目前來看,第五波回撤從2021年開始,截至目前的最大跌幅為45.25%。除了2007年6000點大牛市之後的那次熊市,已經跟歷史上的幾次大調整在振幅上相當甚至是超過了。

所以從空間上看,指數似乎也有向上的理由。

另外,美聯儲大概率在今年年中降息,或許也會是2024年的一個不尋常之處。

那麽問題來了,如果2024年會有行情的話,如果調整姿勢切換到進攻模式呢?

2、怎麽切換進攻模式?

一旦行情轉暖,方向向上,彈性會成為一個非常重要的決策因素。彈性越大的資產,理論的上漲空間可能也就更大。一般來說,成長內容、中小市值和熱點催化是高彈性必不可少的要素。

先來說成長內容。眾所周知,股票的上漲振幅在一定程度上與未來的發展空間成正比。

在行情低迷,市場情緒低落時,投資者的風險偏好降低,人們會傾向於選擇發展穩定且高分紅的資產,追求更多的「落袋為安」,所謂二鳥在林不如一鳥在手。

而在行情轉好,市場情緒亢奮時,投資者的風險偏好會上升,人們就要去關註想象空間了。在樂觀情緒的填充下,股價容易向理論的發展上限傾斜。越有前景的賽道,也就可能出現越大的漲幅。

目前的A股市場裏,人工智能、新能源、創新藥等行業具備相對較強的成長性。

再來說中小市值。眾所周知,股價的變化是資金推動的結果。行情轉暖後,資金進入股市,會推動股價上行。但具體上行的振幅,既要看資金量的多寡,也要看資產「體重」的大小。

一般來說,「體重」越小的資產,越容易被風吹起,飄到天上。而「體重」巨大的資產,可能需要10級狂風才能稍微吹動。因此,市值越小資產,其價格彈性也會更大一些。

最後是熱點催化。一輪行情能走到什麽程度,既要看資產本身的質地,也要看發動行情的火夠不夠熱。

而眼下,最火的概念莫過於「新質生產力」。從概念上來說,新質生產力包含戰略性新興產業和未來產業兩個部份。

前者包含新一代資訊科技、新能源、新材料、高端裝備、新能源汽車、綠色環保、民用航空、船舶與海洋工程裝備等8大新興產業。後者則包含元宇宙、腦機介面、量子資訊、人形機器人、生成式人工智能、生物制造、未來顯示、未來網絡、新型儲能9大產業。

對應到股市,浙商證券認為,新質生產力對應大科技、大健康和大制造賽道。大科技包含電腦、電子、通訊等,大健康包含醫藥生物等,大制造包含電力器材、機械器材、汽車等。

3、一站式解決方案

目前,能夠兼具成長內容、中小市值和熱點催化的指數並不多,我們一點點來縮小範圍。

首先,由於滬深主機板的傳統行業公司偏多,具備高成長內容的指數往往出現在科創板、創業板。其次,科創板和創業板的指數眾多,還要再剔除掉兩個板塊的龍頭類指數。最後,還要對指數的行業進行進一步的篩查,保證較高的新質生產力濃度。

綜合以上三點,科創100ETF華夏(588800)所跟蹤的科創100指數或許是一個不錯的選擇。

首先,科創100指數是科創板系列指數,而科創板是服務高新技術產業和戰略性新興產業板塊,本身就具備高精尖、高成長的內容。Wind數據顯示,科創100指數在2024、2025年的預測收入增速分別為34.97%和27.90%。

其次,科創100指數由科創板市值中等且流動性較好的100只證券組成,指數成份股平均市值僅為159億元,中位數市值僅為138億元,相對較小,彈性十足。

然後,科創100還具備較高的「新質生產力」濃度。

Wind數據顯示,科創100指數中符合大科技、大健康與大制造的行業累計權重為97.2%,顯著高於主流寬基指數。

因此,如果行情就此回暖,兼具成長內容、中小市值和熱點催化的科創100ETF華夏(588800)或許是一個不錯的進攻選擇。

相關基金:

科創100ETF華夏(588800)

華夏上證科創板100ETF聯接A(020291)

華夏上證科創板100ETF聯接C(020292)

免責聲明:本文內容與數據僅供參考,不構成投資建議,使用前請核實。據此操作,風險自擔。

每日經濟新聞