2月6日晚间,国内晶圆代工双雄中芯国际、华虹半导体均公布了2023年第四季财报及2023年全年业绩。

其中,中芯国际四季度营收同比及环比实现个位数百分比增长,华虹半导体则出现了两位数百分比的同比及环比下滑,两家大厂四季度净利均同比出现了大跌,但环比则出现了暴涨,涨幅分别高达85.9%和154.7%,这主要得益于四季度市场的回暖及政府补助的环比增长。

虽然2023年全球半导体市场出现了持续的下滑,但是从产能来看,中芯国际和华虹半导体的仍在逆周期扩张,两家的产能在2023年四季度分别达到了805,500片和391,000片,环比分别增长了1.2%和9.2%。

不过,由于市场需求不振,随着产能的提升,两家晶圆代工大厂的产能利用率仍在持续下滑。2023年四季度中芯国际产能利用率相比上季的77.1%减少了0.3个百分点至76.8%;华虹半导体产能利用率相比上季度的86.8%减少了2.7个百分点至84.1%。

从平均销售单价来看,中芯国际折合8英寸晶圆的整体的平均单价为930.8美元,相比上季的960.6美元下滑了3.1%。而华虹半导体的折合8英寸晶圆的整体的平均单价的具体数据虽未公布,但是也表示出现了环比下滑。

由于中芯国际和华虹半导体近年来持续的新建产能,随着这些产能的陆续开出,推动了他们的实际可用的产能规模持续增长,但是由于2023年全球半导体市场需求下滑,这也使得他们产能利用率和晶圆的平均单价也呈现持续下滑,再加上新建产能所带来的折旧摊销费用的增长,也直接拉低了中芯国际和华虹半导体的毛利率。

虽然,两家晶圆代工大厂的四季度及全年业绩基本都符合之前的业绩指引,但是毛利率表现确实不佳。财报显示,2023年四季度,中芯国际的毛利率为16.4%,同比减少了15.6%,环比降低了3.4个百分点。华虹半导体的毛利率仅为4%,同比大幅减少34.2个百分点,环比减少12.1个百分点。

不过,从中芯国际和华虹半导体四季度的来自各终端应用的营收变化来看,也反应了以智能手机为代表的消费电子市场需求的复苏。比如,中芯国际四季度来自智能手机市场的营收占比30.2%,相比上季度的25.9%增长了4.3个百分点。华虹半导体四季度逻辑及射频业务营收同比增幅高达30.9%,主要得益于通信类产品所需的CIS产品的需求增加,这也进一步反应了对于CIS需求最大的智能手机市场的复苏。

根据美国半导体协会(SIA)于2月5日公布了最新的预测数据显示,2024年全球半导体销售额将同比增长13.1%达到5,953亿美元。

从中芯国际和华虹半导体针对2024年一季度的指引来看,两家大厂预计一季度营收将保持环比微幅增长,但是中芯国际的毛利率仍将继续下滑,华虹半导体预计将持平或略有增长。

总体来看,中芯国际虽然2023年四季度营收增长率表现尚可,但是一季度指引和毛利表现不佳。相比之下华虹半导体表现更是糟糕,不仅四季度营收同比和环比仍呈现下滑趋势,并且毛利率更是持续降至冰点,一季度的业绩指引也不乐观。

受业绩的影响,截至发稿时(14:00),中芯国际A股股价下跌4.49%,港股股价大跌7.82%;华虹半导体A股股价大跌13.96%,港股股价大跌10.60%。

以下为中芯国际与华虹半导体业绩详细解析:

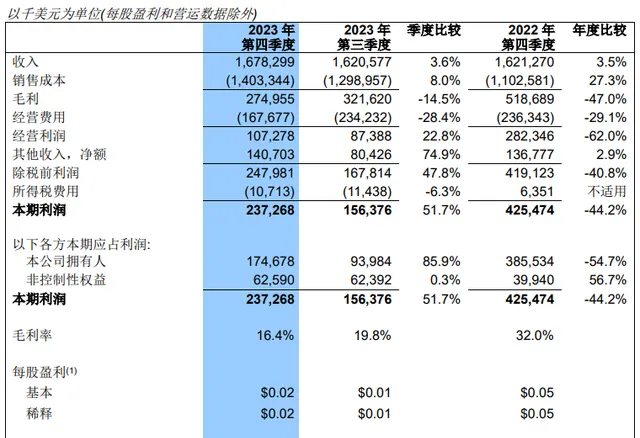

一、中芯国际四季度净利同比大跌54.7%,环比大涨85.9%

中芯国际2023年第四季的销售收入为16.783亿美元,同比增长3.5%,环比增长2.1%,略高于指引;

中芯国际表示,2023年第四季度营业利润、利润总额、归母净利润、扣非净利润、基本每股收益较上年同期减少,主要是由于产品组合变动和产能利用率下降所致。

需要指出的是,中芯国际2023年四季度净利润环比大涨85.9%,这在一定程度上可能是受益于政府补贴的费用的增长,四季度「递延政府资金」为1.73亿元,相比三季度的1.49亿美元,增加了0.24亿美元。

财报显示,中芯国际2023年第四季的产能折合成8英寸晶圆约为805,500片,相比第三季的795,750片增长了1.2%;但实际的产能利用率相比第三季的77.1%仍下滑了0.3个百分点至76.8%;付运晶圆数量折合8英寸晶圆约为167.5万片,同比增长了6.4%,环比增长了9%;折合8英寸晶圆的整体的平均单价为930.8美元,相比上季的960.6美元下滑了3.1%。

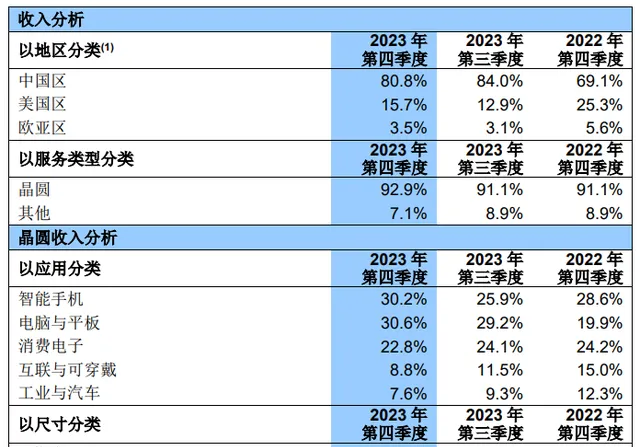

从区域销售情况来看,2023年第四季的营收来源当中,中国区占比80.8%,相比上年同期大幅增长了11.7个百分点,相比上季度则下滑了3.2个百分点;美国区占比15.7%,相比上年同期下滑了9.6个百分点,相比上季度则增长了2.8个百分点;欧亚地区为3.5%,相比上年同期下滑了2.1个百分点,相比上季度增长了0.4个百分点。

从具体应用来看,2023年第四季营收来源当中,智能手机占比30.2%,相比上季度的25.9%增长了4.3个百分点;电脑与平板占比30.6%,相比上季度的29.2%增长了0.8个百分点;消费电子占比22.8%,相比上季度的24.1%下滑了1.3个百分点;互联与可穿戴占比8.8%,相比上季度的11.5%下滑了2.7个百分点;工业与汽车占比7.6%,相比上季度的9.3%下滑了1.7个百分点。

由此来看,随着第四季度智能手机、PC及其他消费电子市场的回暖,中芯国际来自这些领域的营收也出现了增长,推动了这些应用领域的营收占比提升。

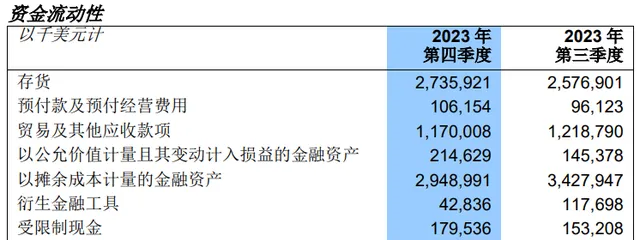

资本开支方面,2023年四季度为23.41亿美元,相比三季度的21.347亿美元进一步增长。

随着扩产产能的持续开出,中芯国际的折旧及摊销费用也在增长,2023年四季度折旧和摊销费用约为7亿美元,环比增长3.1%,同比增长15.8%。

2023年净利润同比大跌50.4%

2023年未经审计的全年销售收入为63.216亿美元,与去年同期(销售收入72.733亿美元)相比下降13%,毛利率为19.3%,基本符合公司年初的指引。归母净利润为9.025亿美元,同比大跌50.4%。

中芯国际表示,2023年未经审计的全年归母净利润同比大跌,主要是由于:过去一年,半导体行业处于周期底部,全球市场需求疲软,行业库存较高,去库存缓慢,且同业竞争激烈。受此影响,集团平均产能利用率降低(年平均产能利用率为75%),晶圆销售数量减少,产品组合变动。此外,集团处于高投入期,折旧较2022年增加。以上因素一起影响了本集团2023年度的财务表现。

财报显示,截至2023年四季度末,中芯国际的存货价值高达27.36亿美元,相比2023年第三季度末的25.77亿美元增加了1.59亿美元。

2023年全年资本开支为74.7亿美元,符合中芯国际之前上调后的75亿美元的指引。

2024年一季度营收有望环比增长2%

对于2024年一季度的业绩指引,中芯国际认为,一季度收入将环比增长0-2%;毛利率介于9%至11%的范围内。

显然,从这个指引来看,一季度营收有望继续增长,但是毛利率会由2023年四季度的16.4%大幅降低至9%-11%,这似乎意味着一季度中芯国际可能将出现增收不增利的情况,而这有可能是由于晶圆单价降低、折旧摊销费用增加所引起的。

中芯国际给出的2024年度指引是:在外部环境无重大变化的前提下,公司销售收入增幅不低于可比同业的平均值,同比中个位数增长。资本开支与2023年相比大致持平。

二、华虹半导体四季度净利同比暴跌77.8%,环比暴涨154.7%

2月6日傍晚,国内晶圆代工大厂华虹半导体公布了未经审核的2023年第四季度财报。

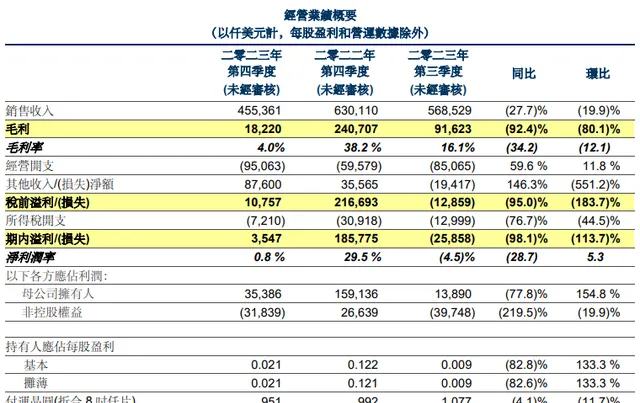

财报显示,2023年第四季度,华虹半导体销售收入4.554亿美元,同比减少27.7%,环比减少19.9%;毛利为1822万美元,同比减少92.4%,环比减少80.1%;毛利率仅为4%,同比大幅减少34.2个百分点,环比减少12.1个百分点;归母净利润为3540万美元,同比暴跌77.8%,环比暴涨154.7%;基本每股盈利0.021美元,上年同期为0.122美元,上季度为0.009美元。

截至2023年四季度末月产能391,000片8英寸等值晶圆,相比上季度的增加了33万片,环比增长9.2%,同比增长20.7%;总体产能利用率为84.1%,相比上季度(86.8%)减少了2.7个百分点,相比2022年四季度(103.2%)减少了16.4个百分点;四季度付运晶圆为 951,000 片,同比下降 4.1%,环比下降 11.7%。

华虹半导体表示,2023年四季度销售额同比及环比下滑主要是由于平均销售价格及付运晶圆下降,毛利率降低主要是由于平均销售价格下降及产能利用率降低。

值得注意的是,2023年四季度华虹半导体经营开支9,510万美元,同比上升59.6%,主要由于研发活动的政府补助减少及工程片开支增加,环比上升11.8%,主要由于华虹制造人员开支增加。其他收入净额8,760万美元,同比上升146.3%,主要由于政府补贴增加,相比上季度为其他损失净额1,940万美元,主要由于政府补贴增加,以及本季度为外币汇兑收益上季度为外币汇兑损失。

财报显示,2023年四季度华虹半导体收到了利息收入 1,780 万美元,同时还收到了政府对设备的补助1,170 万美元。

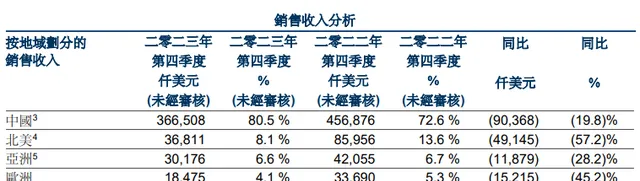

从区域收入来看,2023年四季度,华虹半导体来自中国的销售收入3.665亿美元,占销售收入总额的80.5%,同比下降19.8%,主要由于MCU、智能卡芯片、超级结和NOR flash产品需求减少,部分被IGBT及CIS产品需求增加所抵消;来自于北美的销售收入3,680万美元,占销售收入总额的8.1%,同比下降57.2%,主要由于MCU及其他电源管理产品的需求减少;来自于亚洲的销售收入3,020万美元,占销售收入总额的6.6%,销售额同比下降28.2%,主要由于MCU产品的需求减少;来自于欧洲的销售收入1,850万美元,占销售收入总额的4.1%,同比下降45.2%,主要由于智能卡芯片的需求减少;来自于日本的销售收入340万美元,占销售收入总额的0.7%,同比下降70.6%,主要由于MCU产品的需求减少。

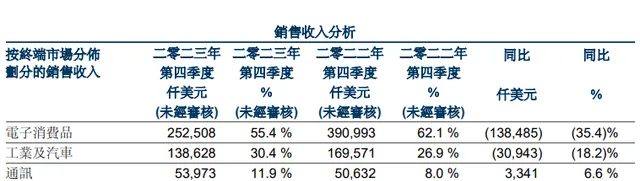

从终端应用领域来看,2023年四季度,电子消费品贡献销售收入2.525亿美元,占销售收入总额的55.4%,同比下降35.4%,主要由于MCU、超级结、NOR flash、智能卡芯片、及通用MOSFET产品的需求减少;工业及汽车产品销售收入1.386亿美元,占销售收入总额的30.4%,同比下降18.2%,主要由于MCU、智能卡芯片、及通用MOSFET产品的需求减少,部分被IGBT产品需求增加所抵消;通讯产品销售收入5,400万美元,占销售收入总额的11.9%,同比增长6.6%,主要得益于CIS及模拟产品需求增加,部分被智能卡芯片需求减少所抵消;计算机产品销售收入1,030万美元,占销售收入总额的2.3%,同比下降45.8%,主要由于通用MOSFET及MCU产品需求减少。

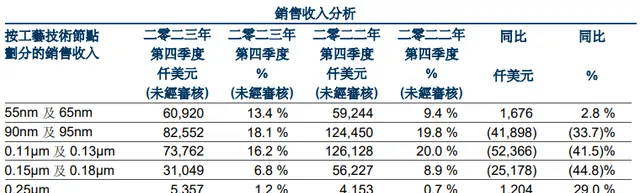

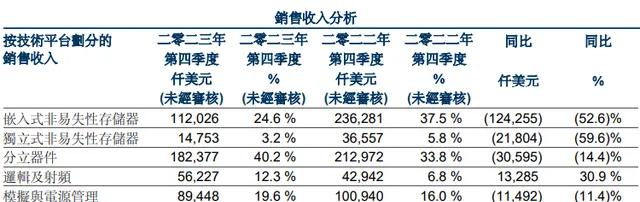

按工艺技术节点来看,2023年第四季度,华虹半导体0.35µm及以上工艺技术节点的销售收入2.017亿美元,同比下降22.4%,主要由于超级结、通用MOSFET及其他电源管理产品的需求减少;90nm及95nm工艺技术节点的销售收入8260万美元,同比下降33.7%,主要由于智能卡芯片及MCU产品的需求减少;0.11µm及0.13µm工艺技术节点的销售收入7380万美元,同比下降41.5%,主要由于MCU产品的需求减少等。

按技术平台划分,逻辑及射频业务是华虹半导体2023年四季度唯一实现营收同比收入增长的业务,同比增幅高达30.9%,主要得益于通信类产品所需的CIS产品的需求增加。这也进一步反应了对于CIS需求最大的智能手机市场的复苏。

资本支出方面,2023年四季度,华虹半导体的资本开支为3.314 亿美元,其中 1.219 亿美元用于华虹无锡,1.807 亿美元用於华虹制造,2,880 万美元用于华虹8吋。

华虹半导体2023年四季度折旧及摊销费用为1.29亿美元,环比增长19.4%,同比增长1.6%。

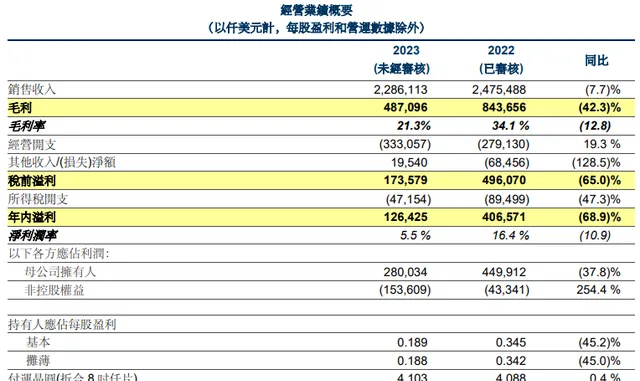

2023年全年营收同比下滑7.7%

从2023年全年业绩来看,华虹半导体销售收入为22.861亿美元,同比下降7.7%,主要由于平均销售价格下降;毛利率21.3%,较上年度下降12.8个百分点,主要由于平均销售价格下降及折旧成本上升,部分被人员开支下降所抵消;经营开支3.331亿美元,较上年度上升19.3%,主要由于研发活动的政府补助减少及研发工程片开支上升;其他收入净额1,950万美元,上年度为其他损失净额6,850万美元,主要由于外币汇兑损失减少,政府补贴及利息收入增加,部分被财务费用上升所抵消;年内溢利1.264亿美元,上年度为4.066亿美元;母公司拥有人应占溢利2.800亿美元,上年度为4.499亿美元;基本每股盈利0.189美元,上年度为0.345美元;净资产收益率6.3%,上年度为15.2%。

华虹半导体公司总裁兼执行董事唐均君先生对2023年第四季度以及全年业绩评论道:「华虹半导体2023年第四季度销售收入为4.554亿美元,单季毛利率为4.0%,达到指引。2023年全年实现销售收入22.861亿美元,全年毛利率为21.3%。」

「2023年市场形势低迷,对全球半导体产业来说是极富挑战的一年。但随着产业链去库存的持续,以及新一代通信、物联网等技术的快速渗透,近期半导体市场已出现提振信号,公司与之相关的图象传感器、电源管理等产品均在第四季度有较好的表现。为了进一步满足中长期市场需求,公司加快产能扩充速度,坚持多元化特色工艺平台技术研发,以提高产品供应能力和市场响应速度。截至2023年第四季度末,公司折合8英寸月产能增加到了39.1万片。同时,公司的第二条12英寸生产线建设也在按计划推进中,预计将于年底前建成投片。」

2024年一季度营收或达5亿美元

对于2024年第一季度的业绩指引,华虹半导体预计销售收入约在4.5亿美元至5.0亿美元之间,其中值相比上季度略有增长;毛利率约在3%至6%之间,其中值相比上季度略有增长。

唐均君表示:「华虹半导体始终坚持技术创新,在研发方面投入了大量资源,积极推进新工艺平台的研发和现有工艺平台的优化和提升。此外,公司还积极与国内外上下游企业建立战略合作,加强产业链整合,积极开拓新兴市场。在新的一年里,公司将继续为客户提供更优质的技术和服务,聚焦汽车、光伏、消费产品升级等新成长市场,实现可持续发展,巩固特色工艺晶圆代工领域的领先地位!」

编辑:芯智讯-浪客剑