3月24日,茶百道通过港交所的聆讯,有望率先成为「新茶饮第二股」。

新茶饮品牌集体走高端路线时,蜜雪冰城杀出一条「性价比」线路,让市场看到小城的消费潜力。喜茶、奈雪、茶百道等品牌接连在小城亮相,更使得「小镇」成为新茶饮企业快速成长的重要战场。自去年以来,接连四家新茶饮企业冲击港交所,四家企业在招股书中均提及下沉市场的潜力。

当前,三线及以下城市仍是新茶饮企业的「主战场」,「小镇青年」亦成为各品牌茶饮的目标用户。新京报贝壳财经记者透过数据带你一览,新茶饮品牌如何打响「小城争夺战」?

1.新茶饮品牌分割下沉市场:

蜜雪主打三线城市

古茗主攻乡镇市场

今年以来,蜜雪冰城、茶百道、古茗、沪上阿姨相继更新或发布招股书,四家企业在招股书中均提及下沉市场的潜力。

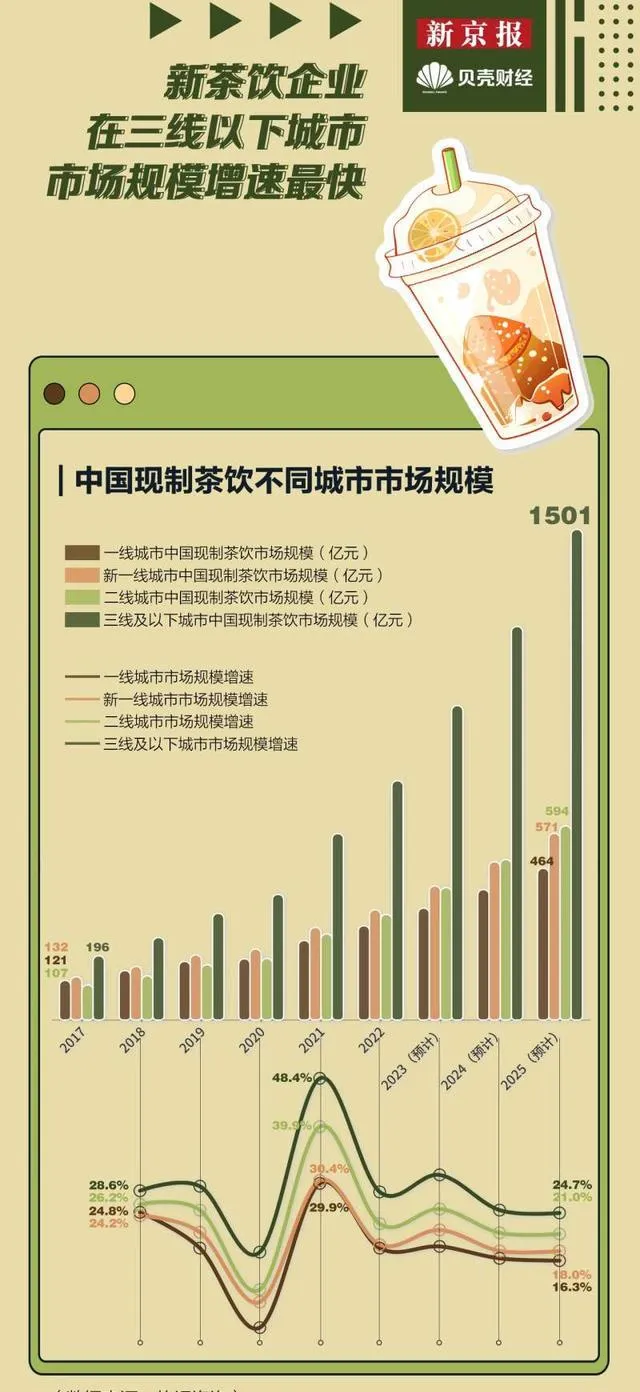

据灼识咨询数据,2017年至2022年,现制茶饮市场规模以19.6%的复合年增长率扩大,三线及以下城市市场复合年增长率达30.2%,从2017年的196亿元扩大至2022年的732亿元。

未来,三线及以下城市仍是新茶饮企业的「主战场」,2023年三线及以下城市市场增速预计达31.4%,未来两年增速仍将保持在20%以上。

过去一年,新茶饮品牌加速下沉,积极在二三线城市布局门店网络。其中,下沉市场的「王者」蜜雪冰城在招股书里披露,截至2023年9月30日,蜜雪冰城门店网络已经遍布1700个县城和3100个乡镇,覆盖所有线级城市。

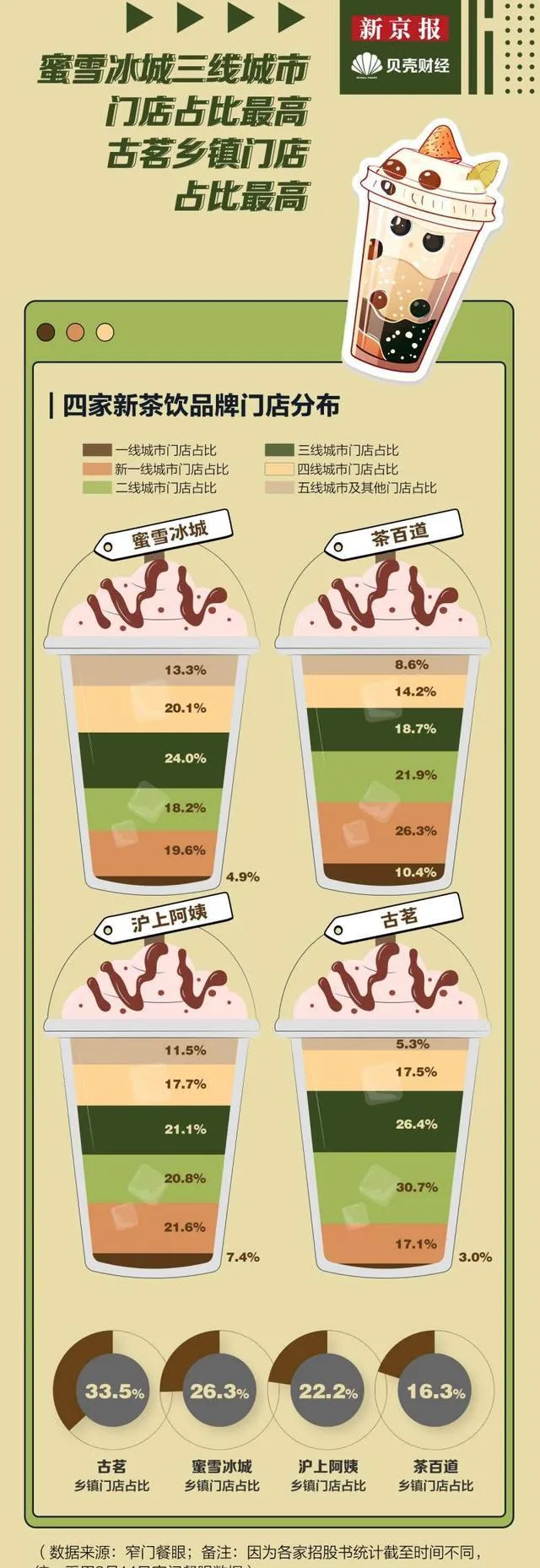

据窄门餐眼数据,截至目前,蜜雪冰城有超过57%的门店集中在三线及以下城市,其中三线城市占比最多。值得注意的是,在县城乡镇做大做强的蜜雪冰城,走起了「反向扩张」路线,2021年至2023年,其一线城市门店占比反而逐步提高。

对于依赖供应链模式盈利的新茶饮品牌而言,极速扩大规模依然是首要目标。除了一直在开店的蜜雪冰城外,茶百道、古茗在2023年向万店规模发起冲刺。截至2024年3月,古茗门店数量超9000家,茶百道则超过8000家。

新京报贝壳财经记者梳理数据发现,古茗的下沉策略更偏向布局乡镇门店,占比达33.5%。其乡镇门店数量较多聚集在福建、浙江、江西的二线城市,泉州、温州、福州乡镇门店数量最多,均超过百家,其中泉州所有门店中近六成为乡镇门店。

不过,古茗主打从已有区域向周边蔓延的扩张策略,区域门店网络密度相对较高,却也导致其在全国的覆盖面不及其他茶饮品牌,截至2023年底,古茗在全国19省份尚未开设门店。

茶百道和沪上阿姨的门店仍主要集中在新一线城市,在三线及以下城市的门店占比逐年增加。据招股书披露,2023年前三季度,沪上阿姨新增门店中有50.4%开设于三线及以下城市。窄门餐眼数据显示,目前沪上阿姨门店占比最高的前十城市中,山东潍坊位列第一,门店总数达百余家。

2.

小城新茶饮门店超24万家

谁先俘获下沉市场的心?

越来越多的新茶饮品牌放下身段,冲击三线及以下城市。灼识咨询数据显示,截至2023年前三季度,全国三线及以下城市现制茶饮门店数量超过24万家。除了被称为「下沉王者」的蜜雪冰城外,谁还能俘获小镇消费者的心?

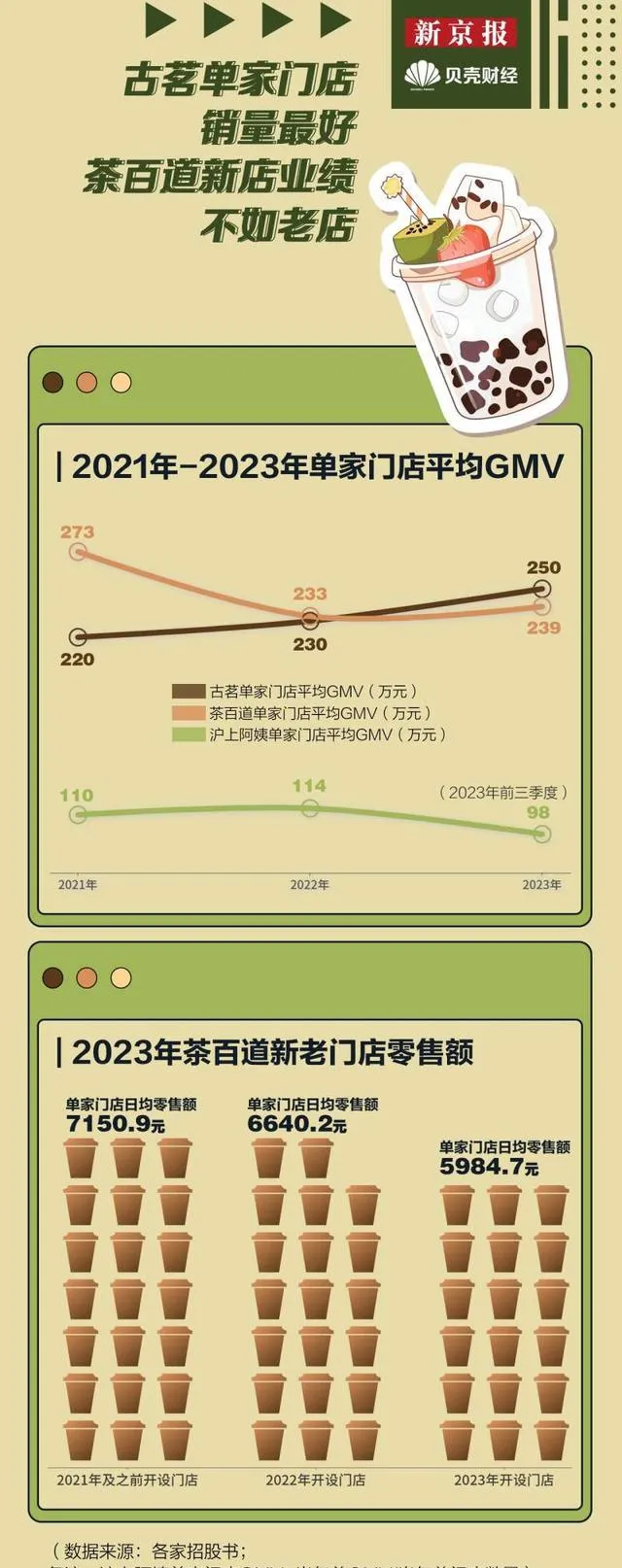

从单家门店销量情况看,古茗表现较好,单店GMV(商品交易总额)逐年增长,从2021年的220万元增至2023年的250万元。其中,四线及以下城市单店GMV约为230万元,乡镇门店达240万元。

沪上阿姨单家门店平均GMV保持增长,从2021年的110万元增至2022年的114万元,2023年前三季度GMV同比增长57.7%,单家门店GMV平均达到98万元。其中,主攻三线及以下城市消费市场的沪上阿姨轻享版,前三季度GMV总计905.6万元,平均每家店GMV为22.64万元。

相比之下,茶百道下沉市场布局的新店零售额不及预期,招股书披露数据显示,2022年每家门店平均零售额降至233万元,2023年虽然有所上涨,但单家门店日均零售额仍不及2022年。与此同时,茶百道还存在新门店业绩不如老门店的问题,2021年之前开设的茶百道门店2023年日均零售额为7150.9元,2023年开设的门店日均零售额则为5984.7元。

新茶饮品牌的县城争夺赛日趋白热化,其中三家均拟定扩张计划,布局重点有所不同。

3.

蜜雪冰城、茶百道供应链管理较强

商品销售业务毛利率

30%

左右

新茶饮实行扩张策略,都计划吸引更多加盟商参与,从而保持自己的高增长速度。从四家招股书披露数据来看,蜜雪冰城保持体量上的领先,2023年前三季度营收达154亿元,同比增长46%,净利润增速达51%。古茗和沪上阿姨2023年前三季度净利润均实现翻倍增长,增速分别为266%和189%。

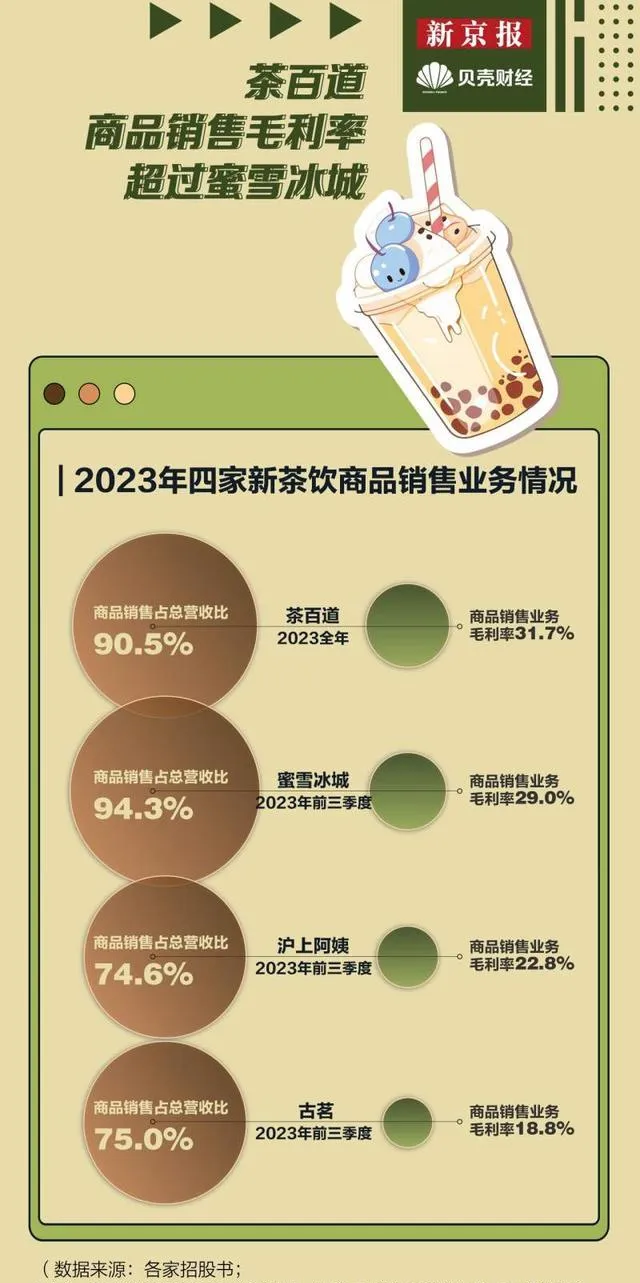

新茶饮企业的主要收入来源,是奶茶供应链——向加盟商售卖奶茶原材料。因此,随着规模的扩张,各品牌都更关注如何在上游供应链发力。

新京报贝壳财经记者梳理发现,蜜雪冰城商品销售占比在四家位列第一,94.3%的营收来自于向加盟商售卖食材。据招股书披露,蜜雪冰城已经建立起覆盖采购、生产、物流、研发和品质控制等核心组成部分的高度数字化大规模供应链体系。2023年前三季度,由于若干原材料采购成本下降,商品销售毛利率较2022年同期上涨1.3%。

茶百道商品业务毛利率超过蜜雪冰城,达31.7%。由于销售渠道不断扩大,茶百道议价能力有所提升,从供应商中获取更优惠的价格。相比于其他三家,古茗供应链采购成本相对较高,商品销售业务毛利率为18.8%,商品销售占总营收比重为75%,其余20%的收入来自加盟管理服务。

深耕下沉市场的蜜雪冰城,让更多企业看到小镇的消费潜力,新茶饮品牌们纷纷根据现有业务特点从不同角度切入小城市场。中国连锁经营协会发布【2023年新茶饮研究报告】指出,在不同价格带、不同城市线新茶饮品牌的交叠竞争之下,新茶饮市场呈现出「无边界」格局,市场机会不再简单指向下沉市场或者高线市场,而是在不同城市线之间都既有竞争热点,也有机会空间。