编者按: 过去,不少高净值人士通过在税收洼地搭建合伙型持股平台以享受核定征收,财政返还等税收优惠政策,以实现税负节约。但随着【关于权益性投资经营所得个人所得税征收管理的公告】(财政部 税务总局公告2021年第41号)生效,加之近年来严查违规财政返还,合伙型持股平台原有的税负优势逐渐消失,高净值人士纷纷选择拆除持股平台,回归直接持股的原始状态。而持股平台的拆除同样会产生高额税负,高净值人士选择何种方式拆除才能实现最优的节税效果?本文拟进行探讨。

01 为何选择拆除持股平台?

财税2021年40号公告生效前,高净值人士通过合伙型持股平台间接转让目标公司的股权可以降低个人所得税税负,若当地政府在给予一定比例的财政返还,则高净值人士实际缴纳的税负将进一步缩减。但随着核定征收政策的取消,高净值人士若再转让目标公司股权,只能按照查账征收的方式缴纳个人所得税,相较于直接转让目标公司股权的税负较高,故在不考虑如保障创始人的控制权、提高股权变动便捷性等其他因素的情况下,仅从税负的角度出发,高净值人士选择拆除持股平台亦是大势所趋。

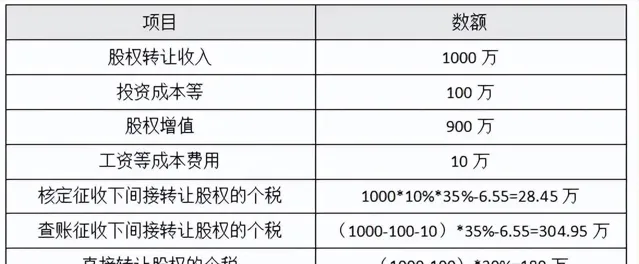

举例而言:假设在不考虑其他因素下,转让股权收入为1000万,股权投资成本等为100万,合伙企业生产经营诸如工资等成本费用为10万,高净值人士通过搭建合伙型持股平台享受核定征收政策,假设核定应税所得率为10%,转让目标公司股权所需缴纳的个人所得税为28.45万,取消核定征收政策后,若仍通过合伙型持股平台转让目标公司股权则需要缴纳个人所得税为304.95万,税负上升90.67%,但直接转让目标公司股权需要缴纳个人所得税为180万,相较于查账征收下间接转让目标公司股权的税负降低69.42%,如下图:

02 可以何种选择方式拆除持股平台?

因合伙型持股平台适用穿透征税原则,合伙企业以每个合伙人为纳税义务人,合伙企业本身并非所得税的纳税义务人,在清算环节亦无所得税纳税义务,对高净值人士而言,拆除持股平台负有个人所得税的纳税义务。从税收政策及实务观点来看,高净值人士拆除持股平台有两种方式可以选择,具体而言:

(一)采取清算方式

根据【财政部、国家税务总局关于印发<关于个人独资企业和合伙企业投资者征收个人所得税的规定>的通知】(财税〔2000〕91号)第十六条,合伙企业的清算所得应当视为年度生产经营所得,由投资者缴纳个人所得税。故高净值人士拆除合伙型持股平台时,由清算人先对合伙企业的资产、负债进行清算,计算清算所得,该清算所得视为合伙企业年度生产经营所得,再由高净值人士按照「经营所得」向税务机关申报缴纳个人所得税。

(二)采取撤资的方式

根据【国家税务总局关于个人终止投资经营收回款项征收个人所得税问题的公告】(国家税务总局公告2011年第41号),个人因各种原因终止投资,收回款项的,属于个人所得税应税收入,应按照「财产转让所得」项目适用的规定计算缴纳个人所得税。故高净值人士拆除合伙型持股平台,合伙企业随之解散,属于全部合伙人终止投资,可以按照「财产转让所得」向税务机关申报缴纳个人所得税。

03 哪种拆除持股平台的方式可以实现最优的节税效果?

(一)两种拆除持股平台方式下计税要素的对比

根据财税〔2000〕91号,清算所得=合伙企业清算时的全部资产/财产的公允价值-清算费用-损失-负债-以前年度留存的利润-实缴资本,适用5-35%的税率;根据国家税务总局公告2011年第41号,财产转让所得应纳税所得额=个人取得的股权转让收入/违约金/补偿金/赔偿金/其他名目收回款项-原实际出资额-相关税费,适用20%的税率。由此观之,两种拆除持股方式下计税要素主要可以分为收入要素、扣除要素、税率要素,具体表现为:

1、收入要素

清算方式下,收入要素系合伙企业清算时全部资产或财产的公允价值;撤资方式下,收入要素系个人取得的股权转让收入、违约金、补偿金、赔偿金及以其他名目收回款项,但未强调公允价值的属性。

2、扣除要素

清算方式下,扣除要素为清算费用、损失、负债、以前年度留存的利润及实缴资本,扣除要素较多;撤资方式下,扣除要素为原实际出资额及相关税费,扣除要素较少。

3、税率要素

清算方式下,适用税率为5-35%,所得额超过50万元即适用35%的税率;撤资方式下,收入要素及成本要素金额的大小不会影响税率的适用,税率均为20%。

(二)两种拆除持股平台方式下收入要素对税负的影响

1、清算方式下收入要素对税负的影响

此种方式下,如果清算系非货币性资产,合伙企业清算时资产或财产公允价值的确定对高净值人士个人所得税税负的高低具有关键性影响。实务中,以合伙企业持有公众公司的股权还是非公众公司的股权来确定清算时资产或财产的公允价值。通常情况下,如果持有的系公众公司的股权,按照过户日目标公司股票每股收盘价计算公允价值,此时价格较为公允、透明,如果持股的系非公众公司的股权,以评估目标公司净资产的公允价值来确定,此时采取何种评估方式对公允价值的确定亦有影响。故若高净值人士选择此种方式拆除持股平台,公允价值的确定系其考量税负的重要因子。

2、撤资方式下收入要素对税负的影响

采取撤资方式拆除持股平台,在被定性为股权转让所得后,高净值人士可以进一步按照原出资额平价申报股权转让收入,且一般情况下,实务中税务机关很难对该股权转让收入作纳税调整,对高净值人士来说可以降低其税负,具体来说:

(1)税务机关难以【国家税务总局关于发布<股权转让所得个人所得税管理办法(试行)>的公告】(国家税务总局公告2014年第67号)来核定高净值人士的股权转让收入。根据办法第二条,「本办法所称股权是指自然人股东投资于在中国境内成立的企业或组织(以下统称被投资企业,不包括个人独资企业和合伙企业)的股权或股份」,可知该办法调整的是自然人股东转让股权的税收关系,不适用终止对合伙企业的投资或转让合伙企业的份额。故高净值人士终止对合伙企业的投资,从其取得的股权转让收入若被税务机关以该办法第十一条之规定予以核定则属于税务机关适用法律错误。

(2)税务机关难以判断高净值人士终止对合伙企业的投资构成实施不具有合理商业目的的安排而获取不当税收利益。根据【个人所得税法】第八条之规定,税务机关可以采用反避税条款对个人所得作纳税调整,第一项是指关联交易的反避税、第二项是指企业不分配利润的反避税,均明显不适用于高净值人士收回对合伙企业的投资,至于第三项的兜底条款,需要根据具体交易做具体判断,判定高净值人士收回对合伙企业的投资属于实施不合理商业目的安排似乎也较为困难。

(3)税务机关难以【税收征收管理法】第三十五条核定高净值人士个人所得税。根据该条,「纳税人有下列情形之一的,税务机关有权核定其应纳税额……(六)纳税人申报的计税依据明显偏低,又无正当理由的」。该条系税务机关可以核定高净值人士股权转让收入的依据,若高净值人士能够提出正当理由可以阻却该条的适用,如高净值人士可以提出当时合伙协议约定的回购价格即为原始出资额。

(三)两种拆除持股平台方式下扣除要素与税率要素对税负的影响

1、清算方式下扣除要素及税率要素对税负的影响

通常情况下,采取清算方式拆除持股平台需要重点考量扣除要素中损失及负债项目,如果合伙企业的损失和负债较大,甚至超过了合伙企业的资产,则清算所得为0,高净值人士亦无需再考虑采取撤资方式拆股持股平台的税负,采用清算方式税负较为节约。

2、撤资方式下扣除要素及税率要素对税负的影响

前已述及,采取撤资方式拆除持股平台所需要考虑的扣除要素仅有两项即原实际出资额和相关税费,通常情况下,相关税费主要为印花税,金额亦不会太高,故一般情况下,采取此种方式拆除持股平台相较于清算方式下最终能够扣除金额较小,但此种方式税率固定,如果合伙企业损失、负债等扣除项目金额较小,同时所得额高于50万元的,采用清算方式或撤资方式计税依据基本一致,但撤资方式税率较清算方式低15%,采用撤资方式税负较为节约。

04 选择何种方式拆除持股平台的建议

(一)综合考量各项因素,咨询税务专业人士

由前述可知,税负考量与测算极其复杂,需要综合考虑收入要素、扣除要素及税率要素。一旦测算出现偏差,税收政策适用不当,或将导致税负不降反增,偏离原有降低税负的轨道,但这亦是机遇,如果能够正确、准确、精细、综合考量好各项因素,利用好税收政策,合法合理地作出税务安排,可有效降低税负成本,实现经济利益最大化。故高净值人士有必要在拆除持股平台前,请税务人士提前介入帮助其规划,避免适用政策与测算税负失败。

(二)积极与税务机关沟通,减少税务风险

目前,上海、北京等多地已出台了有关税收事先裁定的具体规定,旨在提高税收征管的确定性,维护纳税人的合法权益。实务中,纳税人可就关于预期未来发生的特定复杂重大涉税事项应如何适用现行税收法律、法规、规章、规范性文件向税务机关申请给予书面告知政策适用意见,一般情况下,事先裁定意见不会被任意撤销。从法律效力角度来看,事先裁定对高净值人士选择何种方式拆除持股平台具有极强的指导作用,故高净值人士可向提前将合伙企业、投资架构等相关资料提交予税务机关,与税务机关积极沟通并向其申请税收裁定,提高税务处理的合法性与确定性,将税务风险化解于前端。