#美国国债遭遇抛售#,#特朗普交易重受青睐#

上周最大的故事,是美国国债遭遇抛售,收益率上涨之猛,上次出现在格林斯潘年代,中间隔着三代联储主席。然而,其它风险资产却选择对其视而不见,美股继续上扬,NASDAQ距离历史新高只差一点,商品价格上涨,黄金白银一度触摸历史新高,资金继续涌向投资级债券和股票ETF。国债的动荡,看来没有改变risk on的大环境。

国债收益率飙升,带动美元汇率上涨,美元指数上周一路走强,日元对美元贬至152,欧元、英镑纷纷下挫。以色列对伊朗军事目标发动袭击,石油价格上扬,黄金再触高位,白银创出2012年后的新高。加拿大央行大码减息50点,俄罗斯央行一口气加息200点。特朗普交易升温,不过比特币高位急跌,并触动爆仓。

美国十年期国债收益率从10月初的3.74%暴涨到4.20%,衡量美债动荡度的ICE BofAML MOVE Index升至一年来最高水平。导致债市大跌的第一个原因是,经济软着陆成为市场共识,FOMC需不需要持续降息受到质疑。从期货市场定价看,资金现在认为有四分之一的概率FOMC今年最后两次会议中暂停一次降息,而三个月前资金认为有四分之三的概率在最后两个月会有一次大码减息。

第二个原因是特朗普当选的机会在上升。特朗普在最近的竞选活动中提出取消所得税,由增加关税来支撑联邦开支。经济学家计算增加关税的收入,最多只能抵得上十分之一所得税收入,一旦特朗普当选,美国财政赤字将大幅扩大,债务负担加重。同时,调高进口关税,势必带来国内通胀,延缓联储减息步伐,甚至逆转。这两项对债市当然是利空的。

不过有常识的人都知道,特朗普怎么可能完全砍掉所得税呢?美国的权力制衡也不允许他那么做,他所言不过是选举语言,但是市场就顺势调整了。笔者看来,现在债市的调整,是对之前过度激进的降息预期的一次修正。

在过去两年,资本市场时不时地拿衰退来吓唬自己,但是这种预期不断被新的数据和经济现状打脸。美国经济已经走到了经济周期的尾端,按常理失业率现在应该在5%左右,每月新增就业5万以下,工资几乎不见增长。然而实际上,美国失业率只有4.1%,月新增就业超过25万人,工资同比增长4%。

面对这样的数字,笔者无法得出美国经济即将陷入衰退的结论的。有趣的是,华尔街经济学家中预测衰退的人数,远远低过华尔街交易员预测衰退的人数,但是交易员是用真金实银投票的,对此联储也不敢怠慢。在某种程度,期货市场的利率掉期挟持了联储的政策决定,联储主席鲍威尔力排众议在九月FOMC会议上大码减息,相信与当时市场定价直接有关。

无论经济增长还是消费意愿都在从炽热回归到正常模式,同时抗击通胀的战斗已经大局底定,所以货币当局有必要将政策环境由抑制转向中性。这并不是宽松,而只是趋向不松也不紧。维持高透明度的政策操作,让市场机制自行为经济寻找底部,应该是联储本轮降息的主基调。笔者维持本栏一直的判断,今年最后两个月各降息一码,明年合共减息4-5码,时机大体均匀分布。

顺便提一句,即将公布的十月非农就业数据,有可能出现新增就业大幅下降,甚至有机会录得四年以来首次就业负增长。飓风所带来的影响是一个重要因素,估计减少了170K份工作,但不仅是天气因素,各项周期性指标均指向进一步的经济和就业下滑。如火如荼的总统竞选所带来的短期工作,会在选举后消失。万一非农就业数字大跌,十一月减息25点基本上就板上钉钉了。

距离美国总统大选不到一个半星期,民调机构270toWin的数据显示,民主党候选人贺锦丽在全国调查中以48.1vs47.6%,略微领先于共和党候选人特朗普,但是七个摇摆州中,特朗普在五个州领先,包括兵家必争之地宾夕法尼亚州。全国民调和七个摇摆州的民调,两个候选人之间的差距均在误差范围之内。

赌盘数据显示特朗普明显领先于贺锦丽,不过那里几百万美金就可以改变盘面结果。金融市场上,特朗普交易的成交量高过贺锦丽交易,但是无法判断多少是主动交易多少是对冲需要。整体判断,笔者评估特朗普在选情上略占优势。无论谁入主白宫,都会延续赤字财政的政策,迫使联储重回货币宽松政策,不过特朗普的财政赤字数量会更大。特朗普交易,在本栏上期已作介绍,不赘述。

经济学人杂志对美国经济在全球的定位,提出了几组有趣的数字。三十年前,美国经济占G7经济中大约四成,如今已经超过一半了。人均产出美国比西欧和加拿大高出三成,比日本高出六成。密西西比州是美国最穷的州,但是州民平均收入比英国、加拿大和德国都高。这组数字有水分,货币扩张、美元升值拉高了美元计价的价值,不过仍大致反映出美国和其它主要经济体之间拉大的差距。

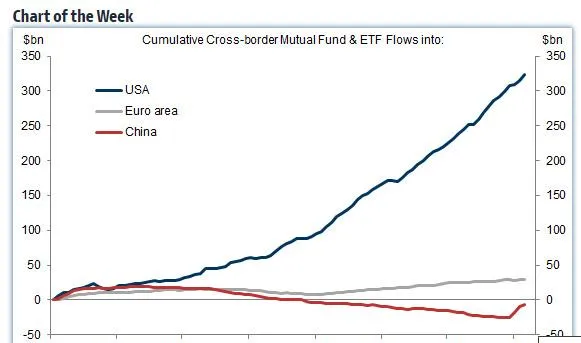

美国七家科技公司的市值,超过了日本、英国、德国和加拿大股市的市值总和,亚马逊一家公司花在研发上的开支,超过了英国整个国家和所有企业的研发开支。资本市场撬动和奖励科研,科研突破带动投资,加上涌入的移民,为美国经济提供了源源不断的动力。这是美国经济在过去三十年发展的大致逻辑,其成功之处是有目共睹的。

然而,美国政坛也充满乱象。里根年代开始的小政府大市场,已经让位给政府强监管强干预。赖以起家的自由主义市场经济,被各种产业政策、税务减免、贸易制裁搞得支离破碎。政客为了个人和政党短期利益而牺牲国家和全民长远利益,政党间的良性互动消失了,民众之间多了极端主义思潮和偏激的行为。新一任总统能否带领美国走出政治困局,且需拭目以待。

本周焦点有三个,1)美国总统选举进入倒计时,市场情绪可能比较颠簸。2)伊以冲突如何发展,对石油市场及股市都是悬念。3)非农就业预料零增长,vs上期254K。除此之外,4)美国第三季度GDP,预测增长3.1%,消费增长3.2%,vs上期3.0%及2.8%。5)美国九月核心PCE,预料环比0.3%,vs上期0.1%,收入增长0.3%,vs上期0.2%。6)欧元区第三季度GDP,预计零增长。7)欧元区HICP通胀预测为1.7%,同上期一样。8)英国财相施纪贤(Rachel Reeves)发布秋季预算,预料大幅加税。最后,中国的PMI、日本央行例会和美国ISM也需要留意。*

本文纯属个人观点,不代表所在机构的官方立场和预测,亦非投资建议或劝诱