从市场行情看,今日A股全天探底回升,沪指盘中一度跌破2700点。总体上个股跌多涨少,全市场超3600只个股下跌。沪深两市今日成交额4793亿,较上个交易日缩量454亿,创年内第三量。截至收盘,沪指涨0.49%,深成指涨0.11%,创业板指跌0.11%。

消息面上,今夜美联储是否降息将揭晓,从外界的预期看,不少机构认为降息无悬念,只是25BP还是50BP还存悬念。到底结果怎样,超预期还是不及预期,北京时间凌晨2点将揭晓。

从A股自身来看,现在投资者比较迷茫,人气低迷。而从机构的观点看,随着指数重心下移、强势股的补跌等,认为转机或变化的窗口随时可能到来的观点反而多了起来。

另外,在国内投资者」士气低迷「的时候,不少外资巨头却发声表达对中国资本市场具有信心。

01

强势板块补跌或是见底信号

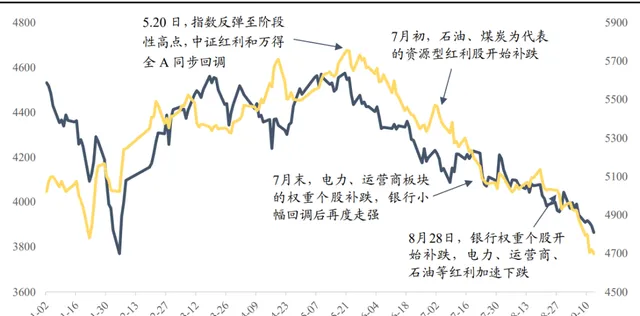

东吴证券陈刚、陈李领衔的策略团队认为, 中证红利自5月见顶回落,权重个股也在近期出现轮动补跌,强势板块的补跌或是市场见底的信号。

5月以来,伴随着大盘回调,中证红利指数同步走弱,但以银行、公用事业、运营商、石油为代表的核心红利资产却不断创下新高。自7月开始,红利资产中最为坚挺的细分品种交易结构开始瓦解,权重个股开始补跌。

7月上旬,石油、煤炭等资源红利股在资源品价格的拖累下回调。

7月中下旬,政策预期驱动下,红利资产进一步分化。7月22日LPR、OMO利率相继调降,市场迎来新一轮政策博弈窗口,大消费等顺周期板块,新能源、医药等超跌成长方向出现反弹,而红利资产则进一步分化:电力板块的长江电力、中国核电,运营商板块的中国移动先后在7月末见顶回落,而银行则在小幅调整后续创新高

8月下旬以来,指数回落至底部区间,多只银行权重个股开始补跌,电力运营商等稳定类红利资产也呈现轮动调整的状态。

8 月底核心红利资产银行权重个股开始补跌(单位:点)

数据来源:Wind,东吴证券研究所

东吴策略团队表示,在市场调整的过程中,强势板块往往代表着交易逻辑最为顺畅、情绪最为积极的方向,资金的抱团行为形成虹吸效应使得强势板块相对于全市场走出明显超额。 强势板块的补跌表明趋势交易的投资者进行获利了结,这将拖累指数走弱,进一步推动市场情绪底的形成,也意味着市场底部的出现。

从基本面的视角来看,强势板块的补跌或意味着宏微观定价因素发生边际变化。 若宏微观因子发生边际变化,则这种脆弱共识性的交易结构将会瓦解,资金进行高切低,表现为强势板块的补跌,而低位的板块开始出现反弹。

回顾2018年以来底部区间,强势板块的补跌拖累指数进行「最后一跌」往往是市场见底的信号。

2018年底,货币政策转向、流动性环境改善,高层积极表态呵护、市场风险偏好快速修复,但在前期相对强势的医药、白酒等板块的补跌拖累下,指数短暂反弹便再度走弱,于2019年1月初见底。

2018年底部,医药、白酒等强势板块补跌拖累指 数探底(单位:标准化点)

数据来源:Wind,东吴证券研究所

2022年初,市场持续回调,涨价逻辑驱动的煤炭、受益于融资松绑等政策改善的地产板块逆势走强。4月末,煤炭、地产的补跌使得指数加速触底

2022年末,白酒板块中贵州茅台等权重个股在10月初开始补跌,同期指数见底。2022年10月10日-31日的16个交易日中,贵州茅台累计下跌27.9%,上证指数也于10月31日回落至2885的阶段性低点。

2024年初,2023年全年较为强势的小微盘风格在2024年初由于流动性等结构性因素快速补跌,指数也在2月5日见底。

02

支撑信号增多 转机或将到来

华泰策略王以也表示, 节前上证指数达阶段性新低,但接近支撑位的信号增多:

8月社融、通胀数据显示实体部门内生需求仍待修复,但投资者对该利空信息反应钝化表明市场或已处于底部区间;

强势资产(红利行业)补跌程度或也是市场底部的观察指标之一,目前浮筹出清或接近尾声,股债性价比回落至去年底部水平或指示红利资产投资性价比有所回升;

除此之外,融资平仓压力或接近尾声,估值分化系数也回落至2018年水平,但从资金面底部特征来看,近1M产业资本净增持额仍未转正,相比历次大底构筑或仍稍有欠缺。

民生证券以牟一凌为首的策略团队表示, 转机或已到来。 过去2个月,实物资产面对了系统性的逆风,其中包括了:国内房地产需求的进一步下滑,财政的阶段性收缩以及更重要的海外的衰退预期。当下,压制性的因素正在渐渐褪去,房地产投资正在更低的平台震荡,财政支出有了边际改善的迹象,而更重要的是持续强劲的出口与海外降息的临近让以大宗商品为代表的实物资产正在积聚反弹的力量。

申万宏源策略王胜等则表示, 市场来到了可能变化的窗口。 短期A股面临的环境是基本面偏弱+政策预期模糊,这是短期市场持续走弱的背景。海外宽松,人民币显著升值,为市场提供一个重新评估国内货币政策导向的窗口。 政策渐进调整始终存在,否定调整,只是基于过去的政策表述和执行情况做外推,本身就是一种过度悲观。 9-10月国内宽松预期演绎,是重要交易线索。 宽货币发酵空间延续,反弹延续;宽货币幅度和后续空间如果受限,反弹结束,同时中期风险担忧可能卷土重来,市场可能面临显著调整压力。国内不提前宽松,不够成证伪,目前仍可以等待反弹。但海外宽松后国内不跟进,或者国内宽松兑现后,宽松预期未延续,则构成证伪。

9月14日出版的第18期杂志中,我刊专栏作者陈亮表示, 虽然短期指数在空间上可能还有一段探底行情,但预期市场在今年年尾这段时间或将进入到大底部反复震荡的构筑过程当中。

03

外资信心满满

近期,全球投资机构陆续发行中国股票基金, 抄底A股并看好中国股票的长期投资价值。

例如,英国资产管理巨头M&G投资公司宣布推出中国股票基金,看好中国是「全球最具吸引力的长期股票投资市场之一」。

瑞银全球金融市场部中国主管房东明则表示,A股市场正向着「以投资者为本」进行结构转型,并将持续深化改革开放,大力推动中长期资金入市。正如新「国九条」中所强调的,A股市场已具备更高的战略重要性,长远来看,更加完善有效的二级市场亦能使创新型公司从中受益,将新质生产力培育壮大。

「海外投资者对中国股票的看法一直在变化,从去年四季度到今年,经历了从低配到略微低配的调整,近期又因市场波动而有少量卖出。」贝莱德中国区负责人、贝莱德基金董事长范华表示。

在她看来,不同国家处于不同的经济发展周期,投资者可以通过选择不同周期的资产来实现风险分散。中国资产与海外股票及债券相比,具备良好的分散化效果,为国际资金提供了有效的风险分散和收益增厚机会。范华认为,随着中国市场的积极信号增加,如招聘广告数量、电商同比增长的改善,以及监管政策的持续优化,越来越多的投资者愿意加仓中国资产。

路博迈基金指出,中国经济的韧性和长期向好的趋势,以及政府采取的扩大内需和改善预期的政策措施,仍具备吸引长期投资者的潜力。「投资中国是战略决策,我们对中国市场充满信心。」路博迈基金直言。即便是目前A股市场相对低迷,该机构仍然以发起式形式募集成立了两只股票型基金产品。