首先来看一看一组基本的数据,是不是令人叹为观止?

一只股票发行的数量只有1.15亿股,可是他的募集资金是多少呢?

超过100个亿,超过150个亿,超过200个亿,高达221.6亿元。

当然,与新股发行IPO募集资金密切相关的是,高额的发行的费用。

发行一只1.15亿元的新的股份,那么它的发行的费用是多少?

IPO发行的费用超过1.00亿元,超过1.5亿元,超过2.00亿元,超过3.00亿元,超过4.00亿元,超过5.00亿元,高达5.295亿元。

一次发行,是不是有一点点像两次新股IPO,三次新股IPO,甚至是五次新股IPO呢?

怎么样?

是不是比抢钱来的更快一些呢?

他的发行价格自然而然的相对的比较高,而且是特别的高,发行的价格超过100.00元,超过150.00元,超过190.00元,高达192.60元。

可是企业的经营业绩特别的好吗?

你想错了,也更想多了,而是亏损,是巨额的亏损。

上市的当年,亏损的金额高达97.48亿元。

那么,新股发行,新股IPO上市前两年企业的经营业绩怎么样呢?

2019年企业的净利润是负69亿元,2020年再次出现巨额的亏损,亏损超过110个亿,高达113.8亿。

可是在市场之中,募集到了221个亿的资金之后,会不会迅速的扭亏呢?

你再一次想多了,仍然没有扭亏,而且亏损的幅度仍然在扩大。

2021年上市之后,2022年的经营业绩,归属于母公司的净利润是亏损136个亿,同比下降的比例达到了39.9%。

已经公布的2023年前三季度之中,再次出现巨额的亏损,亏损的额度超过20个亿,超过30个亿,超过35个亿,达到了38.78亿元。

换句话说,在最近四个年度之中,企业亏损的总额超过380个亿,高达384亿。

不好意思的是,企业发行所募集的资金221个亿,是不是填了其中亏损的窟窿了呢?

但是,有一点点值得幸运的是,企业的营业总收入,出现了阶段性的增长,有的年份甚至出现大幅度的增长。

比如说,2021年度营业总收入75.9亿,到了2022年营业时间收入出现了大幅度的增长,增长的比例超过了26%,营业总收入达到了95.7亿元。

在2023年前三季度,营业总收入再上一个台阶,达到了128.8亿元。

可是,同期的企业的经营利润却出现了持续性的亏损,大幅度的亏损?

这种反差越来越强烈,这又是什么样的情况?

比较有意思的是,企业销售的毛利率则保持相对平稳的状态。

在最近三年之中,企业销售的毛利率最低的是80%,最高的是86%。

可是,企业的经营利润波动的幅度咋就这么大呢?而且呈现出大幅度亏损的状态?

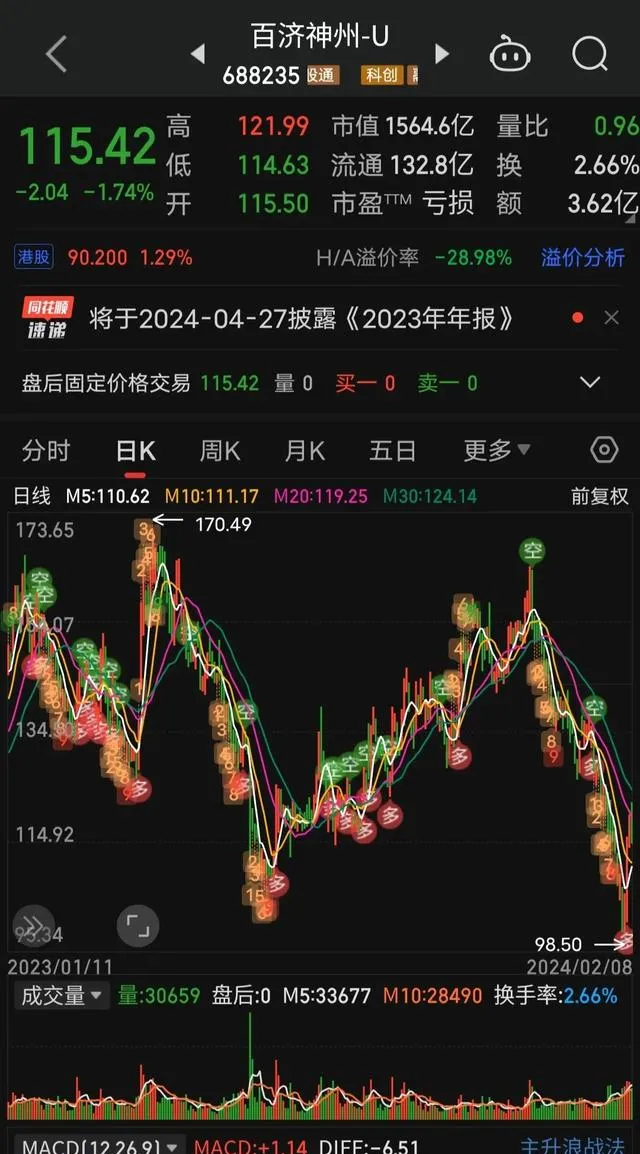

再从二级市场的走势上来看,由于它的股票发行的价格相对的比较高,出现了开盘破发,围绕着一个较大的震荡的空间,持续性的横盘震荡。

股票价格阶段性的最低点是82.00元,股票价格最高点是176.96元。

阶段性的融资余额是3.37亿,可是阶段性的融券余额超过1.00亿元。

换句话说,尽管它的股票价格较发行的价格下跌的幅度达到了40.07%,但是,仍然有超过一个亿的空头头寸,等待着随时出击,随时砸向二级市场。

阶段性的沪股通持股的比例是1.4%,净买入仍然呈现出负值的状态,是负462万元。

A股市场的发行,特别是注册制之后的A股市场的发行,高价发行,高市盈率发行,以特别高的价格上市比比皆是。

然后迅速的借券卖出,迅速的转融通卖出,获取短期之内超额利润。

上市之后,股票价格持续性的暴跌,长时间的下跌,下跌的比例超过50%的相对的较多。

有的跌幅超过了60%,有的跌幅超过了80%。

下跌的时间更是比较长,有的下跌的时间超过12个月,有的超过24个月,有的超过36个月,有的超过48个月之久。

市场的乱象真是令人嘘唏不已。

面对这一现象,你是怎么看的呢?你又会怎么做呢?