投资教父格雷厄姆说过:牛市,是普通投资者亏损的主要原因。这句话相信很多新老股民都在国庆节前后有了充分的体验。

「投资有分险,选择需谨慎」从而就不是一句简单的口号,而是凝结了无数投资者的心血经验之谈。当波动出现时,收益与风险往往就在一念之差、一线之隔,而恰恰市场先生的不可预测性是一直都存在的。

这也是为什么大多数人在历经震荡之后,最终都会把视角放到宽基指数的长期投资上 ——原因无他,通过更多行业的覆盖、更分散的配置确实可以较大程度上提高账户的抗风险能力、同时也能分享指数标的整体上涨的红利。

【 01 何为宽基指数?】

整体来说,「指数」这个大家族具有很多成员,按照资产类别可大致分为股票指数、债券指数和商品指数。

而股票指数又可进一步细分为宽基指数、主题指数、行业指数、风格和策略指数等,宽基指数就是这其中最为重要的类别之一。

宽基指数中的「宽」,意思是指数成份股的选样空间一般较「宽」。它不像行业或主题指数等限定于投资单一的行业或主题,而是 通过广泛、分散的选样较为均衡地配置各行各业,通常具有较强的市场代表性、或能表征 某一板块的整体走势。

目前A股市场中的沪深300、中证500、中证1000、以及最新发布的中证A500指数等,都是大家比较熟知的宽基指数。它们分别对大盘股、中盘股和小盘股具有较好的表征作用,其中, 中证A 500 更是对大、中、小盘股都均衡覆盖,对整体A股市场具有较强的表征作用。

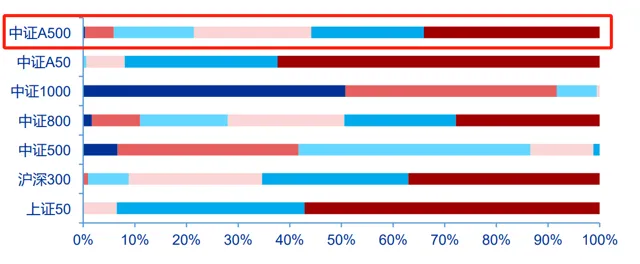

图:与其他宽基指数对比,A500成份股自由流通市值分布更均衡

站在当下阶段,多数投资者已经开始 从进攻思维转向防御思维 ,中证A500、沪深300等大盘宽基指数也正被纳入越来越多人的底仓选择、充当 「压舱石」与「稳定器」 的角色。

【0 2 宽基指数适合什么样的投资者?】

严格意义上来说,其实大盘宽基指数适合所有类型的投资者。因为不管是行情上行或是震荡,投资者都需要一只波动有限、回撤可控的宽基指数基金来担任「底仓」的角色,对账户整体起到一定的「维稳」作用。

尤其是当市场不明朗、充满「不安全」因素时,坚持定投宽基指数基金,不仅能够充分地摊低投资成本,还可以把握长期行情整体向上的确定性。

所以比起宽基指数基金到底适不适合自己,大部分投资者更应该明确的是自己的投资目标:

如果您 害怕风险,但又 希望在下一轮行情到来时能够 及时享受到 市场的整体收益 ,那么投资宽基指数会是一个不错的选择。

宽基指数的最大特点就是覆盖行业较多、配置相对均匀,所以受到单一行业的影响较小、抗风险能力相对较强。因此,在「震荡市」行情中,比起波动剧烈的单一行业或个股,宽基指数基金更容易让人「拿得住」;而只有做到长期纪律化投资,才更有可能「摘」到时间的玫瑰。

如果您无 惧权益市场风险,但是在个股与行业选择上存在纠结 与 困难 ,投资宽基指数也不失为配置权益资产的有效工具。

回顾节前A股那轮由政策面、情绪面驱动下的「快牛」行情,有多少底部区域想要入场、但不知如何选择个股或行业的朋友最后只能「望洋兴叹」?与其在纠结与犹豫中错失良机,不如选择较为全面、稳妥的宽基指数基金使自己始终「保持在场」。

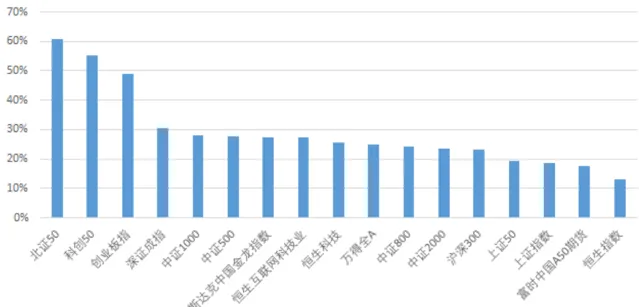

图:9月24日至10月9日主要宽基涨跌幅

数据来源:Wind,注:过往数据不代表未来,不作为指数推荐。

毕竟,对于缺乏专业能力和投资经验的普通投资者来说,想要在每轮行情到来时收获理想的收益,的确存在很大挑战。当个股选择存在风险、行业主线又不明朗的情况下,配置宽基指数基金虽然可能会错过单一行业或个股的「暴涨」,但是却可以在分散风险、省心省力的同时,分享市场整体增长的红利。

【 0 3 目前环境下,哪类宽基指数更适合当下布局? 】

目前A股市场较具代表性的宽基指数有7只,分别是上证50、沪深300、中证500、中证1000、创业板指、科创50和新指数中证A500。

其中,上证50选取的是沪市规模最大的50只股票、沪深300是沪深两市最大的300只股票、中证500是沪深两市规模排名第301-800的股票、中证1000选的是沪深两市规模排名第801-1800的股票;创业板指则是选取创业板市场最大的100只股票,科创50是科创板市场最大的50只股票。

而最新发布的 中证A500( CSI. 000510) 则充满了特殊之处 :不仅从确立到发行主打一个「二倍速」、发布之前就已经有十只A500ETF「抢跑」发行,而且在编制方案上也与其他宽基指数有很大不同。

如果要简单概括的话,上证50代表的是「沪市龙头」、沪深300代表的是「大盘核心资产」、中证500是「潜力股」、中证1000是「小盘新兴」、双创指数则是聚焦科技与成长—— 对比这些传统宽基指数,A 500 的编制规则要更为全面与合理 :

引入E SG 、互联互通等筛选要素 ,不仅更能满足中长期投资者追求稳健收益的需求,还能通过接轨国际筛选标准、为海外资金进入A股提供更具代表性的标的。

纳入行业均衡分布的考量, 将部分不满足沪深 300或中证500上 市要求的新兴行业龙头股纳入其中,弥补了传统宽基指数纯市值排序的局限性。 不仅提高了对新兴行业的覆盖率,还确保了对一级、二级、三级行业龙头的代表性。

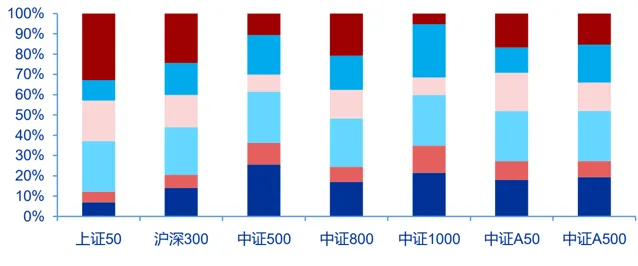

图:主要宽基指数大类风格占比,中证A500更均衡

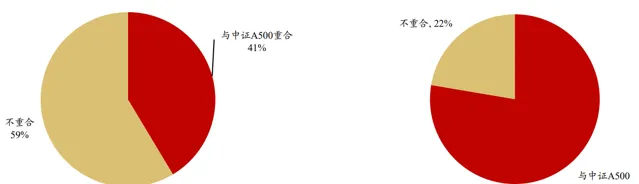

图:沪深300(左)、中证500(右)与A500成分股重合度

行业覆盖度更广,高质量与高成长并行,具备更突出的全市场代表性。 对比沪深300,中证A500低配了金融行业,高配工业、原材料等中国制造业,更接近全部A股的行业分布情况。同时对比中证500,A500则高配了白酒等主要消费板块的龙头,在沪深300与中证500之间取得平衡。

图:A500、沪深300、中证500主要行业分布数量

「新国九条」之后,市场开始关注公司治理、股东回报,将其视为成长性之外,最重要的基本面因素。 A股「审美」随之改变,能够提供更稳定回报的龙头企业或能获得 较 多青睐, 「吸引长期资金入市」的要求也将 利好资金容量更大的中大盘指数。

对于长期资金而言,中证A500或能成为对A股更具代表性、容量更大的优秀可选宽基指数。

【 A500指数ETF :适合 中长期 配置 的投资工具 】

总结来说,中证A500指数相比于沪深300、中证500等指数仅按照市值筛选股票的特点,纳入了行业分布、ESG的考虑,在行业分布上更均衡、更广,对A股的市值覆盖度更高,对全市场股票的代表性或将更强。

招商中证 A500ETF基金(基金代码:560610,场内简称 : A500 指数 ETF )于 10月15日上市 , 基金管理费率 0.15% + 托管费率0.05% , 为普通ETF相应费率0.5%+0.1%档位的三分之一,费用低廉。

从 分红设计 来看,A500指数ETF 每季度 最后一个交易日将对基金相对标的指数的超额收益率进行评价,当ETF相对标的指数的超额收益大于0.01%时,基金将进行收益分配,且 收益分配的比例不低于超额收益率的80% , 助力 投资者 从容面对市场短期波动。

10月15日,A500指数ETF上市当日,发行方招商基金宣布 自购5000万元 并承诺至少持有 1年 ,「真金白银」支持A股高质量未来,彰显了对中国资本市场长期健康稳定发展的信心。

据了解,10月17日,A500指数ETF盘中 成交额达7 .50 亿元, 在上交所 同类成交额中排名第一 ,高达 3 2.79% 的换手率 同样名列前茅,今日早盘成交额4.43亿元依然领跑沪市同类。(数据来源:Wind)

华创证券指出,当前市场环境下,预计被动资金仍为贡献增量资金的关键力量; ETF 基金费率低廉、透明度高、投资难度较低,有望成为投资者资产配置的重要工具。

如果有朋友想从中证A500指数中挖掘机会,不妨借道A500指数ETF进行布局,或不失为一个优良选择。

中证A500指数由中证指数有限公司编制和发布。指数编制方将采取一切必要措施以确保指数的准确性,但不对此作任何保证,亦不因指数的任何错误对任何人负责。指数运作时间较短,不能反映市场发展的所有阶段。

风险提示:基金有风险,投资须谨慎。本资料仅作为宣传用品,不作为任何法律文件。基金业绩具有波动的风险,过往业绩并不预示其未来表现,亦不构成投资收益的保证或投资建议。基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。请在投资前认真阅读【基金合同】和【招募说明书】等基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资作出独立决策,选择合适的基金产品。基金产品由招商基金发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。本产品的特定风险详见公司官网https://www.cmfchina.com公告栏基金【招募说明书】风险揭示部分。