文 | DataEye

小遊戲,是近幾年遊戲行業最大增長點之一。

基於各方數據,DataEye獨家公布微信小遊戲數據,定期釋出月度、季度微信小遊戲觀察。

Q2微信小遊戲市場情況

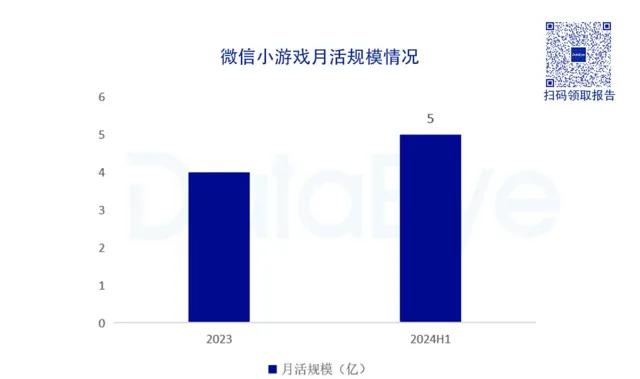

(一)微信小遊戲月活突破5億

今年1月,微信公開課透露2023年微信小遊戲月活已經達到4億,而在7月舉辦的微信小遊戲開發者大會上,微信小遊戲團隊稱,目前微信小遊戲月活使用者已經突破5億。

微信小遊戲團隊認為,微信小遊戲使用者與傳統遊戲有較大不同:①女性使用者占比高;②三線城市使用者占比一半;③使用者年齡以24-40歲為主。整體來說,微信小遊戲的使用者呈現出更加多元、成熟、地域分布廣的特點。

小遊戲使用者每天線上時長有一個小時左右,大盤的14日留存超過50%,其中超過一半是透過微信下拉,會話分享等私域場景啟動小遊戲。使用者是在主動去發現自己喜歡的小遊戲,去享受遊戲的樂趣,閑暇時刻「玩一款小遊戲」,正在成為使用者的習慣。

(二)6月微信小遊戲暢銷月榜排名

微信小遊戲月榜排名根據微信小遊6月暢銷榜每日平均排名進行排序,月榜TOP40如下:

排名月榜前五分別是:【尋道大千】【無盡冬日】【向僵屍開炮】【指尖無雙】以及【這城有良田】。

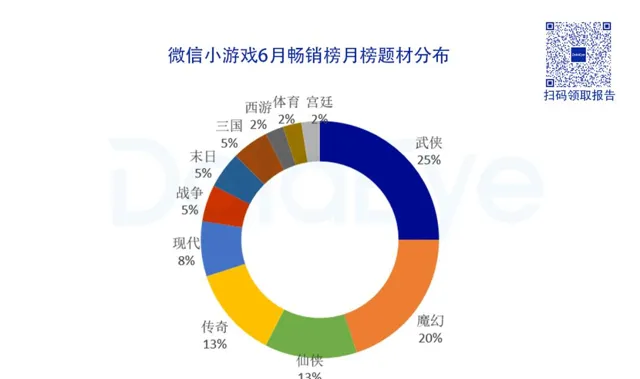

從題材來看,武俠、魔幻為主,傳統題材領跑。根據6月微信小遊戲暢銷榜TOP40的題材分布情況來看,武俠、魔幻以及仙俠題材占比排名TOP3。

傳奇題材占比13%排名第4,而小遊戲數量最多的現代題材僅3款產品進入暢銷榜月榜TOP40。戰爭、末日以及三國題材占比均為5%。

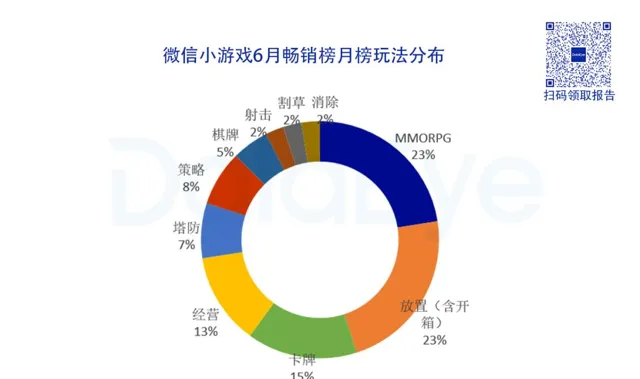

從玩法來看,MMORPG和放置(含開箱)領銜暢銷榜。根據6月微信小遊戲暢銷榜TOP40的玩法分布情況來看,MMORPG、放置(含開箱)以及卡牌玩法占比排名TOP3,三者合計占比約為61%。

模擬經營玩法占比約為13%,排名第4。而策略、塔防玩法均有3款產品進入暢銷榜TOP40。射擊、割草以及消除等玩法均有1款產品進入小遊戲暢銷榜月榜。

(三)Q2主要賽道產品暢銷榜

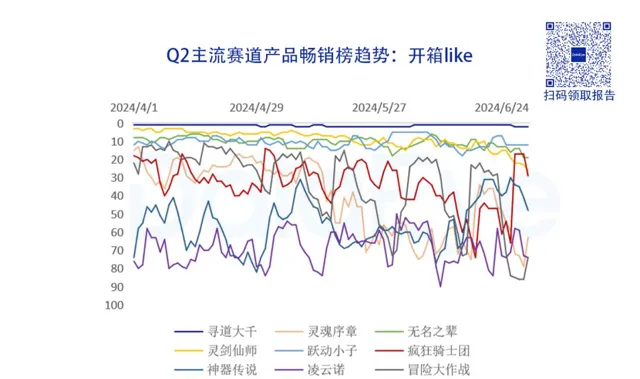

開箱頭部產品【尋道大千】在暢銷榜受到其他品類的挑戰,但依然穩居暢銷榜前兩位。三七另外三款開箱子產品市場表現不俗,只是【靈魂序章】的排名波動較大。

排名波動大的產品還有【瘋狂騎士團】和【冒險大作戰】,前者在6月上旬名次跌落明顯,但很快回到TOP20位置;後者在Q2排名波動較大,可能與計畫組減少投放策略有關。

目前開箱子賽道呈現「一超多強」局面,一超為【尋道大千】,多強則為三七其余三款產品以及以傳統廠商為主的開箱產品。

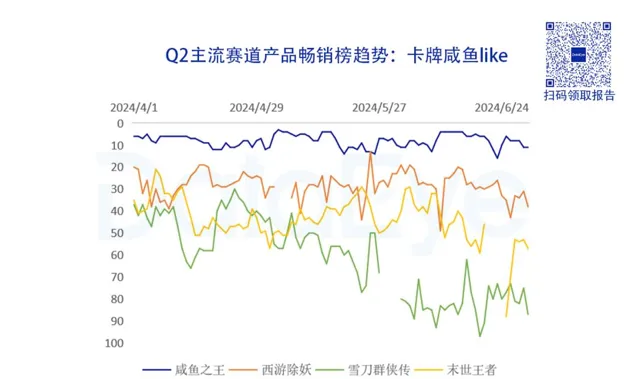

從暢銷榜排名來看,品類頭部【鹹魚之王】在暢銷榜依然保持一定的市場競爭力,Q2平均排名在第8名左右,可是基本難以重回巔峰。鹹魚like在上半年以多元題材為主,除了三國題材之外,還擴充套件到武俠、西遊以及末日,各廠商期望透過細分題材差異性吸引使用者,但基於玩法相對單一,相關產品在Q2暢銷榜排名波動較大。

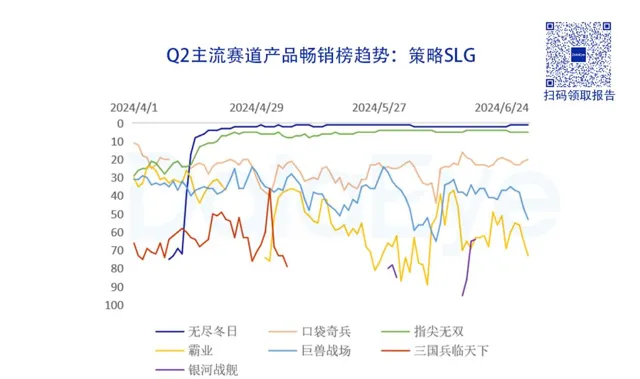

目前小遊戲SLG賽道進入Q2後呈現明顯分化:

一是新品快速飆升並立足市場。【無盡冬日】在4月上線後,暢銷榜排名一路飆升,目前穩定在暢銷榜前二,與【尋道大千】交替登頂榜一位置。而【指尖無雙】同樣在4月中進入暢銷榜TOP10,目前穩定在TOP5。

二是老牌產品表現穩定。【口袋奇兵】和【巨獸戰場】在暢銷榜排名相對穩定,且波動較小。

三是掉隊產品出現。【霸業】排名波動增大,而【三國兵臨天下】和【銀河戰艦】等產品已經跌出暢銷榜。

Q2微信小遊戲買量情況

(一)微信小遊戲各品類消耗占比

以消耗金額占比表現來看,Q2的放置品類呈現穩定提升態勢,而角色卡牌占比幾乎腰斬,從4月占比24%,到6月占比降至12%,主要還是頭部產品【鹹魚之王】消耗乏力,導致賽道整體出現下滑。

相比之下,由於Q2多款SLG小遊戲同時發力,戰爭策略賽道有明顯提升,從原來6%升至10%。逐漸融入消耗第二梯隊。

仙俠RPG在6月有相對明顯的飆升,傳統題材進入暑期檔行銷動作明顯。

(二)Q2微信小遊戲消耗排名

從消耗榜來看,【尋道大千】坐穩Q2消耗榜第一,暫時還沒有其他產品可以超越。目前來看,消耗榜中腰部變化明顯,小遊戲市場活躍,不存在固化現象。

進入Q2,消耗榜TOP20中的混變產品占比持續提升,從4月為55%,在6月占比飆升至80%,意味著消耗榜TOP20中有16款為混合變現產品。主要原因:

一方面是混合變現產品受到更多開發者的關註和青睞,更多混變產品進入買量行銷市場;

另一方面是越來越多純IAP內購產品開始轉型。例如【這城有良田】【少年名將】以及【雪刀群俠傳】等傳統內購產品在6月均轉型為混合變現產品。再一次說明混合變現產品已經成為小遊戲主要的發展趨勢。

(三)微信小遊戲素材投放量情況

從投放素材量來看,Q2日均投放素材量為14.96萬,環比Q1下滑約6.7%。其中IAA小遊戲日均投放素材僅為2.9萬條,占比大盤不足20%。從素材投放趨勢來看,Q2素材投放量整體波動較大,五一假期前後素材量有明顯增加,在6月末暑期檔前夕素材量再度提升。目前,小遊戲素材投放量表現乏力,整體反映出,小遊戲新品快速換血,一旦投起來後,同賽道老產品、次新產品就會受影響。一增一減中,總量增長乏力。

(四)微信小遊戲在投遊戲數情況

Q2月均在投遊戲為8600余款,環比Q1提升300款左右,其中IAA小遊戲提升明顯,6月有超過6000款IAA小遊戲參投,對比1月提升17%。相比之下,IAP+混變在投小遊戲數量回落至1月份水平,但月均仍有超過2800款IAP+混變在投。小遊戲在快速發展的過程中,市場格局呈現持續洗牌局面,一些老、舊產品逐漸被淘汰,市場持續活躍。

Q2月均參投新遊約為850款,而且4/5/6月波動比較小,參投新遊穩定。

從占比來看,4/5/6月新遊占比大盤在投遊戲數約為10%,其中IAA新遊較多,約為新遊總數7成。

(五)微信小遊戲熱投玩法在投遊戲數

進入Q2,輕度玩法在投遊戲數呈現明顯增長,休閑+益智合計接近6000款遊戲在投。

消除玩法投放數量在Q2增加超過230款遊戲,僅次於休閑玩法。消除賽道走向多樣化、3D化。MMORPG和卡牌兩大中重度玩法在Q2在投遊戲數有所下降,或是受到市場持續洗牌的影響,部份老產品持續競爭力,逐漸停止投放。