文 | 表外表裏,作者 | 周霄、譚鳩雲,編輯 | 曹賓玲、付曉玲、Reno

一晚割走打工人3天窩囊費的連鎖酒店們,終於得到了「應有的懲罰」。

作為酒店三大經營指標之一的OCC(入住率),已經亮起了黃燈。 1月的行業專家紀要提到:今年的入住率並不是非常樂觀,預計同比去年可能只增長1-2個百分點。

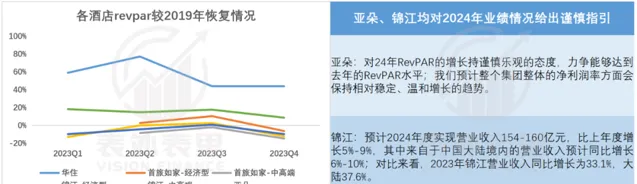

各酒店的RevPAR(每間可用客房收入),更是早在2023Q4就集體出現了增速放緩。今年也繼續踩剎車,華住2023年報電話會透露: 2024Q1預計RevPAR低個位數增長,2024全年預計持平或微增 。

亞朵、錦江等品牌,也對2024年業績情況保持了謹慎。

風雨欲來,按理說連鎖酒店們應該要低下高貴的頭顱了,但事實恰恰相反, 它們非但沒有「悔過」,反而在醞釀著新一輪的漲價 。

1月和2月的專家紀要反復提到: 今年客房價格仍將上漲,預計漲幅在5%-10%。

華住被問到「消費降級趨勢下,酒店行業為何逆勢漲價」時,也理直氣壯地表示:消費升級是長期趨勢,人們透過消費產品來取悅自己。

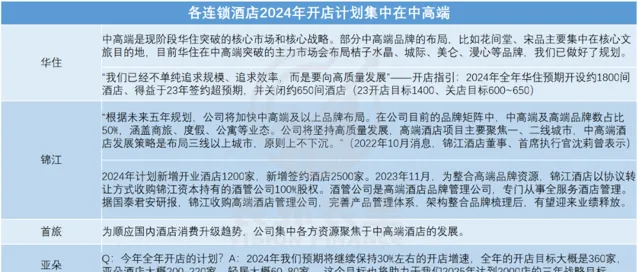

具體到行動上,可以看到,各酒店2024年的擴店計劃仍以中高端為核心。

又是挺價,又是加碼中高端,連鎖酒店們似乎不在意消費者能否高攀得起,也沒把OCC和RevPAR的預警放在心上。

到底是誰給了它們繼續漲價的勇氣?

降價或許救不了入住率,不如挺價到底在大小城市的街頭,酒店版「精絕古城」正迅速蔓延:整棟都被各種酒店承包,外墻掛滿了密密麻麻的廣告牌。

仔細觀察會發現,墻上有名的大多數是漢庭、七天等經濟型連鎖酒店,以及不知名的單體酒店。

經濟型酒店供給側的競爭,可見一斑。也正是這樣的行情,讓酒店業對價格內卷格外警惕。甚至行業專家去年直言道: 降價10%,流量可能只增加2%。

那為何會出現這種狀況呢?

這與產業內容直接相關。酒店倒閉後,房間、布草等固定/專有資產不會消失,而是繼續在市場上流通。

以二手布草為例,沒扛過疫情的酒店老板們為了盡快回血,已經把全新的單人米緞條床單砍到9塊9一床,「半價、地板價拿五星級酒店品質布草」等資訊,更是不勝列舉。

這一特點,巴菲特曾經評論道:航空公司是一門糟糕生意,即便航空公司破產了,那些飛機、機長、空姐、航站樓,依然存在這個世界上, 相關生產資料並沒有消失,結束市場,只不過換了股東。

因此,即便結束市場的酒店,只要給物業和床品換個招牌、貼上新標,就能重新開門營業,曾經風靡一時的貼牌酒店好OYO、H酒店、花築,都是如此。

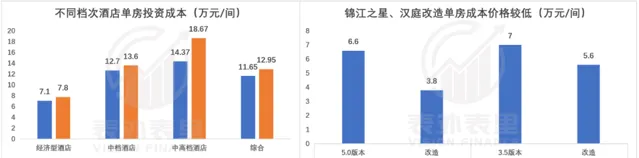

而付出的成本,卻相當低廉。根據駿怡酒店的經驗:一家30-40間客房的門店,整修改造費用只需十幾萬,且工期可以壓縮到兩三個月以內。

連鎖酒店「三巨頭」(錦江、華住、首旅)甚至更誇張,區區三五萬,就能讓一間房煥然一新。

數據顯示,2020年上半年約879家酒店完成向連鎖酒店集團翻牌,其中70%以上翻牌至三大酒店集團。

7天連鎖酒店的創始人鄭南雁曾說過:「不是我們要去擴張,是市場推著我們在走。這些店總要開的,只是掛誰家招牌的問題。」

可見,經濟型酒店常年處於「左手轉右手」的狀態, 行業的出清一定程度上是「偽出清」 。

相反,一旦出現復蘇跡象,除了那些「改頭換面」的酒店加入競爭外,還有大量的新供給湧進來。

以民宿為例,數據顯示,2019年全國民宿有20萬家,到了2023年中,這一數位增長至超過30萬家。也就是說,現在的民宿有三分之一都是2023年新開的。

這意味著,在幾大酒店集團視角裏,經濟型連鎖酒店始終面臨 「超飽和競爭」 ,沒辦法獲取超額收益。

與其降價挽救萎靡的入住率,不如挺價到底,至少能保住品牌的體面,每間房也能賺取更高利潤。

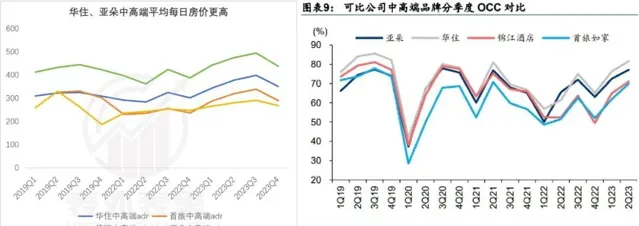

這在經營數據上就有所體現,可以看到,連鎖酒店品牌下,中高端酒店入住率恢復,始終領先經濟型酒店。

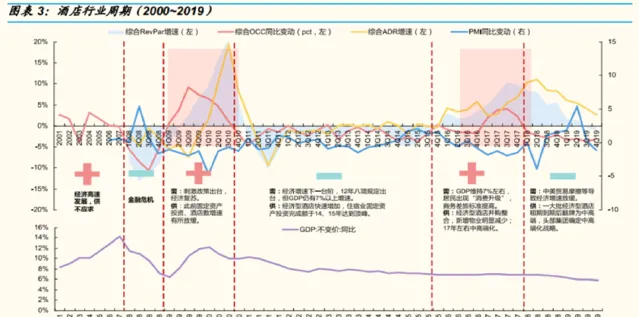

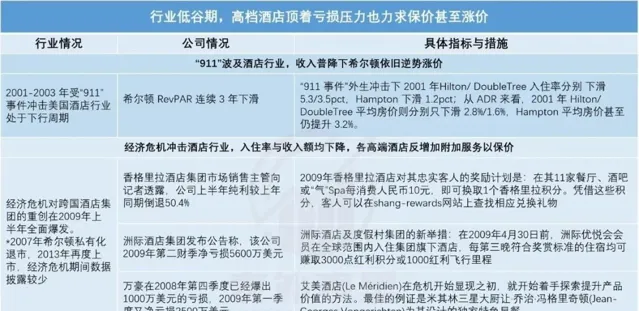

況且,酒店產業歷史規律也是如此。

回看2008年金融危機後的復蘇潮和2018年的消費升級潮,每次波峰後入住率都會下降。

但每間客房收入(ADR)基於價格剛性,不會同時跌落,往往滯後3-4個季度才出現拐點。酒店可以利用這個視窗期,一邊向供應商壓價,一邊向住客收取高價,讓利潤表靚麗起來。

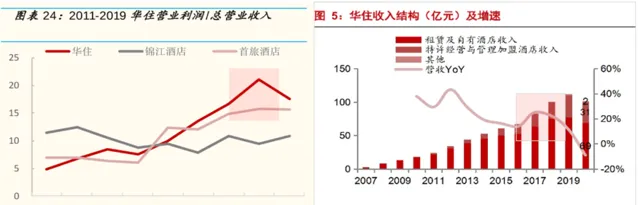

比如,2018年行業入住率下滑後,華住、首旅就靠著挺價,經營利潤率雙雙達到頂峰。

當下的酒店行業,顯然也處於這個階段,不到萬不得已那一刻,連鎖酒店是不會貿然降價,砸自己飯碗的。

更何況,從長期利益角度看,連鎖酒店也有漲價的理由。

手握支配權的玩家們,嫌自己還不夠貴不管你願不願意,現在只要在中國境內出行,就很難避開連鎖酒店三巨頭。

一線城市的核心地段,幾乎被錦江、華住、首旅等的中高端酒店品牌占滿;捏著口袋「窮遊」,也逃不過它們「平日200塊,假期五星級價格」支配。

而這種「遍地一個集團親兄弟」的局面,是 過去幾年商業策略選擇——加速擴張競速 的結果。

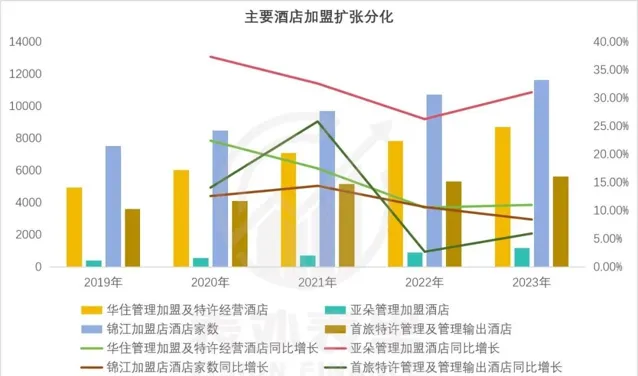

數據顯示,2020年至今,國內加盟及特許經營酒店占比迅猛提升。具體到企業,亞朵的加盟店數量增長119%,華住增長44%,首旅和錦江都增長了37%。

當然,不止國內,海外酒店行業也是一樣的路線。

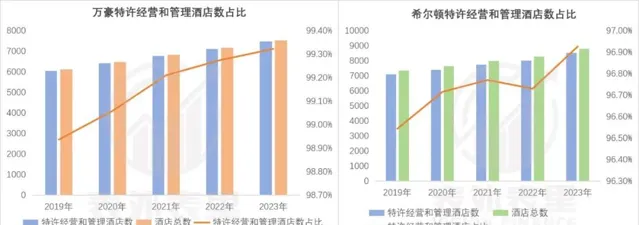

可以看到,國際知名的希爾頓、萬豪等,加盟與特許經營酒店占比已經達到90%以上,且還在繼續升高。

原因無他,純粹是加盟模式更符合資本的邏輯—— 商業模式更輕更好(從自負盈虧的包租佬,變身license品牌生意),利於快速形成區域壟斷,掌握定價權 。

事實上,加速高端化的原因,不僅僅如此。

復盤希爾頓的發展史會發現,1996年至今,美國酒店業的幾輪低谷期裏,其幾乎都忍著巨額虧損,堅持「挺價」。

在日常經營中,也毫不吝嗇對格調的標榜,如寶格麗的衛生間裏,放的是愛馬仕、蕭邦的洗浴產品。

為了維護臉面,甚至會出現一些戲劇化輿情管理。

2020年10月,「上海名媛群」拼單奢侈服務刷爆社群網路時——Gucci絲襪輪流換穿、40人團購寶格麗一間房、60人合租法拉利拍照。

寶格麗、麗思卡爾頓等高奢品牌,也是第一個跳出來辟謠「沒有發現類似情況」,並強調「入住酒店需要刷臉實名認證」。

如此流血「控價」、輿情管理, 目的在於維持高奢品牌「心智」 。

消費者端作為回饋,反而更加追捧。以希爾頓為例,2011-2021年會員數量由3000萬增至1.28億。

這樣的雙重「利誘」下,加盟商趨之若鶩:希爾頓近幾年特許經營及加盟管理收入,穩定在80%以上。

這更強化了酒店行業經營選擇——盡可能品牌高端化,以抵禦經濟周期。

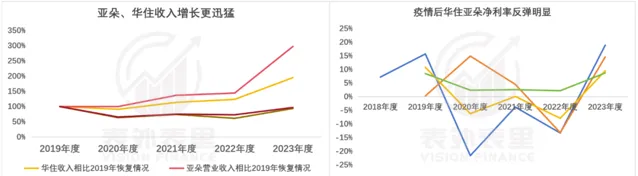

國內幾家巨頭的表現,也驗證了這一點。可以看到,同樣是趁勢抄底、大搞加盟,2022-2023年疫後恢復期裏,無論是收入還是凈利潤反彈的表現,華住、亞朵都遠高於錦江、首旅。

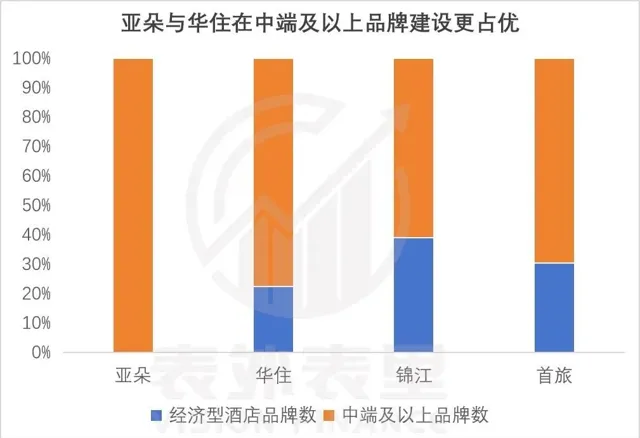

而業績的分化,就來源於高端品牌建設的差距:截至2023年末,華住、亞朵的中高端品牌數占比都在75%以上,高出錦江、如家一截。

亞朵一創立,就以IP聯名、人文氛圍等中產味出圈;華住也在2010年透過自有品牌全季酒店,早早拿到中高端船票。

與之相比,如家2015年開始發展自有中端品牌;錦江更是2016年透過收購維也納,才切入中高端。

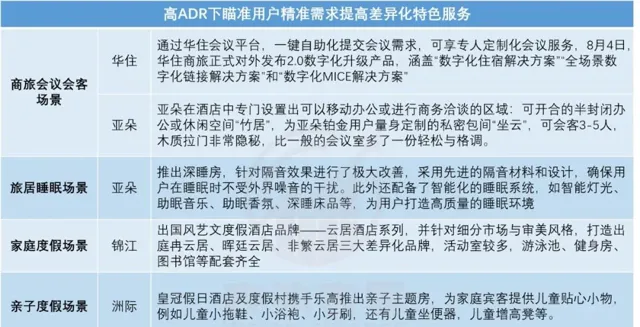

不僅起跑線不同,日常經營行為中,華住、亞朵也模仿高奢酒店的調性。

比如,拉著富有聲名的外部品牌,提供附加價值——亞朵找來吳曉波做推廣;全季酒店茶包、香薰、鳳梨酥.....中式伴手禮一條龍。

此外,洲際的親子房、華住的深睡房、錦江的度假品牌,主打個人化服務「只有想不到,沒有做不到」。

如此一來,讓本就沖著尊享服務、稀缺資源的「有錢人」,更滿意了。

數據顯示,華住78%的客戶是會員,二次復購率超過40%;亞朵截止到2023年底,擁有6300萬會員,會員復購率達53%。

反觀經濟型酒店,大多只提供住宿與早餐,高度同質化。

如此服務瞄準的人群,價格為先,通常沒有忠誠度可言。可以看到,經濟型酒店比重更大的首旅、錦江,入住率與平均房價都偏低。

而價格與入住率,又決定著回款速度。數據顯示,中高端酒店在二線以上報酬周期在3.8-4.5年,經濟型則需要4.5年左右。

一系列buff拉鋸下來,直接影響著酒店加盟商的選擇。

可以看到,2023年,亞朵、華住的加盟增長保持10%以上;首旅、錦江的該數據,都是個位數。

這就不難理解,連鎖酒店們為何要執著於挺價、搶店位了。

現在,首旅們也徹底覺醒,其高管展望2024年時表示,「將從‘做大做快’向‘專精特新’轉型,未來三年會在中高端市場做大補課行動」。

小結南來北往、國內海外放飛了一年多,國人對出遊逐漸從迫切轉為了平常心。但就此引爆的酒店價格,卻再也回不到過去了。

在「不想、不願、也不能」降價三重奏的合力推動下,如酒店玩家們所願,高價酒店成為新常態。

而大多只在五一、十一有假可休的社畜們,和成千上萬人在大唐不夜城紮堆、在亞龍灣排隊的同時,還可能「一個長假返貧吃土」。