文 | 海豚投研

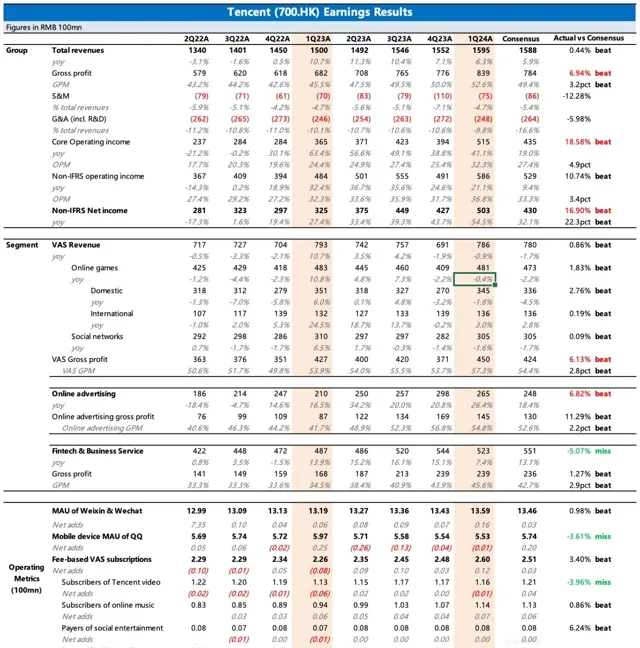

台北時間 5 月 14 日港股盤後,$騰訊控股.HK 一季報出爐。不同於上季度遊戲承壓,以及廣告等業務高基數下即將增長放緩的預期,實際一季度業績不錯,尤其是利潤意外加速。

整體上,收入基本 inline,亮點在 廣告顯著超出市場預期 ,我們預計視訊號起到不少加成 ,說明 Q1 視訊號電商表現很不錯,Q2 電商旺季有望繼續保持高增長。

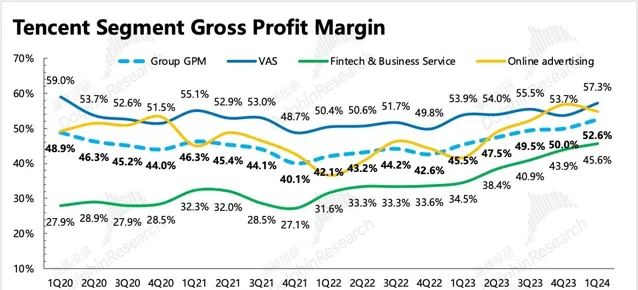

最終在高毛利的廣告、小遊戲、視訊號傭金收入的帶動下,以及裁員最佳化帶來的費用減少下,Non-IFRS 歸母凈利潤在高基數上再次狂飆 55%。

當期業績已是過去式,除了廣告表現隱含視訊號進展順利外,從未來中長期角度,海豚君還關心三個問題:遊戲、提效、大股東拋售/回購,目前都或多或少有緩解和向好的趨勢。

具體來看:

1. 廣告:視訊號加成超預期

由於去年 Q1 是高基數,因此市場按照趨勢對增速進行了下調,只有 18% 左右。實際上,一季度廣告收入同比增長 26%,顯著超出市場預期。

結合調研,海豚君認為廣告的超預期主要來自於視訊號的拉動。 一方面,視訊號流量池在不斷擴張,Q1 使用者時長同比增長 80%。並且資訊流廣告上,視訊號提高了公域內容的透出,進而加大庫存和轉化效率。另一方面,視訊號電商推進順利,除了剛起步的自然增長外 , 加大了電商內容流量占比,使得電商推進順利,成交額翻倍,自然會帶動商家廣告投放增加。按照這個邏輯,在電商旺季的二季度,電商對廣告的拉動也會更加顯著,從而支撐廣告繼續保持高增長。

除了視訊號,公司也提及生成式 AI 對廣告的推動。 海豚君認為,對於廣告主來說,整體投放預算是相對固定的,除非終端消費能力再上一個台階。而當龍頭渠道都開始用上了 AI 來提高廣告轉化後,各家就又回到了競爭起點——拼流量硬實力的時候。

2. 遊戲:有好轉跡象

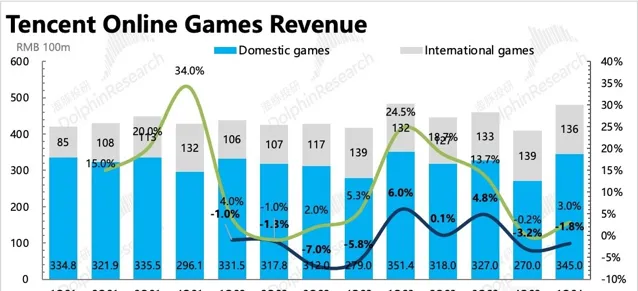

一季度遊戲收入同比下滑 0.4%,略超市場預期。預期差主要來自於國內收入表現,扛住了去年的高基數,實際下滑振幅(-1.8%)沒有那麽原先指引(-5%)的那麽多。

遊戲問題已經體現在多個季度財報中,因此市場也會更關心後續表現。結合前瞻性數據,海豚君認為, 騰訊在上季度電話會上提到了遊戲業務整頓、最佳化,目前已經能看到一些成效。

一方面,Q1 短期遞延收入環比增長 23%,雖然其中也包含了騰訊音樂、騰訊視訊、閱文的會員付費遞延,但趨勢上能夠預示著下季度的遊戲收入增長會有一定支撐。

另一方面,公司也明白市場比較關心遊戲業務,特地在財報開頭重點披露了遊戲業務最佳化進展。1)強調了【王者榮耀】、【和平精英】商業化提升效果顯著,三月已經回歸正增長。2)海外遊戲中受到 Supercell 旗下一款老遊戲【荒野亂鬥】改版後煥發新春,日活是去年同期兩倍,流水同比翻兩番。因此二季度在【DNF 手遊】等新遊密集上線的帶動下,遊戲業務回暖速度很可能比我們原先預期的更快。

當然中長期下還需要持續的優質新品,以及對老遊戲的營運創新。這都是過去幾年騰訊表現欠佳的能力,尤其是前者。因此建議繼續持續關註公司對遊戲業務進一步調整和最佳化的動作。

3. 金科企服:支付放緩,視訊號傭金貢獻凈增

金融科技與企業服務一季度同比增長 7.4%,低於市場預期。主要是一季度春節期間,線下支付放緩導致。這不僅是體現在微信支付上,一季度整體社零表現都不好,再加上去年高基數,央行披露的第三方支付機構備付金同比也只有 2.2% 的增長。

不過公司披露騰訊雲和視訊號傭金合計收入,同比增速有雙位數,剔除視訊號傭金收入的 8-10 億後(海豚君預測值),隱含雲服務也有高個位數的增長,回暖趨勢明顯。

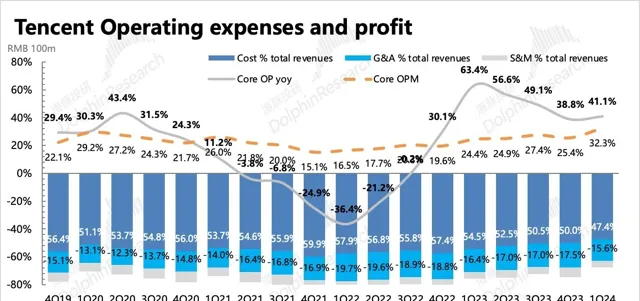

4. 提效:繼續小步推進

一季度集團整體雇員人數繼續最佳化,環比減少 630 人,同比下降 1%。三項經營費用當季支出上都比較克制,拆出來看,重點也是最佳化的員工費用。其中銷售人員薪酬、管理費用都同比下降,研發人員開支基本持平,使得整體費率同比下降 1 個點。因此無論是一季度傳出的裁員訊息,還是實際財報數據,都體現在集團整體效率的進一步提升

盡管已經降本增效一年多,但海豚君一直認為騰訊有很大的經營提效潛力。與同行對比,目前騰訊的組織架構和人員體量(10 萬人)仍然略顯臃腫,躺賺的商業模式掩蓋了實際人效比冗余的問題,或許騰訊作為龍頭公司,本身有社會責任包袱,一次性最佳化到位負面影響較大,因此這種捲動式的小步最佳化也是目前最佳選擇。

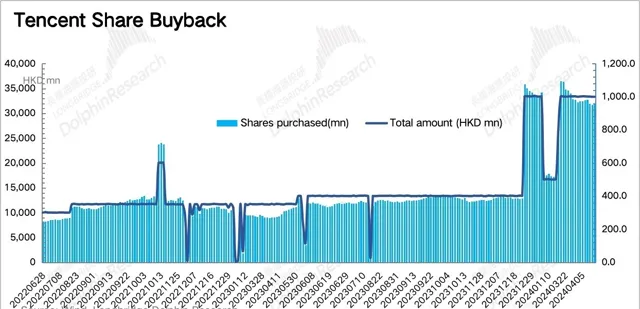

5. 拋售回購:大股東拋壓略放緩,回購符合預期

一季度集團整體凈現金(現金 + 存款 - 長短期有息債務)為 925 億,相比上季度增加 378 億,主要是經營盈利的增加和借款減少帶來。

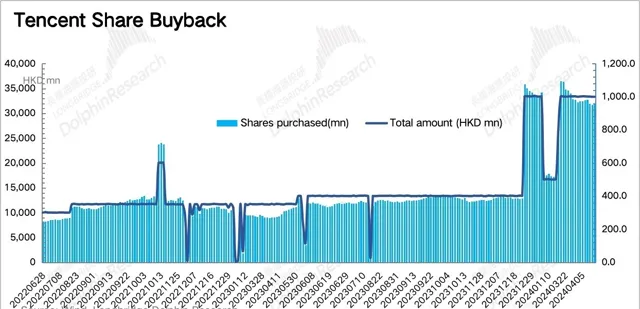

一季度回購節奏符合海豚君預期,即在交易日保持每天 10 億港元的回購節奏 ,共計耗費 148 億港元回購 0.5 億股,回購股數均已登出,總股份環比減少 0.6%。公司宣布,2024 年將繼續按照超千億的回購目標來執行計劃。

而大股東在 3 月 20 日至今兩個月拋售了 2100 萬股,相比上個周期平均月拋售節奏稍有放緩,從月均接近 2000 萬降至 1000 多萬,截至一季度末,大股東持股比例為 24.44%

6. 財報詳細數據一覽

海豚君觀點:

騰訊自宣布千億回購以來,不足兩個月的時間,股價已經上漲了近 30%。如果說第一段股價從 285 港元漲至 300 港元,漲的是回購,那麽第二段從 300 港元到現在,除了有全球資金市場配置變化的影響外,也有隨著【DNF 手遊】定檔,新品周期拉近下,遊戲回暖預期的打入。

而 Q1 財報超出目前預期的,則是視訊號的超預期、存量遊戲變現最佳化帶來的收入增長和毛利率提升,以及人員縮編重新推進,共同帶來盈利水平踏上新的台階,這無疑會進一步開啟市場對騰訊長遠期盈利水平的預期。

海豚君認為,從降本增效上,騰訊可以調節的空間還很多,但具體推進節奏把握在公司自己手中。比如團隊最佳化,騰訊也需要考量到社會輿論的影響。不過由於其更輕資產營運、現金流入前置、基礎流量龐大的優秀商業模式,也使得騰訊不需要只依賴裁員,而透過別的方式來達到盈利提升的效果。

因此只要收入不過分拉胯,尤其是貢獻利潤、現金流的業務,遊戲、廣告、支付三座金礦缺一不可,否則難以支撐在個位數收入增長下,保持利潤雙位數增速的基本面。一季報遊戲問題快速緩解和收入回暖,是騰訊作為遊戲甚至是內容付費龍頭,能夠依賴經驗總能從容應對的優勢體現。核心在於騰訊是否有魄力去做變革,從傳出的公開訊息來看,「功勞簿」 反省大會之後,公司確實對遊戲業務做了較大的調整。

本質上股王能夠輕松轉身,得益於其 「躺賺」 的商業模式(能夠比普通公司對大企業病的容忍度更高,也給了管理層更充分的時間來調整)。同樣在這個原因下,市場預期的轉變也可以很快。當下的市場交易情緒,配上這份財報,短期有望給騰訊繼續上攻的動力。按照海豚君預期,目前 3.6 萬億港元市值對應 25 年 Non-IFRS 歸母凈利潤為 15-16 倍,仍屬於中性略低區間,短期可能繼續借利好反彈至 18x 左右。但進一步上升會有壓力,除非有宏觀基本面帶來的逆轉。

與此同時,考慮到預期被不斷拔高,而二季度雖然是騰訊的產品周期,但也同樣是同行重磅大作密集紮堆的視窗期,要在一眾強勁對手中跑出來,對產品品質的要求會比往常更高。因此海豚君建議,在下周【DNF 手遊】上線前後,需要重點關註邊際風險,謹防遊戲反饋一般或不及預期,引發市場偏好轉變。

以下為詳細分析

一、使用者生態:微信穩增,QQ 希望已不大

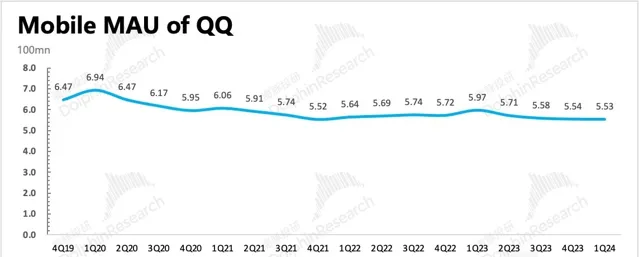

一季度微信使用者 13.59 億,環比凈增 1600 萬,保持穩定擴張。QQ 則無視旺季加持,繼續環比流失 100 萬人。

微信流量穩定能夠支撐微信生態商業化不斷加深,但年輕圈層群體越來越少 + 挽留不住年輕使用者,似乎定調了 QQ 難以改變的流失趨勢。

增值服務付費使用者數 Q1 也有反彈,環比凈增加 300 萬,除了本身是旺季,自然有拉動外,騰訊音樂的訂閱會員數一季度增長也很不錯,昨天的騰訊音樂財報點評已有詳細分析。

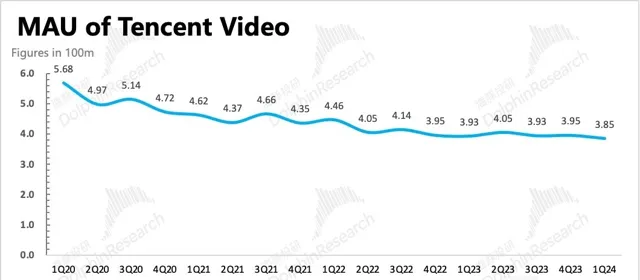

不過一季度騰訊視訊環比又流失了 100 萬會員,看來一部【繁花】大熱還不足夠。目前整個行業長視訊會員使用者也就是 2~3 億,其實最多也就是對應 10 億網民,3 口一家,也就是 3 億多的潛在帳戶數。目前騰訊視訊 1.16 億,愛奇藝也是 1 億左右,優酷 + 芒果預計也是 1 億的會員,這樣剛好三分天下,共同瓜分整個行業。

行業到頂,也是騰訊視訊選擇不斷最佳化計畫投入,專註 ROI 的方向轉變的主要原因。近一年來騰訊媒體內容成本不斷減少,一季度更是同比下降 29%,也與前一年影視計畫投資減少息息相關。

二、遊戲:老遊戲營運最佳化,新品周期臨近

一季度網路遊戲收入 481 億,同比下滑 0.4%,優於同比下滑 2% 的市場預期。 2023 年一季度基數很高,當時一方面有【金鏟鏟之戰】等表現不錯的新產品帶來凈增量,另一方面【王者榮耀】提高商業化,推出比往年明顯更多款的高價皮膚售賣。但也很快看到了過度商業化帶來的反噬,2023 年二季度以及下半年,【王者榮耀】刻意調整策略,主要最佳化使用者日活等經營性而非流水指標,但也帶來的全年的遊戲增長壓力。

今年春節期間,為了進一步促進使用者活躍,【王者榮耀】密集推出促銷、免費皮膚體驗活動,三月流水已經恢復正增長。【和平精英】同樣透過版本更新、內容豐富來扭轉了近一年持續不佳的流水表現,三月也恢復了增長。

由於流水指標更能代表真實需求的前瞻性指標,因此雖然 Q1 本土遊戲下滑 2%,仍然弱於行業,但因為流水表現恢復增長,說明前幾個季度遺留的問題已經有一些改善。

海外市場上,Supercell 的一款老遊戲【Brawl Stars(荒野亂鬥)】透過內容改版後,煥發新春,流水是去年同期的四倍,從而帶動海外收入同比增長 3%。當然,2、3 月海外市場在去年低基數下,本身也有需求反彈,再加上行業中有幾款新品表現不錯,帶動中國遊戲企業出海收入增長。

展望今年 Q2 以及 2024 全年的遊戲 Pipeline,【DNF 手遊】、【極品飛車】、【全境封鎖:曙光】、【無畏契約手遊】以及端遊的【三角洲行動】也將陸續上線。

流水預期上,今年主要還是靠 DNF。雖然因為政策原因,延期太久,上線後表現不太能和幾年前的預期相提並論,但 IP 價值非常高,海豚君預計首年 TTM 流水仍然有沖擊 50 億-100 億的能力。其他遊戲多為 10 億左右的流水範圍。目前還未定檔的另一款重磅是【王者榮耀:世界】,依托在王者榮耀這個全民級 IP 上,但可能氪金程度沒有 DNF 重,因此我們預計上線後預計全年在 30-50 億區間。

新品表現決定了遊戲恢復增長的力度,因此在【DNF 手遊】下周上線後,需要重點跟蹤實際表現,屆時海豚君將會及時更新進展,敬請關註。

老遊戲的營運最佳化效果,短期也可以從遞延收入交叉驗證。 一季度遞延收入 1061 億,同比增長 9.2%,環比大幅回暖 +23%,與管理層所說的 3 月流水恢復正增長的說法比較吻合。遞延收入是前瞻性指標,環比回暖預示著二季度遊戲增長會有一定支撐。

三、廣告再超預期,功臣是視訊號

一季度騰訊的廣告收入同比增速維持 26%,高基數下,較去年四季度 21% 的增速反而進一步提高,是 Q1 收入端主要超預期的地方。

一季度實作的廣告收入 265 億,預計主要拉動是視訊號。按照此前調研資訊,視訊號日均時長已經來到了 60 分鐘,在寬口徑 5 億 DAU 的流量規模下,近期不斷提高公域推薦,並且增加電商內容占比,推動直播電商發展。一季度視訊號電商成交額翻倍增長,對電商廣告的帶動不可小覷。

海豚君粗略估算,剔除視訊號的增量影響(外迴圈 + 電商廣告合計 50-60 億,同比增長 170%),剩下的廣告增速預計也有高個位數至雙位數的增長,相較四季度繼續回暖。我們認為,傳統廣告的增量應該主要來自於小遊戲激勵廣告分成。

另外,媒體廣告可能也延緩了下滑趨勢,一季度騰訊音樂廣告增長繼續保持強勢,騰訊視訊也有【繁花】爆火,預計都會帶來一定的貢獻。

而同期整體互聯網廣告市場增速受整體消費虛弱影響,再次回落到 4.6%,騰訊的逆勢加速增長,盡顯其獨有的社交流量價值。

展望二季度,去年基數更高,因此主要增量就得看視訊號借助電商節的催化,加深商業化。海豚君認為二季度騰訊廣告增速多多少少會存在放緩,但環比還會有高於往常的季節性的增幅。對總營收和毛利率的貢獻,仍然值得期待。

四、金科企服:支付放緩,雲繼續回暖,視訊號傭金帶來凈增

一季度金科企服同比增長 7.4%,低於市場預期。主要是一季度春節期間,線下支付放緩導致。這不僅是體現在微信支付上,一季度整體社零表現都不好,再加上去年高基數,央行披露的第三方支付機構備付金同比也只有 2.2% 的增長。

不過公司披露騰訊雲和視訊號傭金合計收入,同比增速有雙位數,剔除視訊號傭金收入的 8-10 億後(海豚君預測值),隱含雲服務也有高個位數的增長,回暖趨勢明顯。

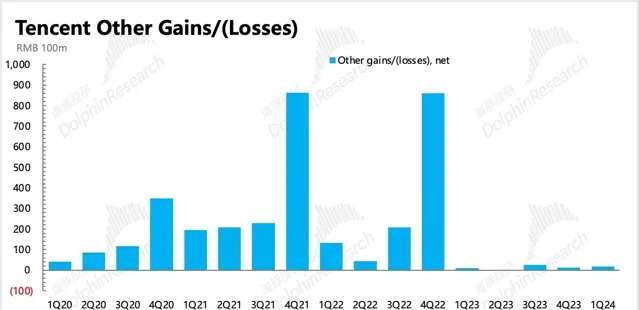

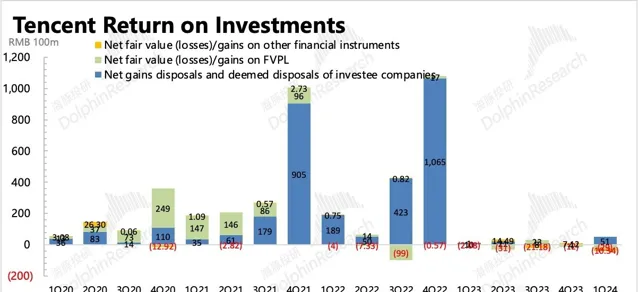

五、投資利得:聯營公司盈利增加,處置收益增加

一季度騰訊主業以外的其他收益(按照原定義,包含投資收益)17.22 億,其中資產處置收益相比過去一年有明顯增加。從不同的投資性資產當期變動來看,處置/劃撥(視同處置)的規模同比都有明顯擴張,正如我們此前預期,要保證新計畫投資規模不繼續萎縮下,實作超千億的回購 + 分紅,需要對存量投資性資產進行甩賣。 而公司的表示更明確:投資組合所需資金基本內部解決,不會再去動用投資業務之外的資金。

一季度分占聯營/合營公司盈利 22 億,表明被投公司盈利能力進一步向好,比如拼多多、快手等。 但如果單獨看投資性資產自身增值帶來的收益,保持略微正收益的狀態,主要來自處置加快的動作,而非公允價值增加。 Q1 資本市場表現不佳,因此騰訊的投資性資產也處於減值縮水中。 反之,結合 4 月以來的走勢,預計二季度會有一些反彈。

截至一季度末,公司聯合/合營資產規模合計 2589.7 億,結合當期分占盈利 22 億,計算得 Q1 投資收益率為 0.8%,和上季度差不多。

六、經營提效小步邁進

一季度收入還有承壓,但利潤端再次加速增長 55%,顯著超出市場預期。一方面,源於業務結構變化帶來的毛利率超預期改善,另一方面則是員工最佳化導致薪酬開支繼續同比下降,減少內容投資後攤銷下降,以及辦公室租金和差旅費的壓縮,不過伺服器折舊的最佳化周期已經尾聲。

總的來說,騰訊是以一種不只依賴於裁員的方案來 「降本增效」,這相比於其他需要重投入、重資產營運的公司來說,傷筋動骨的感覺會輕一些,這得益於騰訊更占優的商業模式和獨一無二的社交流量基石。

不過盡管盈利改善超預期,但海豚君認為,優秀的商業模式掩蓋了騰訊也存在的組織臃腫、人效比不高的問題。或許騰訊在裁員問題上,會權衡社會輿論影響,使得沒法像別的公司一樣一裁到底,但目前這種捲動式的小幅最佳化,如果營運得好,也能帶來盈利持續提升的穩穩幸福,比如能夠支撐收入在個位數增長下,利潤能保持雙位數增長的中長期趨勢。當然,前提假設是收入三支柱,遊戲、廣告、支付,不能出大問題。

不過有一點需要特別更正一下,上季度海豚君提到了騰訊【元夢之星】和網易【蛋仔派對】春節期間十億商戰的問題,預設將這筆資金確認到了行銷費用中。從管理層電話會解釋,以及實際一季度行銷推廣費用來看,後續的十億行銷,其中有一些是內容激勵的方式發放,因此不涉及到實際的費用支出。

Q1 騰訊行銷推廣費用 50 億,同比增長 17%,顯然沒有我們原先預期的那麽誇張。 另外,由於【元夢之星】後續表現不佳,至少與當初的資源投入所對應的預期不符,因此集團已經迅速收縮資源投放,目前遊戲宣發的重心在【DNF 手遊】,但相較於【元夢之星】,DNF 內建 IP 和情懷,因此核心玩家群體比較確定,騰訊可以定向推廣,不需要像【元夢之星】這樣的推廣力度,預計二季度銷售費用環比有一定增加,但整體可控,不會像去年四季度一樣飆升。

同時在銷售人員薪酬同比大幅下降下,也使得整體銷售費用反而也在同步最佳化中。

從環比上看,員工人數一季度減少 630 人,但平均福利同比也在下滑。 從細分費用來看,主要最佳化的是銷售人員和行政人員,研發人員薪酬費用同比保持穩定。

從集團目前的戰略方向來看,也很難再出現往年那種大水漫灌式的投入,一方面監管有限制(反壟斷等),另一方面則是源於集團本身對利潤波動有更嚴格的節奏控制,基於對穩態經營、對股東負責的態度,仍然會在業務擴張時,保持經營效率的提升。

最終一季度實作 Non-IFRS 歸母凈利潤 503 億,同比繼續加速增長 55%,超出市場預期(preview 之後有下調)。而海豚君同時也比較關註主營業務的經營利潤情況,一季度同比增長 41%,也是加速增長的狀態。

七、拋壓與回購:大股東甩貨放緩,千億回購穩步進行

從每日回購量來看,一季度騰訊繼續加大回購。四季度回購了 0.51 億股,耗用 148 億港元,購回的股份已被登出,總股份環比 4Q23 減少 0.6%。公司宣布,2024 年將繼續按照超千億的回購目標來執行計劃。

相比我們在 3 月的統計,大股東 Prosus 在 5 月 14 日至今 2 個月期間拋了 2140 萬股,相比上個周期有一定放緩(單月 2000 萬股降至 1000 萬股),目前持股比例降至 24.44%