2020年前後,每當提到PaaS、SaaS時,投資者的第一反應是「厚雪長坡」。經過幾年觀察,我發現不論PaaS還是SaaS公司,行業競爭都非常激烈,短期要實作穩定盈利並非易事。令我欣慰的是,在塗鴉智慧2024年Q2財報釋出後,行業中或許又要多一家能夠穩定盈利的公司了。

一、塗鴉智慧Non-GAAP經營利潤上市以來首度轉正,規模成本優勢有望繼續擴大。

(塗鴉智慧財報數據整理)

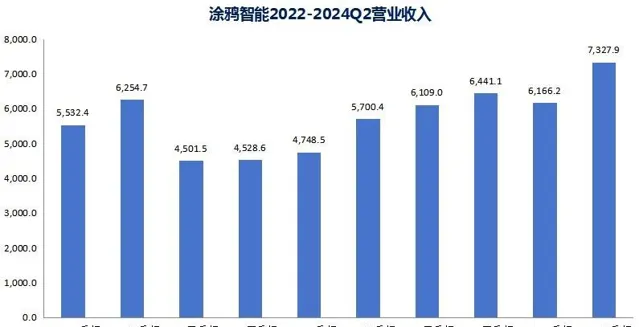

2024年二季度,塗鴉智慧取得營業收入7328 萬美元,同比增長28.6%。其中IoT PaaS業務同比增長32.0%至5430萬美元,是塗鴉智慧創單季營收紀錄的「推手」 。

(塗鴉智慧財報數據整理)

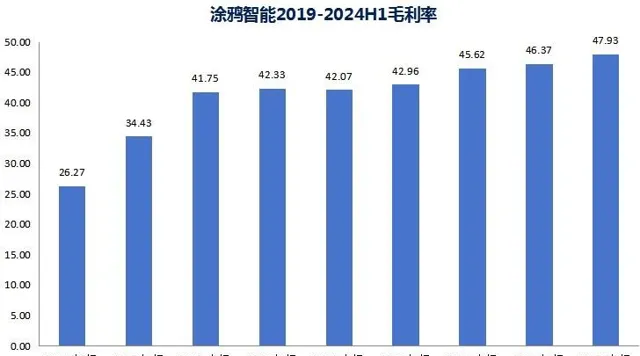

毛利率方面,塗鴉智慧因IoT PaaS分部毛利率較去年同期增長3.4個百分點,帶動整體毛利率升至歷史最高的47.93%。

可能有投資者認為塗鴉智慧毛利率創新高是上遊芯片短缺情況緩解,芯片降價所致。不可否認的是,芯片價格降溫對塗鴉智慧毛利率提升確實有益,但回看芯片尚未過熱的2019年,塗鴉智慧毛利率要比現在少20個百分點,說明芯片價格只是影響塗鴉智慧毛利率的次要因素,IoT PaaS規模成本優勢持續擴大以及軟硬一體賦能提供更高價值的解決方案才是塗鴉智慧毛利率創新高的主因。

(塗鴉智慧財報數據整理)

Q2,塗鴉智慧Non-GAAP經營利潤735.4萬美元,系塗鴉智慧上市以來首季Non-GAAP經營利潤轉正。

(塗鴉智慧財報數據整理)

與此同時,塗鴉智慧歸母股東GAAP凈利潤來到312.8萬美元,同樣是公司上市後的首次轉正。

剖析塗鴉智慧觸及盈利裏程碑的原因,我認為一方面是IoT PaaS需求持續增長,另一方面是塗鴉自身的有利競爭和大客戶戰略在過程中取得了收效 。

(塗鴉智慧財報數據整理)

塗鴉智慧「以收入為基礎的物聯網PaaS凈擴充套件率」由去年Q2的58%大幅回升至今年Q2的127%。

塗鴉智慧2024Q2優質PaaS客戶數也由去年同期的251名增長至280名,高端客戶IoT PaaS 收入占比提升至84.8% 。深度繫結高端客戶有助於塗鴉控制營運費用、提升營運效率,驅動盈利拐點出現。

從海外成熟PaaS企業的成長路徑來看,當企業觸及盈虧平衡後,業績表現將更為穩定。隨著全球物聯網連線裝置進一步增加,以及GenAIoT對行業效率的提升,塗鴉智慧等IoT PaaS頭部公司馬太效應還將延續。

二、物聯網賽道方興未艾,美聯準降息+GenAI風潮將為塗鴉智慧帶來增量訂單。

(一)全球物聯網連線裝置數量仍將保持中高速增長,塗鴉智慧已成IoT PaaS出海標桿企業。

模組作為IoT裝置的必要軟體和通訊載體,其出貨量變化一定程度上能反映出塗鴉智慧上遊需求變化情況。

研究機構Counterpoint此前公布的數據顯示,受需求減少影響,2023年全球物聯網模組出貨量同比下降2%,預計2024下半年恢復增長。而Counterpoint不久前剛剛釋出的【全球蜂窩物聯網模組及套用芯片追蹤報告】顯示,2024年第一季度全球蜂窩物聯網模組出貨量同比增長7%,好於此前「下半年復蘇」的預期。

塗鴉智慧芯片多從英飛淩外購,蜂窩物聯網模組及芯片出貨量的提升可部份對映出IoT行業需求走高的現狀。

IoT賽道中,智慧家居既是中長期增速最為明確的細分領域,也是塗鴉智慧IoT PaaS解決方案套用最廣泛的場景。

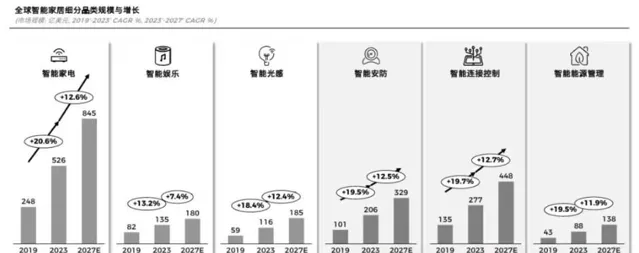

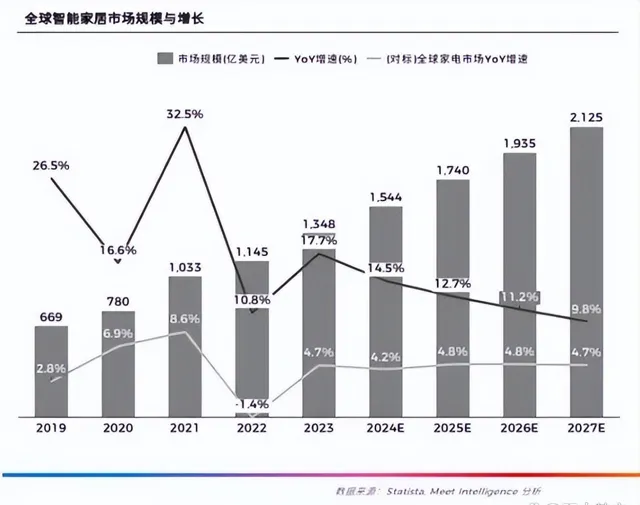

(Statista)

據Statista統計,智慧家居六大細分領域(智慧家電、智慧娛樂、智慧光感、智慧安防、智慧連線控制、智慧能源管理)中,除智慧娛樂外,2023-2027年化復合增速都在12%上下。

塗鴉智慧不但覆蓋智慧家居全部細分領域,還積累眾多優質客戶。

(Statista)

以智慧家電為例,塗鴉智慧已與海爾、美的、格力、西門子等企業達成合作。

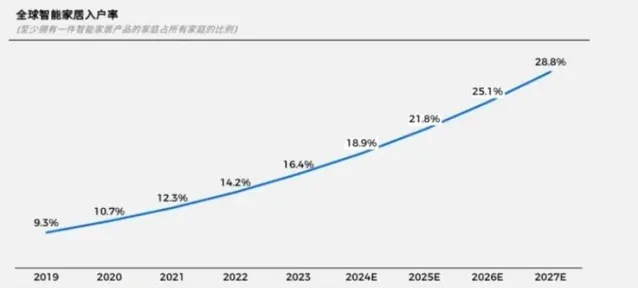

隨著IoT裝置成本驅動價格走低,消費者消費意願提升,智慧家居等行業滲透率、市場規模將雙雙保持增長。

(Statista)

(Statista)

Statista 預測,2023-2027年全球智慧家居使用者數量將從2023年的3.6億人增至2027年的6.72億人;同期智慧家居入戶率有望從16.4%增至28.8%。

(Statista)

智慧家居規模則有望從2023年的1348億美元增至2027年的2125億美元,潛在增長空間超50%。

IDC預測,到2025年,全球IoT連線裝置數量將達到519億,全球95%的企業同時使用公有雲和私有雲,88%的企業同時與2家以上雲服務商合作。客戶數量多、覆蓋場景廣、能夠提供跨平台一站式解決方案的塗鴉智慧有望迎來新一輪成長機遇期。

(二)美聯準降息有利於提振IoT消費。

9月19日,美聯準超預期降息50個BP,這也是美聯準近4年來的首度降息,對拉動消費大有裨益。

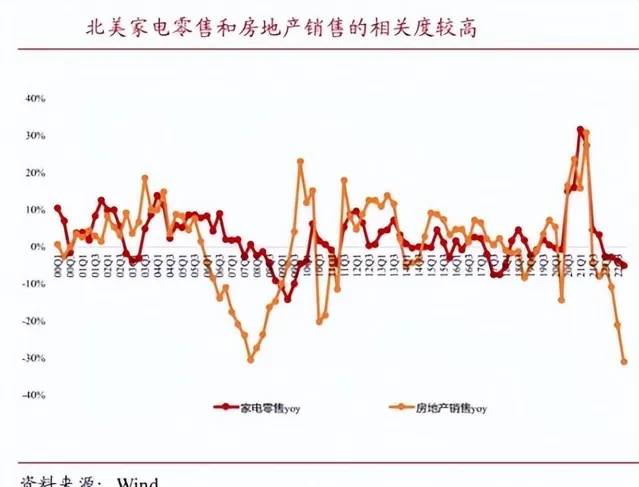

(Wind,浙商證券)

回溯歷史數據可見,歷次美聯準降息(美國十年期國債利率向下拐點出現)後2-4個季度,房屋銷售數據開始回暖。

(Wind,浙商證券)

隨即帶動下遊的家電零售行業,有助於智慧家居滲透率的提升。

今年上半年,塗鴉智慧海外收入占比83%,是中國技術出海較為成功的科技企業之一。隨著已開發國家陸續進入降息周期,以智慧家居為首的IoT裝置出貨量將進入新一輪上行周期,帶動塗鴉智慧業績上行。

海外IoT PaaS客戶看重解決方案的易用性,經常會提出「跨硬體平台」連線的要求。塗鴉智慧作為一家成熟的全球化IoT PaaS企業,客戶需求洞察能力強,其遍布全球的開發者也能夠快速響應客戶提出的要求。正因如此,已有越來越多的客戶指定塗鴉來提供解決方案。塗鴉今年非常有望實作年報口徑的盈利。

至二季度末,塗鴉智慧開發者平台已覆蓋200+國家和地區,IoT PaaS 開發者數量多達119.2萬,開發者們僅用1分鐘就可完成SmartApp軟體互動界面開發,15天內實作智慧裝置量產。塗鴉智慧IoT PaaS覆蓋了消費電子各個品類,以及智慧能源、智慧商業、智慧地產、智慧出行等多個智慧商業場景,其連線IoT裝置數量已突破6億。

另一方面,雖然擁有智慧裝置的家庭戶數在變多,但按智慧裝置數量和品類來看,在以碎片化為典型特性的消費電子裝置賽道中,裝置智慧化的滲透率仍然僅在個位數水平,例如每100個裝置僅有5個左右是智慧裝置,智慧裝置仍有巨大的成長空間。

(三)塗鴉智慧全面「擁抱AI」,GenAI將成為塗鴉增長新動能。

【麻省理工科技評論】在聯合瑞銀集團釋出的【家庭訓練機器狗:生成式人工智慧如何改變消費物聯網】中表示「生成式人工智慧在消費物聯網場景更具可行性,GenAIoT可能最先在消費領域實作」。

未來誰能夠率先利用GenAI解決開發者、客戶、IoT終端使用者的痛點,誰就會在效率與客戶體驗的競爭中占據身位優勢。

今年上半年,塗鴉智慧又釋出了AI大模型「Cube AI」,並推出AI開發者、AI分析師和AI套用終端三大開發工具。

在今年德國柏林消費電子展上,塗鴉智慧展示了深度融合AI技術的創新解決方案,快速切入了環境照明、家庭節能、寵物養護、IPC視訊、舒適空間5大套用場景。

在9月下旬的塗鴉全球開發者大會上,塗鴉智慧宣布推出幫助開發者將AI模型簡單嵌入多種硬體的開發平台—AI Agent,並即將推出搭載AI大模型的「小智管家」。據悉,「小智管家」深度融合了AI能力,擁有靈活的泛化理解能力,可以完成多意圖、多指令的任務處理,支持一次性喚醒連續對話。塗鴉智慧高管透露「小智管家」正在進行最終測試與調優工作。

與此同時,塗鴉智慧近期還釋出了智慧戒指、能源屏、陽光儲能一體機、AI錄音卡頭盔藍芽對講耳機、石墨烯遠紅外按摩生發儀、Wi-Fi光電門磁等更多兼具AI功能的硬體產品。隨著塗鴉智慧AI解決方案越發完善,覆蓋GenAI產品增多,塗鴉智慧的訂單量和毛利率或將繼續增長。

隨著GenAI時代的到來,數據安全、私密安全、ESG評級漸成海外客戶關註的焦點。

(四)資訊保安認證證書全、ESG評級高是塗鴉智慧的隱形壁壘。

(塗鴉智慧官網)

塗鴉智慧已獲得GDPR、CCPA、ETSI EN 303645等國內外眾多資訊保安標準認證/行業認證。年內,塗鴉成為中國首家被授予Europrivacy GDRP認證證書的企業。自此塗鴉可在全部歐盟國家處理其認證的數據。 塗鴉智慧地區準入和資訊處理的優勢將成為其拓展海外IoT PaaS業務的壁壘。

海外客戶重視ESG指標更甚於中國。而塗鴉智慧的家庭智慧能源解決方案可幫助使用者實作「光、儲、充、用」等能源數據的視覺化管理,提供包括紅外遙控器、傳感器、智慧插座、智慧溫控器、智慧風扇等產品在內的全套智慧節能解決方案。塗鴉智慧在新加坡的落地案例實作了家庭平均節能25%(最高節能54%)。此外,塗鴉還在商業、教育、工業等多個領域推出了智慧能源管理解決方案,有效助力客戶節能減排。

因塗鴉在私密和數據安全、清潔技術機遇兩個方面處於行業領先水平, 國際投行摩根士丹利今年將塗鴉智慧MSCI ESG評級由 BB B級上調至A級,這無疑也會提高塗鴉在海外IoT PaaS市場的競爭力。

三、塗鴉智慧特殊分派彰顯公司管理層經營信心。

IoT PaaS企業需要有相當量級的客戶數才能保持盈虧平衡。孵化期/成長初期的企業通常需要「燒錢」來換成長。

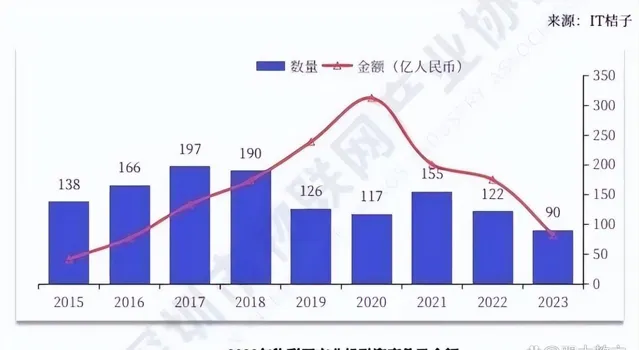

(深圳市物聯網產業協會)

不過全球物聯網產業在2020年達到融資頂峰後,投融資事件數量、融資規模均大幅下滑。即使有心燒錢的企業,也必須要掂量掂量在現在這種宏觀環境下是否真能換來成長。

海外智慧制造行業分工明確,不會有企業盲目地進入競爭相對充分的IoT PaaS領域;國內企業在高層號召「高品質發展」、「抵制內卷」後,紛紛從註重規模轉向註重盈利,也不太可能有企業出海與塗鴉智慧全面競爭!

值得註意的是,在 本次中報同期,塗鴉智慧董事會批準了一份0.0589 美元/普通股(或ADS)的特殊股利計劃,總派息金額約3300萬美元。正常來說一家企業只有全年實作盈利時才會透過分紅回饋投資者,本次塗鴉智慧中報甫一盈利就分紅,還是特殊分紅,一方面說明管理層對今年盈利信心十足,認為公司量變到質變的時機已到;另一方面說明塗鴉認為現有的現金流非常充沛,後續自身「造血」能力夠強。

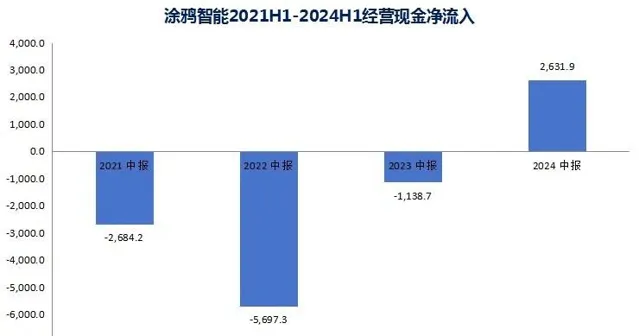

(塗鴉智慧財報數據整理)

今年上半年,塗鴉智慧實作經營現金凈流入2632萬美元,加上塗鴉在手總計約10億美元的現金及現金等價物,分派3300萬美元是綽綽有余。

塗鴉智慧即將全年盈利並首次分紅,已經大幅領先需要融資才能維持正常營運的大多物聯網企業。如果再算上塗鴉智慧在GenAI上的布局,公司在IoT PaaS領域已形成明顯的「卡位優勢」。

估值方面,可能有投資者認為塗鴉智慧可比公司是小米,實際上小米的商業模式和主要營收來自於智慧型手機、及其他硬體(包括智慧),兩者直接類比並不客觀。

愚以為塗鴉智慧可比程度最高的,一是美股程式碼為「IOT」的Samsara,二是美股的美國迪進國際。Samsara 2023財年營收約是塗鴉智慧的2.72倍,毛利率較塗鴉智慧高一些。Samsara短期GAAP凈利潤尚無盈利跡象,其市值卻是塗鴉智慧的約25倍。而美國迪進國際物聯網業務偏通訊,並非成長性更高的消費電子。美國迪進國際自由現金流和資產負債率健康程度也不及塗鴉智慧。與Samsara和美國迪進國際相比,剛剛首度實作單季GAAP盈利的塗鴉智慧基本面改善還沒完全反應在股價上,塗鴉智慧延續價值重估的可能性是比較大的。